Mengoptimalkan Data untuk Mempercepat Inklusi Keuangan di RI

Bloomberg Technoz, Jakarta - Populasi penduduk Indonesia yang memiliki literasi internet berada posisi keempat di dunia dan menjadi salah satu potensi besar bagi industri keuangan. Dari sisi aksesibilitas terhadap lembaga keuangan, dari sekitar 280 juta penduduk, 70 persen dari mereka masih termasuk kategori underbanked (kurang terlayani) atau unbanked (belum terlayani) oleh industri perbankan. Segmen yang cukup besar ini menjadi peluang bagi penyedia layanan teknologi yang membantu sektor keuangan untuk menggarap target pasar tersebut.

Director & Country Manager 1datapipe Indonesia Herrias Yusmawan dalam sesi temu media di Jakarta baru-baru ini mengungkapkan, lembaga keuangan tidak memiliki gambaran menyeluruh dari calon nasabah yang terkategorikan underbanked/unbanked karena tidak adanya data historis dan profil yang lengkap dari mereka. Meskipun harus mengisi data tertentu, tidak bisa dipastikan apakah data tersebut benar dan bisa dipertanggungjawabkan.

“Karena itulah lembaga keuangan harus memiliki alat untuk melakukan verifikasi data yang nantinya bisa melihat karakter calon nasabah tersebut, apakah memiliki itikad yang baik untuk membayar, punya kapasitas untuk membayar serta memiliki agunan atau jaminan asset (untuk pinjaman beragunan / secured lending).”

Menurut Herrias, populasi unbanked tidak punya data di kredit biro sehingga data alternatif bisa dimanfaatkan untuk manajemen resiko kredit agar bank lebih tepat sasaran dalam memberikan pinjaman dana.

“Contohnya adalah data telekomunikasi; di Indonesia ini terdapat sekitar 200 juta nomor telepon genggam. Artinya bahwa hampir setiap orang memiliki telepon genggam dan bahkan bisa lebih dari satu unit. Dari data telekomunikasi ini kita bisa mengidentifikasi perilaku calon nasabah, seperti berapa lama dia sudah menggunakan telepon genggam, frekuensi dan volume transaksinya, besar pemakaian dan frekuensi serta volume top-up kuotanya dan lain-lain. Termasuk juga data media sosial dan e-commerce, kita bisa memperoleh gambaran terkait karakter dan gaya hidup mereka. Hal Ini bisa dimanfaatkan oleh lembaga keuangan untuk memperoleh gambaran menyeluruh dari calon nasabah.”

Herrias menambahkan, 1datapipe memberikan dukungan kepada lembaga keuangan dalam memverifikasi calon nasabah dengan menggunakan beberapa sumber data alternatif antara lain telekomunikasi, demografi, dan media sosial.

“Sehingga pada saat aplikasi calon nasabah disetujui, lembaga keuangan memiliki keyakinan yang lebih baik bahwa calon nasabah yang pengajuan pinjamannya tersebut disetujui memang layak diberikan pinjaman dengan jumlah nominal yang dapat lebih akurat ditentukan.”

Tantangan yang dihadapi sektor pebankan, tuturnya lagi, adalah hanya 30 persen masyarakat yang sudah mengakses lembaga keuangan, dalam arti sudah memiliki produk layanan perbankan. Sementara sisanya 70 persen masih belum terlayani dan lembaga keuangan belum memiliki gambaran lengkap terkait segmen tersebut.

“Angka 70 persen ini cukup potensial dan tidak semuanya buruk. Bahkan sebagian besar dari mereka masih bisa kita berikan pinjaman. Ini yang memang menjadi tantangan, termasuk amanah dari pemerintah mengenai inklusi keuangan. Ini spirit yang mau kita edukasi kepada Masyarakat luas.”

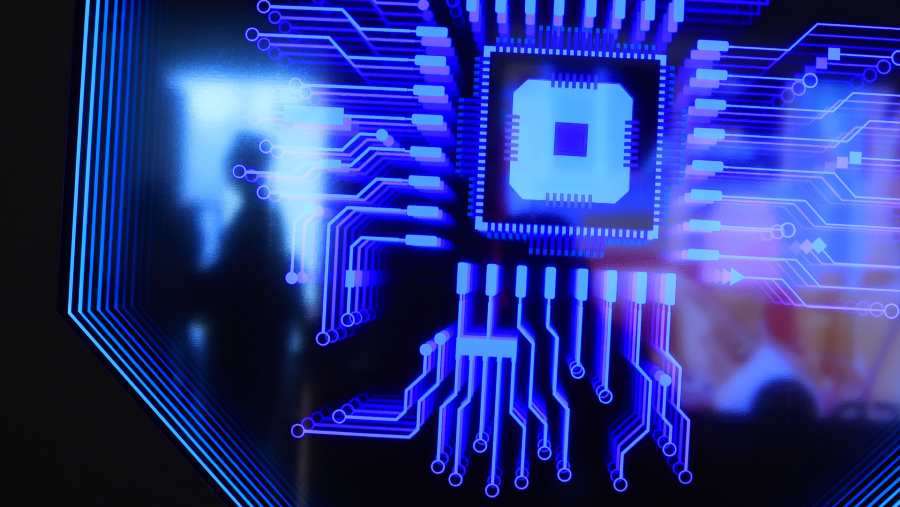

Solusi yang sifatnya analitik berbentuk skor dan atribut sangat membantu perbankan dalam memutuskan pemberian kredit kepada calon nasabah yang terkategori underbanked/unbanked. Dengan adanya skor dan atribut tersebut, lembaga keuangan akan mendapat gambaran lebih lengkap terkait calon nasabah dari segment tersebut.

“Lembaga keuangan belum memiliki informasi tentang segmen 70 persen ini. Jika dicek kepada kredit biro, mereka juga belum bisa dapat informasi apapun karena segmen ini tidak punya rekam jejak rekening di bank. Tapi pasar ini cukup potensial, makanya kami memberikan dukungan kepada lembaga keuangan melalui solusi kami.”

(tim)