Carly Wanna and Lu Wang - Bloomberg News -

Bloomberg, Ketukan besar pada reli saham 2023 adalah bahwa hal itu bertumpu pada setengah lusin perusahaan yang berkembang pesat. Kritik itu baru saja terkena pukulan.

Di bawah kenaikan lain yang menggembirakan minggu ini adalah tanda-tanda pembagian keuntunngan yang semakin adil, termasuk minggu terbaik untuk saham-saham berkapitalisasi kecil sejak Maret dan penurunan S&P 500 oleh versi indeks yang sama yang menghilangkan bias nilai pasar. Industri yang sebelumnya tertinggal — dari transportasi hingga real estat dan energi — kali ini memimpin.

Gagasan bahwa keuntungan akan meluas setelah sebelumnya hanya terbatas pada saham-saham sektor teknologi -oligarki megacaps kecerdasan buatan (AI) telah menjadi cabang dalam tren bullish indeks sepanjang tahun, dan mendapat dorongan minggu ini dari laporan ekonomi yang sekali lagi menunjukkan resesi masih jauh. Saham dari semua kelompok diuntungkan, dengan sembilan dari sepuluh anggota indeks S&P 500 naik. Versi indeks berbobot sama mengalahkan yang tradisional per 1 poin persentase untuk minggu terbaik sejak Januari.

“Semua orang berbicara tentang Tujuh Besar atau nomor apa pun yang mereka suka tentang teknologi kapitalisasi besar dan AI dan semua itu, tetapi mereka bukan satu-satunya yang benar-benar melihat kekuatan saat ini,” kata Jeff Muhlenkamp, di mana Muhlenkamp Fund telah memangkas porsi dana tunai dari 35% pada Februari menjadi 15%, meraup saham di sektor homebuilders, satu perusahaan keuangan dan perusahaan media.

“Tentu saja enam bulan lalu saya memperkirakan resesi, tetapi sekarang kemungkinannya terlihat sedikit lebih kecil,” tambahnya. “Kami sedikit lebih optimis tentang ekonomi daripada tiga dan empat bulan lalu. Kami telah menggunakan sedikit uang untuk bekerja.”

Nasdaq 100 yang padat teknologi melonjak hampir 40% pada paruh pertama tahun ini, menutup sebagian besar kerugiannya pada tahun 2022. Sejumlah saham terbesarnya — pesaing dalam perlombaan kecerdasan buatan — mendorong Indeks S&P 500 patokan naik sekitar 16%. Russell 2000, sering dilihat sebagai proksi untuk kesehatan kapitalisasi kecil, membukukan kenaikan yang lebih rendah sebesar 7,2%.

Muhlenkamp bukan satu-satunya yang membeli. Invesco S&P 500 Equal Weight ETF (ticker RSP) sedang menuju rekor aliran masuk hampir US$5 miliar untuk bulan Juni, menurut data yang dikumpulkan oleh Bloomberg.

ETF yang melacak Russell 2000 (IWM) menarik sekitar US$1,8 miliar uang segar selama rentang yang sama, siap untuk penambahan terbesar sejak Februari 2021. Optimisme membantu Russell 2000 melampaui Nasdaq untuk bulan pertama tahun ini.

Reli US$6 triliun bukanlah yang diprediksi Wall Street pada tahun 2023. Kembali pada bulan Januari, ahli strategi yang dilacak oleh Bloomberg meminta S&P 500 untuk mengakhiri tahun di posisi 4.050. Meskipun masih ada waktu untuk perkiraan mereka terbukti benar, perlu dicatat bahwa indeks sekarang berada 400 poin di atas target tersebut.

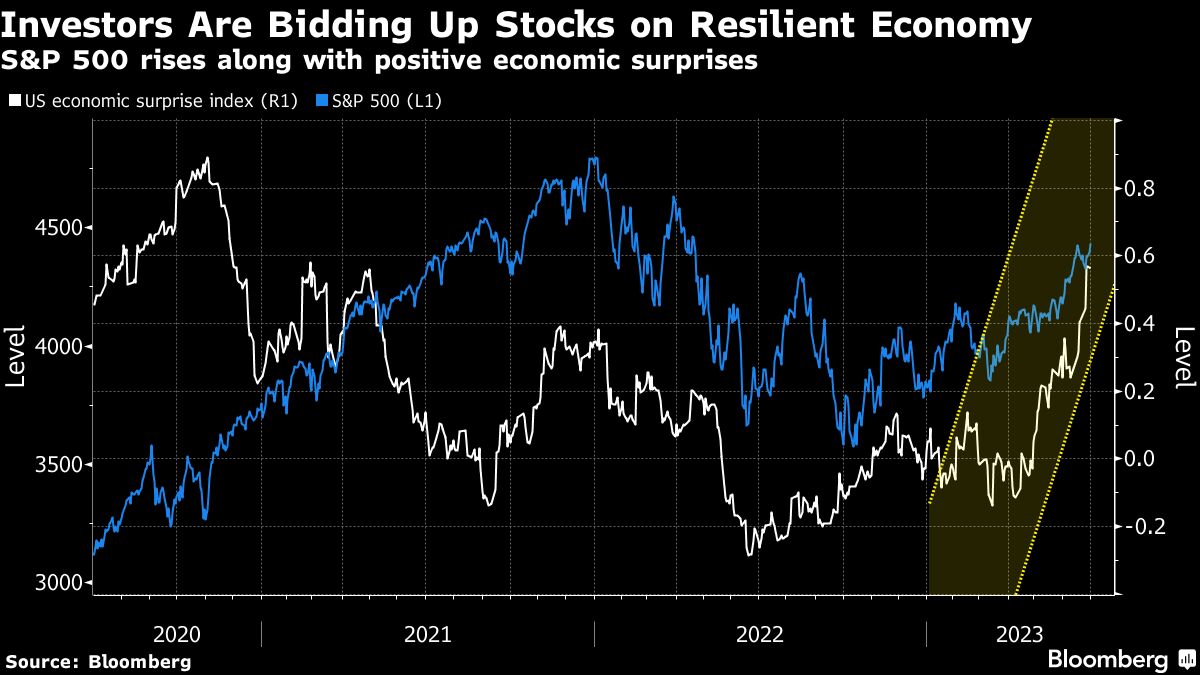

Sementara sebuah laporan pada hari Jumat menunjukkan belanja konsumen yang stagnan dan inflasi yang menurun, data sebelumnya tentang segala hal mulai dari produk domestik bruto hingga penjualan rumah baru dan pesanan barang tahan lama, mengalahkan perkiraan.

Secara keseluruhan, indeks Bloomberg yang melacak kejutan ekonomi telah meningkat dalam semua kecuali dua minggu sejak awal April dan mencapai level tertinggi dalam lebih dari dua tahun.

Keteguhan, bersama dengan sinyal dari Ketua Federal Reserve Jerome Powell untuk dua kenaikan suku bunga lagi pada tahun 2023, memicu lonjakan imbal hasil US Treasury. Namun tidak seperti di tahun 2022, ketika melihat biaya pinjaman yang lebih tinggi membuat saham terguncang, sekarang hal ini dianggap sebagai dukungan dari gagasan bahwa resesi yang ditakuti secara luas bukanlah ancaman yang akan segera terjadi.

“Ini berkontribusi pada narasi,” kata Lauren Goodwin, ekonom dan ahli strategi portofolio di New York Life Investments. “Peluasan kinerja ekonomi dapat memicu optimisme seputar kinerja pasar ekuitas yang lebih luas.”

Salah satu konsekuensi adalah berkurangnya volatilitas, dan tidak hanya di saham. Indeks risiko lintas aset yang dipertahankan oleh Bank of America terus menurun pada tahun 2023, selain dari lonjakan selama gejolak perbankan pada bulan Maret. Volatilitas yang teredam memicu narasi bullish, menurut John Kolovos, kepala strategi teknis di Macro Risk Advisors.

“Seluruh kekhawatiran makro yang kita miliki: itu hilang,” katanya. “Ketika indikator yang menunjukkan bahwa ketidakpastian makro sangat rendah, itu merupakan penarik besar bagi saham.”

Euforia FAANG mungkin mendapatkan semua hype, tetapi prospek pendapatan untuk kapitalisasi kecil diperkirakan akan meningkat akhir tahun ini. Sementara pertumbuhan pendapatan dari perusahaan Russell 2000 diperkirakan akan mengikuti rekan-rekan mereka yang lebih besar untuk kuartal ketiga, itu akan pulih selama empat periode berikutnya, dengan laba meningkat pada tingkat lebih dari tiga kali lipat S&P 500 pada pertengahan 2024, sebagaimana data yang dikumpulkan oleh Bloomberg Intelligence telah menunjukkan.

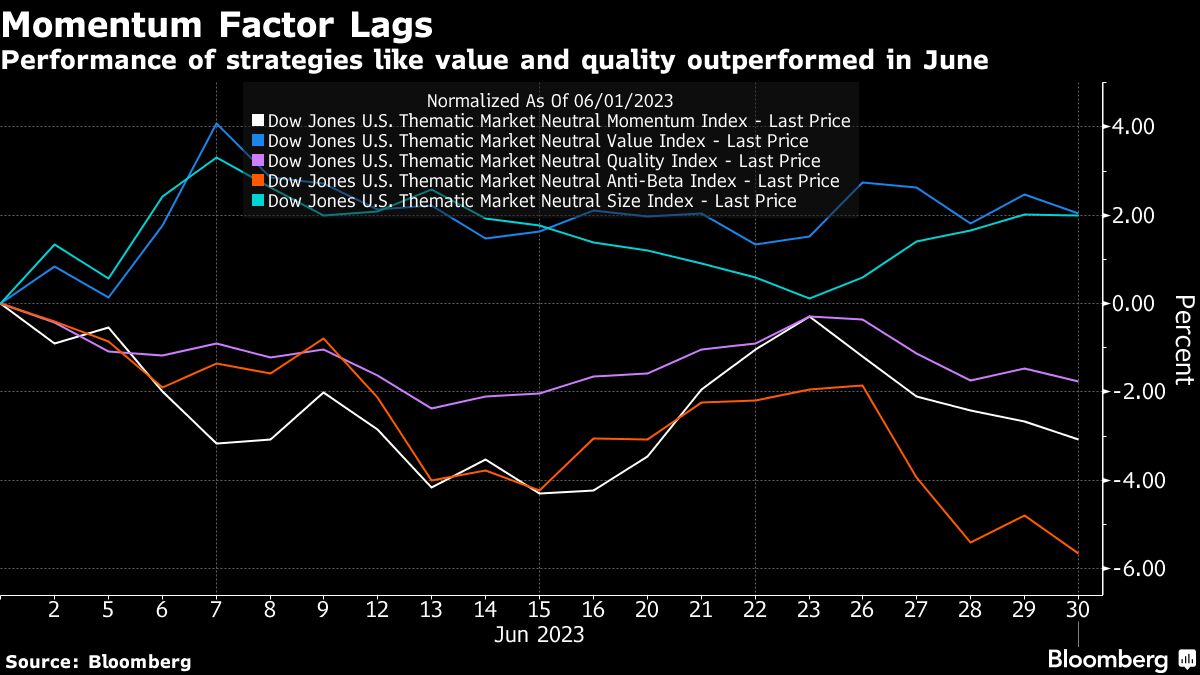

Performa indeks berbasis faktor — alat kuant yang menargetkan saham berdasarkan karakteristik tertentu — menandakan peningkatan meluasnya pasar. Pada Juni, Indeks Momentum Netral Pasar Tematik Dow Jones AS, yang mengantarkan pemenang pasar melawan pecundang berdasarkan tingkat return baru-baru ini, mengungguli strategi populer lainnya termasuk value investing, yang menargetkan saham murah. Dari tahun ke tahun, kebalikannya yang terjadi, meskipun tidak ada faktor yang berkinerja sangat baik.

“Semakin kita melihat bahwa momentum mulai mendatar, mulai berkinerja buruk pada faktor lainnya, itu berarti luasnya pasar mulai menjadi lebih baik,” kata Omar Aguilar, chief executive officer dan chief investment officer dari Schwab Asset. Pengelolaan.

Tentu saja, bagaimana perasaan investor pada akhir paruh pertama tahun 2023 bergantung pada apa yang mereka pilih untuk diperhatikan: kurva imbal hasil terbalik, lonjakan Nasdaq, kebijakan bank sentral, atau hal lain sama sekali. Dan bulan yang solid untuk perusahaan kecil tidak memastikan bahwa pasar jelas, bahwa resesi akan dihindari, atau bahwa S&P 500 mungkin merebut kembali level tertingginya di tahun 2022.

Tapi itu masih tren yang perlu diperhatikan, kata Kolovos, Macro Risk Advisor.

“Hal-hal yang jauh lebih buruk dalam hal luasnya pasar,” katanya. "Saya tidak akan terlalu jauh mengatakan bahwa mereka hebat, tetapi mereka sedang membangun."

--Dengan bantuan dari Peyton Forte.

(bbn)