Bloomberg Technoz, Jakarta - Vonis itu akhirnya jatuh Rabu dini hari waktu Indonesia dengan hasil sesuai prediksi pelaku pasar, yakni bunga acuan Federal Reserve dipertahankan. Akan tetapi, sinyal hawkish baru juga muncul dan memicu kegelisahan anyar perihal arah bunga acuan global di sisa tahun ini.

Sinyal hawkish dari Federal Reserve, bank sentral Amerika, Rabu malam, semakin memupus peluang Bank Indonesia (BI) memangkas bunga acuan yang dibutuhkan untuk mendorong perekonomian domestik yang mulai dibebani perlambatan.

Federal Reserve, bank sentral paling berpengaruh di dunia, memutuskan menahan bunga acuan untuk pertama kalinya Juni ini, setelah melangsungkan serial pengetatan moneter tanpa henti selama 15 bulan terakhir. Jeda kenaikan bunga Juni ini memang sudah diprediksi oleh pasar.

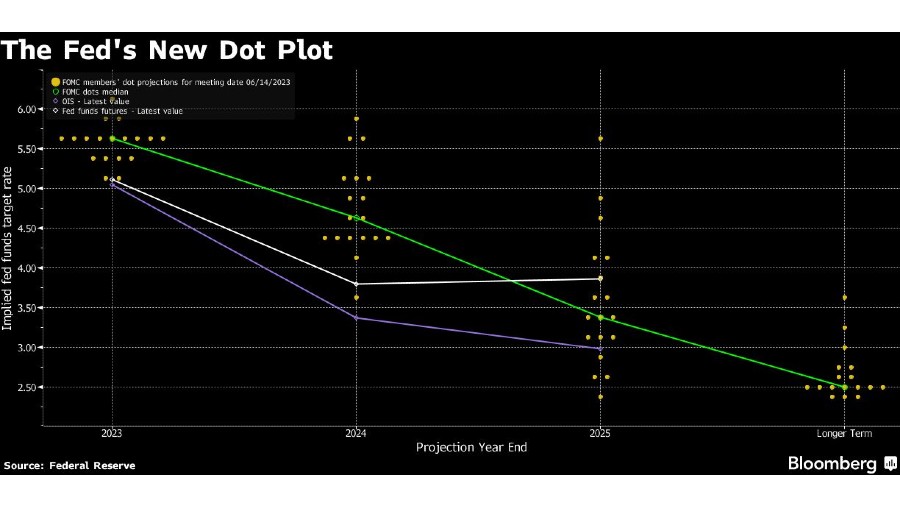

Akan tetapi, dalam pengumuman keputusan hasil Federal Open Meeting Committe (FOMC) tadi malam, Ketua Fed Jerome Powell juga memberi pernyataan gamblang bahwa kenaikan bunga Fed kemungkinan masih akan bisa terjadi dua kali lagi di sisa tahun.

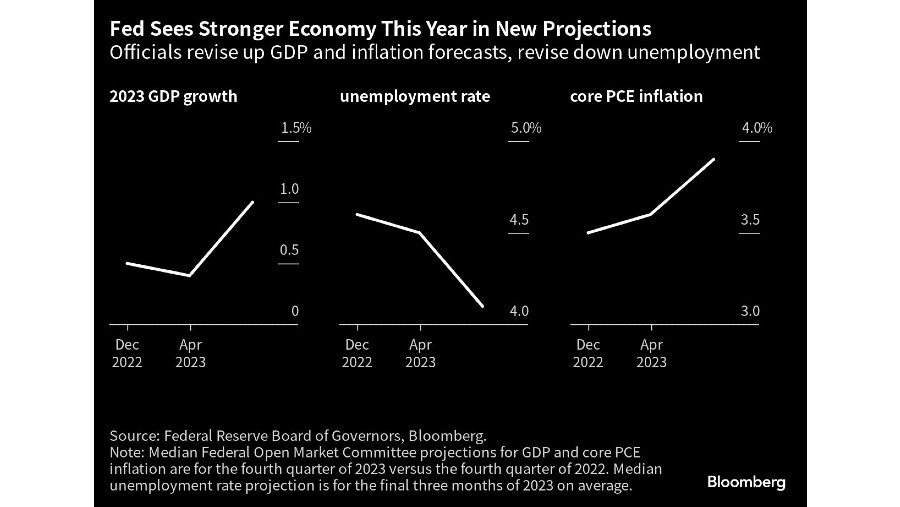

Itu tidak terlepas dari penilaian The Fed bahwa inflasi di AS masih akan kuat, terutama inflasi inti. The Fed cenderung lebih optimistis terhadap daya tahan perekonomian negeri Paman Sam, dengan mengerek proyeksi pertumbuhan tahun ini dari 0,4% menjadi 1,1%.

Dengan kata lain, The Fed memupus habis risiko resesi negeri itu, dalam penilaian terakhirnya. Bank sentral AS juga memproyeksi tingkat pengangguran di negeri itu menjadi 4,1%, turun dari proyeksi semula 4,5%.

The Fed menurunkan proyeksi inflasi 2023 dari 3,3% menjadi 3,2%, sementara proyeksi inflasi inti justru dinaikkan dari 3,6% menjadi 3,9% pada tahun ini.

Dengan saat ini inflasi IHK masih di posisi 4% dan inflasi inti 5,3%, bank sentral menilai upaya pengetatan bisa dilanjutkan. Alhasil, proyeksi bunga acuan puncak (terminal) pada 2023 juga ikut naik menjadi 5,625%-5,75%, dari semula 5,125-5,25%.

"Level 5,6% cukup konsisten dan bila Anda berpikir tentang hal itu, di mana FFR diperdagangkan di level itu sebelum insiden perbankan pada Maret lalu. Jadi, kami sepertinya akan kembali ke sana," kata Powell seperti dilansir Bloomberg News.

Dengan posisi FFR saat ini ada di kisaran 5,1%-5,25%, maka angka yang disebutkan oleh Powell mencerminkan dua kali kenaikan lagi hingga akhir tahun.

Pengetatan moneter global

Pernyataan Fed yang super-hawkish menandakan bank sentral AS itu kembali lagi ke jalur semula, yakni memperketat moneter untuk menaklukkan inflasi yang keras kepala. Caranya dengan pengetatan moneter untuk menguras likuiditas dari perekonomian global.

Sebuah serial yang sempat terhenti sementara pasca krisis perbankan di negeri itu pecah pada Maret lalu, menelan korban kejatuhan beberapa bank daerah.

"Kami melihat pengetatan likuiditas global sebagai risiko makro terbesar saat ini, karena berlanjutnya quantitative tightening (QT) Fed dan pengisian ulang Treasury General Account (TGA) Amerika, bertepatan dengan penerbitan lebih banyak surat utang AS setelah kesepakatan plafon utang," jelas Satria Sambijantoro, Rami, dan Drewya, analis Bahana Sekuritas dalam catatannya, hari ini (15/6/2023).

Keputusan jeda yang diambil Juni ini, menurut analis, dinilai sebagai upaya bank sentral menilai lebih dulu dampak lebih lanjut kebijakannya pada perekonomian.

"Ibarat minum antibiotik, Fed berhenti dulu untuk melihat dampak ke ekonomi, akan tetapi antibiotik itu harus terus diminum sampai selesai agar inflasi tidak resisten," demikian analogi Satria.

Bunga acuan bisa naik lagi?

Bila skenario terminal rate Fed Fund Rate naik lagi 50 bps ke level 5,625%-5,75% terjadi, itu akan menjadi kabar buruk bagi rupiah dan lebih luas lagi, bagi pertumbuhan ekonomi domestik.

Bunga acuan AS yang lebih tinggi membuka juga peluang kenaikan bunga acuan domestik BI7DRR, meski inflasi Indonesia saat ini sudah mulai terjangkar di sasaran target Bank Indonesia (BI).

Tingginya bunga Fed akan mempengaruhi daya tarik aset rupiah karena para pemilik dana global secara alamiah akan lebih memilih menempatkan dana di aset dolar AS sebagai safe haven.

Dampaknya, rupiah bisa tertekan lebih jauh. "BI7DRR bisa naik 25 bps bila The Fed menaikkan 50 bps tahun ini," kata Lionel Prayadi, Macro Strategist Samuel Sekuritas.

Sebagai gambaran, ketika The Fed mengerek bunga acuan tiga kali berturut-turut, tercatat modal asing hengkang dari pasar domestik (capital outflow) senilai lebih dari Rp7 triliun di pasar Surat Berharga Negara (SBN), maupun pasar saham pada Juni tahun lalu. Itu jelas menekan nilai tukar rupiah dan menguras cadangan devisa RI.

Tingginya ketidakpastian global juga yang membuat BI memilih mempertahankan bunga acuan dalam empat bulan berturut-turut, ketika inflasi domestik sudah terjangkar di sasaran.

BI lebih fokus menjaga stabilitas nilai tukar ketimbang menurunkan BI7DRR demi membantu stimulasi perekonomian RI yang mulai dijangkiti tanda-tanda perlambatan.

“Yang menjadi isu adalah ketidakpastian di pasar keuangan global yang masih berlanjut. Sehingga fokusnya adalah stabilisasi rupiah, supaya imported inflation tetap rendah dan dampak rambatan dari ketidakpastian pasar keuangan bisa dimitigasi,” jelas Perry Warjiyo, Gubernur BI ketika mengumumkan hasil Rapat Dewan Gubernur, Kamis (25/5/2023).

Nasib perekonomian domestik

Kenaikan bunga acuan menjadi kabar buruk bagi perekonomian domestik yang sudah menunjukkan tanda-tanda perlambatan, menyusul serial pengetatan moneter oleh BI sejak Agustus 2022 lalu.

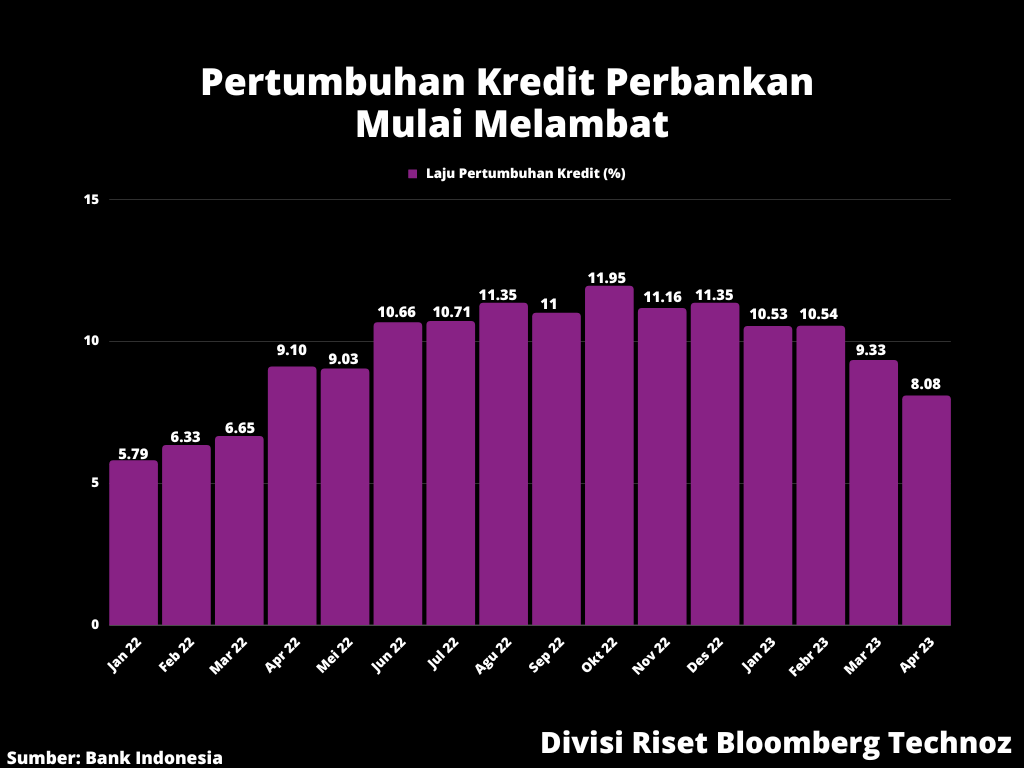

Pertumbuhan kredit perbankan merosot ke posisi terendah dalam setahun terakhir. Daya beli masyarakat juga mulai terpukul, terindikasi dari anjloknya inflasi inti Mei lalu ke level 2,66%.

Pemerintah bahkan telah terang-terangan meminta pada bank sentral untuk berhenti menaikkan bunga acuan. Sri Mulyani, Menteri Keuangan RI, dalam Rapat Kerja Badan Anggaran DPR bersama Menteri PPN/Kepala Bappenas dan Gubernur BI akhir Mei lalu, menyebut, pengendalian inflasi di Indonesia terjaga dengan baik, sehingga kenaikan bunga acuan lebih lanjut untuk menjangkar inflasi, sudah tidak dibutuhkan lagi.

"Pak Gubernur [Perry Warjiyo] tidak perlu menaikan suku bunga yang bisa mematikan ekonomi, karena kita sudah melakukan pengendalian inflasi bersama-sama pemerintah untuk meng-handle beberapa faktor yang bisa menyebabkan inflasi seperti pangan dan administered price," kata Sri Mulyani.

Namun, dengan peluang kenaikan bunga acuan global yang berpotensi menekan nilai tukar rupiah dan menggelorakan lagi imported inflation, yang ditakutkan bisa menyulut lagi inflasi domestik. Tugas BI akan menjadi lebih rumit dalam bulan-bulan ke depan.

"BI7DRR akan naik lagi atau tidak akan bergantung pada rupiah. Dalam jangka pendek, rupiah sepertinya masih akan melemah," imbuh Satria.

(rui/wep)