Sebagian besar peserta survei MLIV Pulse berpandangan bahwa pengetatan moneter oleh bank sentral merupakan respons yang tepat terhadap kenaikan harga yang digerakkan oleh laba. Sekitar seperempatnya tidak setuju, dan menawarkan solusi alternatif termasuk penggunaan tarif pajak perusahaan terhadap para pengungkit harga, dan aturan anti-monopoli yang lebih ketat.

Sektor ritel telah melihat harga yang paling oportunis selama pandemi, kata sekitar 67% responden. Industri energi berada jauh di urutan kedua, dengan sekitar seperenam suara. Temuan tersebut mungkin mencerminkan fakta bahwa orang-orang lebih sering membeli barang konsumsi dasar daripada barang-barang dengan harga lebih tinggi. Jadi, mereka akan lebih sadar jika ada kenaikan harga, sebuah gagasan yang dikenal sebagai 'frekuensi bentrokan'.

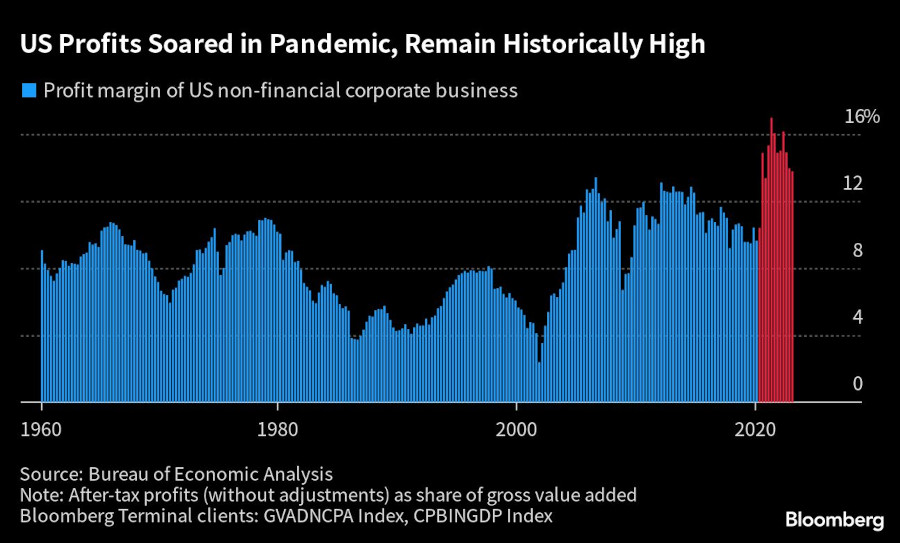

Kondisi unik saat pandemi, yang membuat kendala pasokan menjadi parah dan diikuti ledakan permintaan yang dipicu oleh stimulus yang belum pernah terjadi sebelumnya, berada di balik pelebaran margin keuntungan, yang mencapai level tertinggi dalam 70 tahun belakangan di Amerika Serikat (AS).

Hal tersebut kemungkinan tidak terbukti permanen, menurut sebagian responden survei, yang memperkirakan margin secara agregat akan turun ke posisi sebelum Covid, meskipun mayoritas hanya sedikit, yaitu 53%.

Teori ekonomi standar menyatakan bahwa margin keuntungan adalah 'mean reverting', dengan kata lain cenderung ditarik kembali ke tingkat normal. Seharusnya berjalan seperti ini: Sebuah industri dengan laba tinggi harus menarik pendatang baru, dengan persaingan yang meningkat dan memaksa margin menjadi lebih rendah.

Namun kenyataannya, perusahaan menolak untuk menyesuaikan diri. Margin sudah meningkat sebelum pandemi, dan bahkan sekarang jauh lebih tinggi lagi.

Berbagai teori berusaha menejelaskan mengapa hal ini terjadi. Isabella Weber, seorang ekonom di University of Massachusetts Amherst, berpendapat bahwa sebagian besar inflasi AS baru-baru ini merupakan 'inflasi penjual', yang berasal dari kemampuan perusahaan dominan untuk mengeksploitasi posisi monopoli mereka untuk menaikkan harga. Weber mencatat bahwa "bottleneck dapat menciptakan kekuatan monopoli sementara yang dapat memastikan keamanan untuk menaikkan harga, bukan hanya untuk melindungi tetapi juga meningkatkan keuntungan."

Paul Donovan, kepala ekonom global di UBS AG, menyebut hal tersebut sebagai 'inflasi yang didorong keuntungan', perusahaan menggunakan kedok kenaikan harga secara luas untuk menaikkan harga mereka sendiri lebih dari yang seharusnya, atau dalam sehari-hari gagasan tersebut dikenal sebagai 'greedflation.'

Namun apapun labelnya, jika perusahaan telah mengambil keuntungan dari monopoli untuk meningkatkan margin mereka, maka perusahaan akan enggan menurunkan terlalu banyak. Siapa yang mau menghadiahi diri mereka sendiri dengan pemotongan gaji setelah mendapatkan kenaikan?

Margin mulai turun dari level tertinggi karena perusahaan menyeimbangan kembali trade-off harga-versus-volume. Namun, margin tetap jauh lebih tinggi daripada tahun-tahun sebelum Covid

Hal ini mungkin bisa mendukung sejumlah ekuitas. Ketika ditanya jenis saham apa yang paling diuntungkan dari inflasi yang didorong laba, hampir tiga perempat responden memilih perusahaan dengan kekuatan harga yang kuat. Logikanya adalah bahwa sampai serangan balik yang meningkat terhadap monopoli atau oligopoli berjalan dengan baik, akan lebih masuk akal untuk perusahaan yang paling dapat mengeksploitasi latar belakang inflasi.

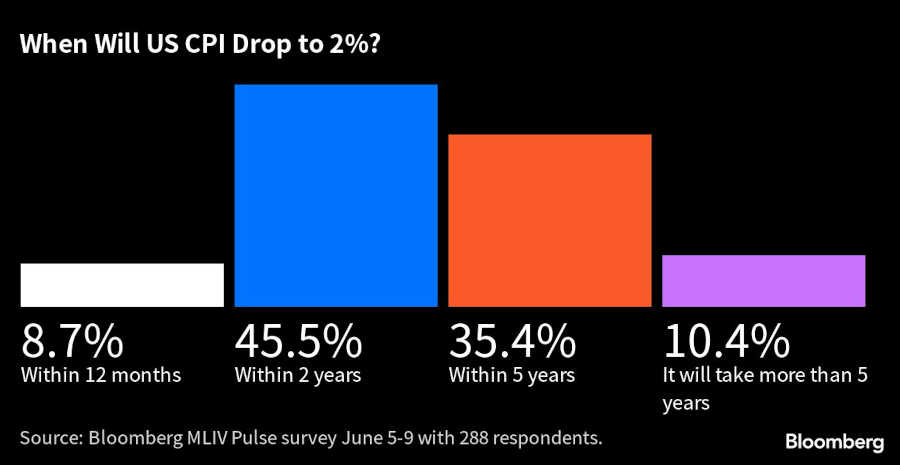

Pada akhirnya, 'greedflation' tidak akan menyebabkan inflasi yang lengket terjadi berkepanjangan, menurut mayoritas responden survei.

Hanya 10% mengatakan akan memakan waktu lebih dari lima tahun untuk tingkat headline inflasi harga konsumen AS kembali ke rata-rata stabil sekitar 2%. Lebih dari setengah perkiraan inflasi akan kembali ke level 2% dalam dua tahun, sejalan dengan pandangan pasar, berdasarkan tingkat impas dua tahun saat ini sekitar 2,1%.

Jadi apa yang bisa dilakukan secara khusus untuk membendung ifnlasi yang didorong oleh laba? Sekitar 24% responden survei yang tidak percaya kebijakan moneter yang lebih ketat memberikan beberapa alternatif yang bijaksana.

Di antara saran yang lebih banyak diajukan adalah penegakan undang-undang antimonopoli yang lebih baik seputar merger, bersama dengan upaya lain untuk mendorong lebih banyak persaingan. Ada dukungan untuk pajak perusahaan yang lebih tinggi, kemungkinan termasuk biaya tak terduga di area-area di mana penggelembungan harga teridentifikasi. "Beri pajak tanpa mereka tahu" merupakan salah satu rekomendasi tanpa basa-basi.

Inflasi melahirkan kebencian dengan memperburuk ketimpangan. Setelah penghematan karena pandemi habis, kebencian berpotensi menjamur, dan naiknya keuntungan perusahaan kemungkinan besar akan menghadapi masa depan yang jauh lebih menantang dan teratur. Sehingga, kebijakan moneter yang lebih ketat tidak akan menjadi kekhawatiran besar.

(bbn)