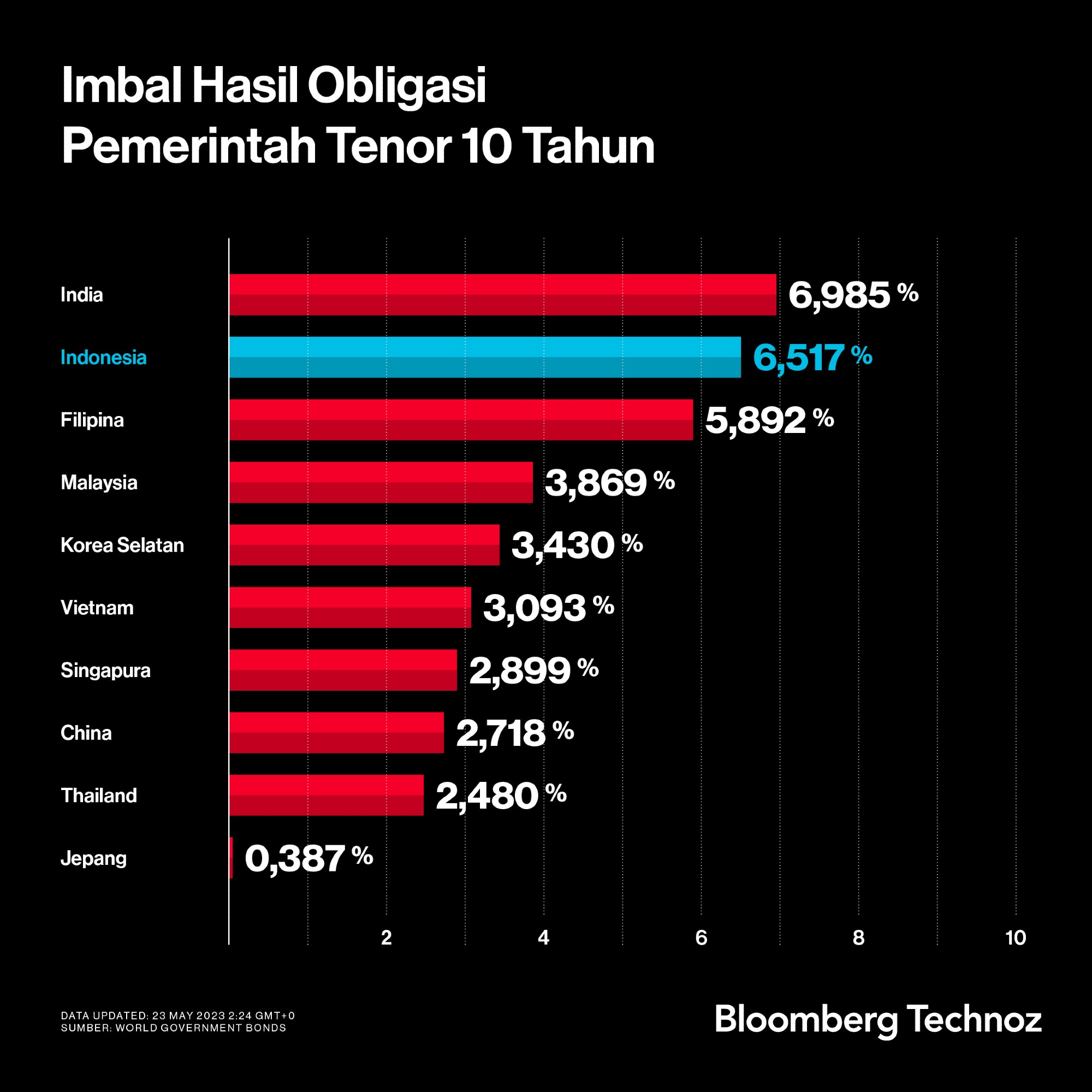

Yield INDOGB itu juga lebih tinggi 280 basis points (bps) dibanding surat utang terbitan pemerintah Amerika Serikat (AS) atau biasa disebut T-Notes. Imbal hasil SUN/INDOGB juga masih lebih tinggi 76 basis poin (bps) dibanding suku bunga acuan Bank Indonesia yang saat ini di level 5,75%.

Hal tersebut mengindikasikan obligasi Pemerintah Indonesia masih memiliki daya tarik bagi kalangan investor.

Yield obligasi Pemerintah Indonesia hanya kalah dari India yang memberikan imbal hasil 6,98% untuk tenor yang sama. Untuk India, level yield itu berjarak 326,8 bps di atas imbal hasil T-Notes Amerika dan 48 bps di atas suku bunga bank sentral India yang sebesar 6,50%.

Obligasi pemerintah Asia lainnya yang memiliki yield tinggi adalah Filipina, yakni 5,892%. Yield tersebut 217,5 bps di atas yield T-Notes Amerika. Adapun imbal hasil obligasi Pemerintah Jepang tercatat hanya 0,387% untuk tenor yang sama, terkecil di Asia dan lebih rendah 333,0 bps dari surat utang pemerintah Amerika.

Real yield yang tinggi dibandingkan negara tetangga ini bisa menjadi daya tarik bagi investor asing untuk masuk dan membeli obligasi negara Indonesia. Apalagi, Indonesia saat ini memiliki peringkat utang layak investasi (investment grade) dari tiga lembaga rating internasional.

Namun, imbal hasil yang tinggi juga membuat biaya bunga utang pemerintah menjadi lebih mahal.

Baca juga: Pemerintah Bayar Bunga dan Pokok Utang Hingga Rp467,5 Triliun Pada 2022

Kepemilikan asing di SBN terus naik

Animo pemodal global terhadap aset obligasi rupiah sejauh ini terlihat terus naik. Buktinya, dalam gelar lelang SUN dan Sukuk Negara (SBSN), nilai penawaran yang masuk selalu berlipat-lipat di atas target indikatif. Terakhir, gelar lelang sukuk kemarin (24/5/2023), mencatat penawaran masuk hingga Rp54,75 triliun padahal target indikatif hanya ditetapkan Rp9 triliun.

Yield yang masih tinggi dibandingkan emerging market lain tentu menjadi faktor utama mengapa asing masih terus menyerbu surat utang terbitan pemerintah RI.

Berdasarkan laporan Bank Indonesia, sepanjang 2023 hingga data setelmen 17 Mei lalu, investor asing mencatat nilai beli bersih total Rp74,58 triliun sepanjang 2023. Angka itu setara 39,25% dari total pembelian bersih investor asing selama tahun lalu.

Investor asing mencatat pembelian bersih di pasar Surat Berharga Negara (SBN) selama tiga hari berturut mulai 16-19 Mei lalu di mana saat ini posisi terakhir kepemilikan asing di SBN mencapai Rp827,72 triliun.

“Meski saat ini pemodal asing sudah masuk lumayan akan tetapi dibandingkan masa pra pandemi, kepemilikan asing di SBN masih rendah di mana saat ini baru 30% dari nilai modal yang keluar pada 2020. Jadi, masih ada potensi besar,” kata Head of Fixed Income Research Bank Mandiri Handy Yunianto dalam paparannya beberapa pekan lalu.

Sebagai perbandingan, sebelum pandemi menerjang, sekitar Desember 2019, posisi kepemilikan asing di SBN mencapai Rp1.061,86 triliun, tertinggi sejak 2015. Dengan demikian, masih ada gap alias selisih lebih dari Rp200 triliun yang berpeluang diserbu lagi oleh pemodal asing.

Analis menyakini, pamor pasar obligasi domestik masih akan berkilau dengan puncak bunga acuan sudah tercapai dan proyeksi Fed rate juga dinilai telah menyelesaikan siklus kenaikan bunga bulan ini di 5,25%.

Para pemodal asing juga telah menikmati keuntungan tinggi di pasar SBN. “Sampai 8 Mei, INDOGB (SUN) memberikan return 4,08% year-to-date dan 9,05% year-on-year. Ditambah penguatan rupiah, para pemodal asing memperoleh keuntungan lebih besar lagi hampir 10% dari investasi di SUN,” jelas Handy.

Bila Indonesia berhasil membuktikan dapat mempertahankan surplus current account atau membatasi nilai defisit di tengah penurunan harga komoditas, ditambah resiliensi nilai tukar rupiah, menurut analis itu akan semakin kuat mendorong dana asing masuk ke pasar keuangan domestik, terutama di pasar obligasi.

Ada peluang gap yang ditinggalkan oleh pemodal asing senilai lebih dari Rp100 triliun di kepemilikan SBN akan lebih cepat tertutup. Artinya, reli harga obligasi terbuka. Sebelum itu terjadi dan melambungkan harga, para pemodal yang ingin mencicipi cuan di pasar surat utang, sebaiknya mulai masuk bertahap mulai sekarang.

"Bila Fed rate sudah puncak, bahkan bila ada potensi turun bunga acuan, itu akan membuat pasar obligasi semakin menarik," imbuh Handy.

(evs/rui)