Pada pukul 13:38 WIB, Rabu (24/5/2023), yield INDOGB-2 tahun bertengger di level 5,864%. Artinya, level yield itu hanya berselisih 11,1 bps saja dengan level BI7DRR saat ini.

Menilik data historis, pada 2019 silam, selisih yield turun di bawah level tersebut pada 16 Juli sebelum BI memulai siklus pelonggaran moneter dengan memangkas bunga acuan di bulan yang sama.

Menunggu Inflasi Terjangkar

Perry dalam pernyataan terakhir memberi sinyal bahwa bank sentral masih akan menunggu inflasi IHK kembali ke target dahulu baru memperhitungkan pivot. "Inflasi turun lebih cepat akan tetapi saat ini masih di atas target. Bersabar saja, kami mengevaluasi dari bulan ke bulan," kata Perry.

Ekonom Bloomberg Economics Tamara Mast Henderson menilai, memang akan terlalu dini bila BI menggunting bunga saat ini kendati laju pertumbuhan kredit sejauh ini mulai melemah. Pasalnya, inflasi IHK masih di atas kisaran target bank sentral yaitu 2%-4%.

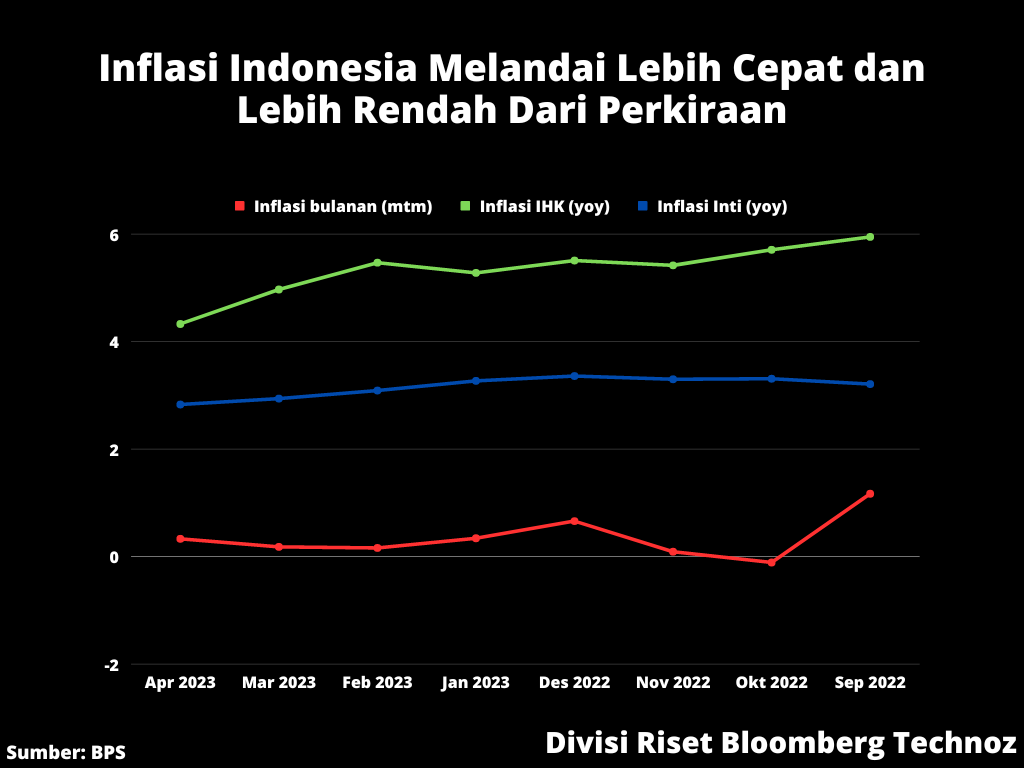

Pada April lalu, inflasi IHK tercatat di level 4,33%, masih melampaui batas atas target inflasi BI.

Selain itu, memangkas bunga sekarang berisiko menekan nilai tukar rupiah. “Pengetatan moneter yang ditempuh sejak Agustus hingga Januari ditujukan untuk stabilisasi nilai tukar rupiah. Aliran modal asing sudah kembali akan tetapi masih relatif kecil dan itu bisa berbalik bila permintaan global yang melemah bisa melukai selera investasi,” jelas Henderson.

Berkaca pada laju disinflasi yang terjadi sejauh ini, baik inflasi IHK maupun inflasi inti yang turun lebih cepat dan lebih rendah dari perkiraan awal, bank sentral juga para ekonom cenderung optimistis target inflasi IHK akan tercapai sebelum Agustus.

“Pada April lalu, inflasi IHK turun ke 4,33%. Inflasi akan terus melandai ke level target bank sentral pada akhir semester 1-2023, lebih cepat dari perkiraan sebelumnya,” terang Ekonom Bank Mandiri Faisal Rachman.

Bila prediksi itu tepat, paling mungkin bagi BI untuk mulai pivot menggunting bunga acuan pada kuartal III-2023. Yakni ketika inflasi sudah terjangkar, nilai tukar rupiah bertahan stabil juga bila sinyal puncak bunga acuan bank-bank sentral utama dunia tidak kembali bergeser naik.

“BI akan mulai memberikan sinyal pemangkasan bunga acuan pada RDG pekan ini. Perkiraan kami tidak berubah, bahwa BI akan mulai memangkas 50-100 bps pada kuartal 3 nanti,” imbuh Macro Strategist Samuel Sekuritas Lionel Prayadi.

Perlambatan Kredit

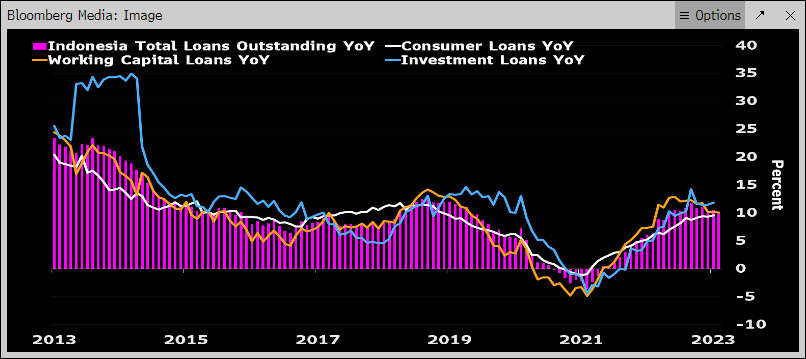

Harapan bahwa BI akan segera memangkas bunga acuan semakin menebal menyusul situasi terkini performa kredit perbankan. Kenaikan bunga acuan hingga 225 bps sejak Agustus 2022 terbukti telah membuat laju kredit bank melambat. Pada Maret lalu, penyaluran kredit komersial tercatat 9,8% year-on-year, turun dari 10,4% pada bulan sebelumnya.

Hasil survei terbaru yang digelar BI juga mengisyaratkan tren perlambatan itu akan berlangsung lebih lama. Survei BI mengungkap, permintaan kredit perbankan dari korporasi pada April melambat. Tren itu diperkirakan akan berlanjut sampai Juli nanti.

Berdasarkan hasil survei, sikap menahan diri korporasi dari pengajuan kredit baru perbankan itu dilatarbelakangi beberapa hal. Antara lain, turunnya kegiatan operasional karena lemahnya permintaan domestik, pelemahan permintaan ekspor, juga alasan efisiensi suku bunga.

Baca juga: BI Ungkap Permintaan Kredit Korporasi Makin Berkurang

Kebanyakan korporasi akhirnya memilih memakai dana sendiri (laba ditahan) dan memanfaatkan fasilitas kelonggaran tarik untuk membiayai ekspansi karena dinilai lebih cepat serta mudah, selain itu biaya (bunga) juga lebih murah, selain juga karena ingin mengoptimalkan fasilitas pembiayaan yang sudah ada dan kebutuhan menghindari risiko nilai tukar.

Bukan hanya korporasi saja yang menahan diri dari pengajuan kredit baru. Kelompok rumah tangga juga menunjukkan tren perlambatan yang sama. Pada April lalu, rumah tangga yang melakukan penambahan pembiayaan melalui utang atau kredit tercatat 10%, turun tipis dari 11,1% pada bulan sebelumnya.

Alhasil, penyaluran kredit perbankan pada April lalu juga terindikasi melambat signifikan dari SBT 94,6% menjadi 68,9%. Secara historis pada kuartal II biasanya kredit bank mulai menggeliat. Survei BI juga memprediksi laju kredit pada kuartal II-2023 akan lebih tinggi dibanding kuartal sebelumnya kendati kebijakan penyaluran kredit baru akan lebih ketat.

Baca juga: Sederet Bukti Baru Ekonomi Indonesia Mulai Kendur

Selain laju kredit bank melemah, sejauh ini perekonomian domestik juga menghadapi tantangan perlambatan terutama dari semakin lemahnya kinerja ekspor seiring penurunan harga komoditas global.

Di sisi lain, kinerja impor juga anjlok yang memberi kecemasan bahwa aktivitas industri dalam negeri memang menghadapi kelesuan cukup tinggi. Maklum, mayoritas impor RI selama ini berupa impor bahan baku/penolong yang porsinya 74,53% dari total impor selama 4 bulan 2023 untuk keperluan mendukung produksi dalam negeri.

(rui)