"Kesenjangan permintaan dan penawaran valas sebenarnya jarang terjadi pada kuartal pertama karena biasanya permintaan valas memuncak pada Mei-Juni terdorong oleh pembayaran utang luar negeri jatuh tempo dan repatriasi dividen," kata Head of Research Bahana Sekuritas Satria Sambijantoro dan Analyst Purbiantoro Lintang dalam catatan riset yang dirilis hari ini.

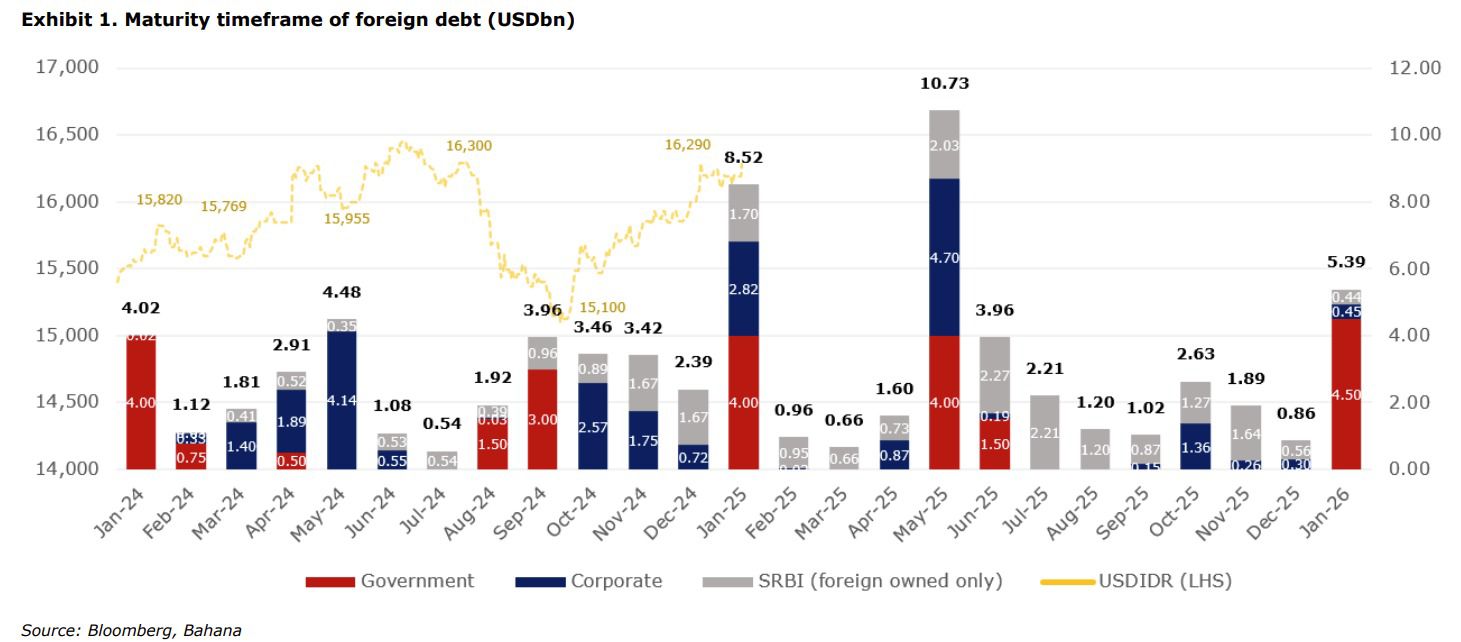

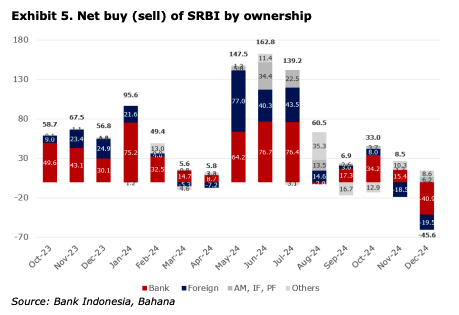

Nilai utang luar negeri jatuh tempo tersebut di luar nilai Sekuritas Rupiah Bank Indonesia (SRBI) yang juga banyak jatuh tempo pada bulan ini.

Hitungan Mega Capital Sekuritas yang dirilis sebelumnya, pada Januari terdapat sekitar Rp114,56 triliun SRBI yang jatuh tempo. Belum diketahui berapa nilai SRBI jatuh tempo yang dimiliki oleh investor asing.

"Kami perkirakan arus keluar dana asing dari SRBI akan meningkat bulan ini seiring besarnya nilai jatuh tempo," kata tim analis Mega Capital Sekuritas di antaranya Fixed Income and Macro Strategist Lionel Priyadi dan Junior Economist Muhammad Haikal, dalam catatannya.

Besarnya nilai utang luar negeri jatuh tempo di luar siklus yang terjadi selama ini, makin membebani rupiah yang sudah tertekan penguatan dolar AS di seluruh dunia.

Menurut analis, penguatan DXY memang makin membebani rupiah, akan tetapi nilai rupiah sebenarnya lebih lemah dari yang terlihat kini. Berdasarkan permodelan yang digunakan Bahana, nilai rupiah saat ini di kisaran Rp16.200-an masih overvalued atau melampaui harga wajarnya terhadap dolar AS.

Rupiah seharusnya melemah lebih dari [posisi] itu jika tidak tertolong oleh intervensi Bank Indonesia. Permodelan kami menunjukkan kesenjangan yang sangat lebar antara nilai tukar spot dan nilai wajarnya.

Satria Sambijantoro, Head of Equity Research Bahana Sekuritas

"Rupiah seharusnya melemah lebih dari [posisi] itu jika tidak tertolong oleh intervensi Bank Indonesia. Permodelan kami menunjukkan kesenjangan yang sangat lebar antara nilai tukar spot dan nilai wajarnya," kata Satria.

Sebagai gambaran, rupiah 'hanya' terdepresiasi 3,5% dalam tiga bulan terakhir ketika penguatan indeks dolar AS telah mencapai 7,6%.

Intervensi BI yang masif di pasar, dengan menguras cadangan devisa, pada akhirnya menahan pelemahan itu hingga rupiah bertahan di kisaran Rp16.261-an/US$ sampai siang hari ini.

Perkiraan Bahana, nilai intervensi BI untuk menahan rupiah pada bulan lalu mencapai US$ 3,5 miliar, kebanyakan di kisaran Rp15.700-Rp15.900/US$ seiring dengan upaya BI memperlambat pelemahan ketika rupiah mendekati level psikologis di Rp16.000/US$.

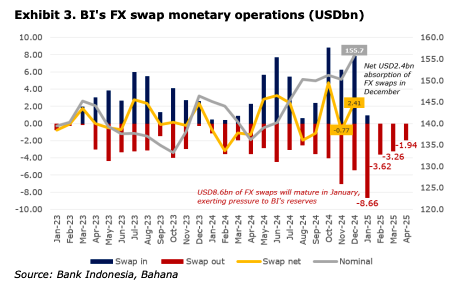

"Kami menduga intervensi BI sebenarnya mungkin lebih tinggi ketimbang yang terlihat. Itu biasanya merupakan indikasi kebijakan moneter yang lebih ketat di masa depan, melalui intervensi FX-swap yang merupakan net-negative policy di mana BI menjual dolar AS ke pasar dan pada saat yang sama menguras likuiditas rupiah," jelas Satria.

Persoalannya adalah, kendati nilai cadangan devisa RI berada di level rekor tertinggi sepanjang masa pada akhir tahun lalu, hal itu lebih dikarenakan faktor-faktor yang terjadi sesekali saja.

Analis menduga, lonjakan cadev RI pada Desember menyentuh US$ 155,7 miliar adalah karena beberapa hal. Pertama, pemanfaatan net FX swap senilai US$ 2,4 miliar di mana bank menempatkan kelebihan dolar AS mereka di instrumen BI.

Kedua, penerbitan sukuk global oleh Kementerian Keuangan RI senilai US$ 2,75 miliar.

Ketiga, kesepakatan Local Swap Currency bersama Bank Negara Malaysia (bank sentral Malaysia) senilai US$ 5,3 miliar di mana nilai tersebut diklasifikasikan sebagai cadangan devisa oleh BI.

BI Rate Bisa Naik

Di tengah intervensi yang agresif di pasar oleh BI juga prospek dolar AS yang diperkirakan akan terus melanjutkan kenaikan, ada potensi BI rate kemungkinan bisa naik pada kuartal II nanti.

Berkaca pada kenaikan BI rate dua kali di luar konsensus pasar pada 2023 dan 2024, pada umumnya membutuhkan waktu sekitar 3-4 bulan dari terjadinya penipisan cadangan devisa dalam jumlah besar sebelum akhirnya BI menyerah pada tekanan pasar dan menaikkan bunga acuan, jelas Satria.

"Itu berarti, kenaikan BI rate mungkin akan terjadi paling cepat pada kuartal II nanti dengan asumsi tidak ada pelemahan indeks dolar AS [lebih lanjut]," kata Satria.

Laju pemotongan suku bunga di AS yang melambat yang pasti akan berdampak pada tekanan yang lebih besar pada rupiah dan membuat BI kesulitan untuk melanjutkan pemangkasan BI rate yang diinisiasi September lalu, menurut analisis dari Barclays.

Bank investasi asal Inggris itu semula memperkirakan akan ada penurunan BI rate hingga dua kali tahun ini. Namun, skenario itu sepertinya sulit terjadi. Cara BI yang oportunistik dalam memangkas suku bunga setiap kali terjadi penguatan rupiah bisa memicu risiko signifikan terhadap pemangkasan bunga di waktu mendatang, jelas Barclays, dilansir dari Bloomberg News.

Barclays memprediksi bank sentral AS hanya akan memangkas satu kali bunga acuan saja tahun ini dibanding prediksi sebelumnya hingga dua kali.

SRBI jadi andalan

Keengganan BI menaikkan BI rate secara serta merta merupakan hal yang bisa dipahami, menurut Bahana.

Kenaikan bunga acuan akan menjadi gerakan 'U-turn' alias putar balik setelah pada September lalu BI rate dipangkas. Bila itu terjadi maka itu bisa mengerek ekspektasi kenaikan bunga acuan lebih banyak ke depan.

"Bagaimanapun, kesalahan kebijakan moneter dari bank sentral akan selalu merugikan perekonomian karena itu akan mendorong tingkat bunga acuan lebih tinggi ketimang seharusnya," kata Satria.

Namun, untuk sementara ini, para analis memperkirakan BI masih akan mengandalkan SRBI lebih agresif untuk menstabilkan nilai tukar rupiah.

Sebagai catatan, dalam tiga bulan terakhir, tingkat imbal hasil SRBI tenor 12 bulan yang ditawarkan telah melonjak 30 basis poin. Dalam lelang terakhir Jumat lalu, bunga diskonto SRBI-12M dimenangkan di 7,23%.

Hanya saja, memakai SRBI secara agresif demi menarik dana asing agar bertahan di dalam negeri, demi mendukung rupiah, bukan tanpa ongkos.

"SRBI berkontribusi meratakan [flattening] kurva imbal hasil dan memicu crowding out likuiditas di sistem domestik. Bagaimanapun, SRBI merupakan kebijakan yang sifatnya kontraktif sama halnya pengurasan likuiditas secara permanen oleh Bank Indonesia. Itu tidak sama dengan surat berharga lain di mana dana yang diserap akan disalurkan lagi ke perekonomian baik dalam bentuk surat utang pemerintah, ataupun belanja modal korporasi," jelas Satria.

Bank Indonesia memulai Rapat Dewan Gubernur mulai hari ini sampai esok dan pada Rabu siang akan mengumumkan keputusan bunga acuan BI rate. Konsensus pasar sejauh ini secara bulat masih memperkirakan BI akan kembali menahan bunga acuan di 6%.

Rupiah spot ditutup menguat tipis 0,06% di kisaran Rp16.265/US$, di tengah sentimen pasar yang sedikit membaik pasca ada laporan terkait kemungkinan kebijakan tarif impor AS di bawah Presiden terpilih Donald Trump akan diterapkan secara bertahap.

Catatan redaksi:

Artikel ini telah diubah judulnya menyesuaikan dengan konteks jelang pengumuman BI rate, juga ada penambahan analisis tentang BI rate dari Barclays di paragraf 24, 25 dan 26.

(rui/aji)