Bloomberg News

Bloomberg, Salah satu pengembang terkemuka di China kini menjadi incaran otoritas terkait dengan risiko gagal bayar. Seorang pengembang besar di Hong Kong meminta pemberi pinjaman untuk memperpanjang pinjaman. Rekan industri lainnya menjual mal ikonik yang sebagian besar kosong di Beijing.

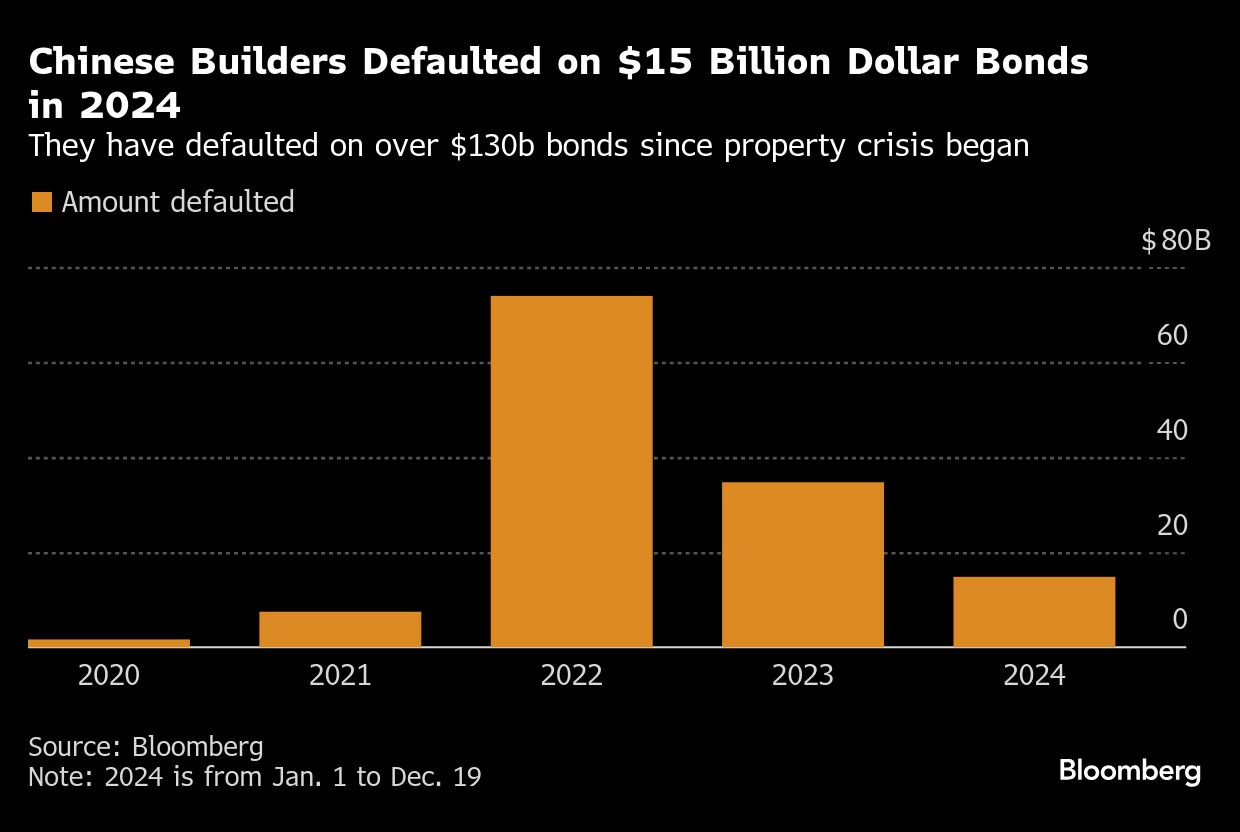

Saat krisis utang properti di China memasuki tahun kelima, hanya ada sedikit indikasi bahwa pengembang yang tertekan merasa lebih mudah untuk membayar utang karena penjualan rumah terus merosot.

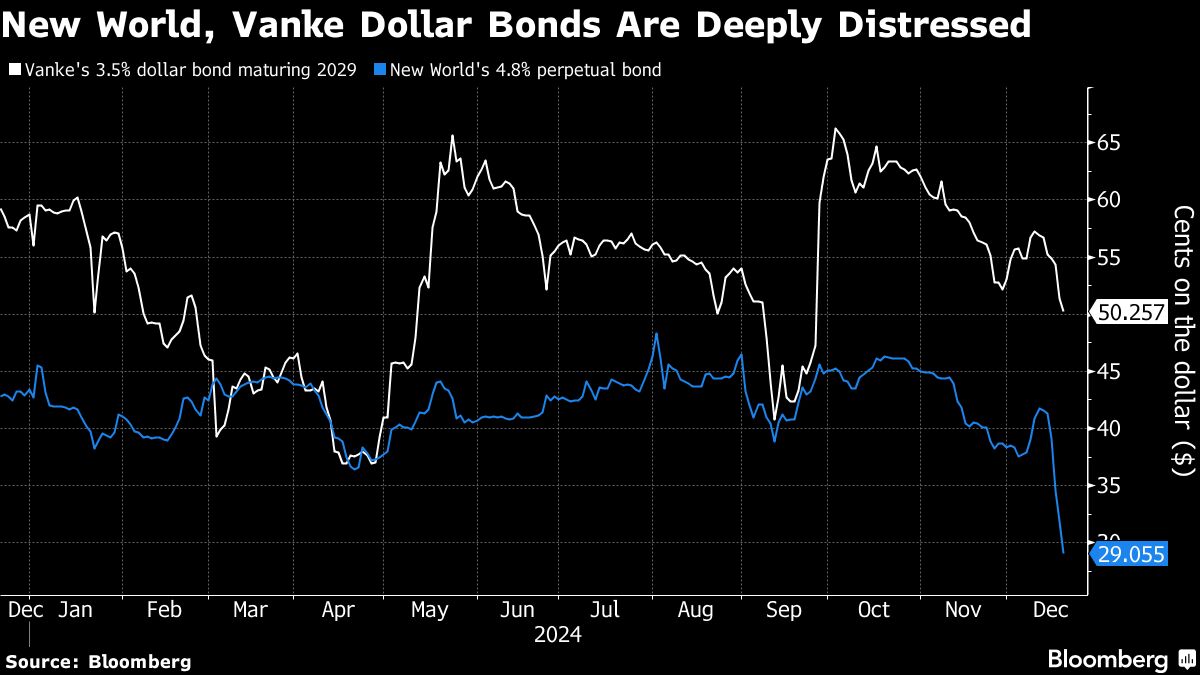

Obligasi dolar mereka masih diperdagangkan pada level yang sangat tertekan, penerbitan utang mereka hampir mengering, dan sektor ini merupakan sektor yang sangat lamban di pasar saham.

Lonceng peringatan kembali berbunyi dalam beberapa pekan terakhir, ketika regulator perbankan memberi tahu perusahaan asuransi terkemuka untuk melaporkan eksposur keuangan mereka ke China Vanke Co, guna menilai seberapa besar dukungan yang dibutuhkan pengembang terbesar keempat di negara itu berdasarkan penjualan untuk menghindari gagal bayar.

Di Hong Kong, New World Development Co berupaya menunda beberapa jatuh tempo pinjaman, sementara Parkview Group menjual kompleks komersial penting di Beijing.

Tanda-tanda stres terbaru menambah kekhawatiran bahwa yang terburuk masih jauh dari selesai bagi sektor perumahan di ekonomi nomor 2 dunia, yang dulunya merupakan mesin pertumbuhan yang kuat dan sekarang menjadi penghambat besar permintaan barang-barang mulai dari furnitur hingga mobil.

Dan hal itu sangat mengkhawatirkan karena kesulitan Vanke menunjukkan krisis likuiditas merugikan salah satu dari sedikit pembangun besar yang sejauh ini terhindar dari gagal bayar. Sementara itu, masalah yang dihadapi oleh rekan-rekannya di Hong Kong berarti penularan semakin terasa di luar negeri.

"Meskipun kebijakan pemerintah baru-baru ini telah membantu menahan laju penurunan, sektor ini mungkin memerlukan waktu satu atau dua tahun lagi untuk mencapai titik terendah," kata Leonard Law, analis kredit senior di Lucror Analytics.

"Dengan latar belakang ini, kita tidak dapat mengesampingkan kemungkinan terjadinya lebih banyak gagal bayar tahun depan, meskipun tingkat gagal bayar secara keseluruhan seharusnya jauh lebih rendah dari sebelumnya."

Pemerintah China telah meningkatkan upaya dalam beberapa tahun terakhir untuk meredakan perlambatan perumahan yang belum pernah terjadi sebelumnya di negara itu, termasuk pemotongan suku bunga, pemotongan biaya pembelian dan pembatasan, serta jaminan negara untuk penjualan obligasi oleh pengembang yang lebih kuat.

Para pemimpin puncak juga berjanji untuk menstabilkan pasar properti tahun depan pada pertemuan ekonomi utama awal bulan ini.

Namun, langkah-langkah penyelamatan yang diadopsi sejauh ini berfokus pada pencegahan jatuhnya harga properti, melindungi pemilik apartemen yang belum selesai, dan menggunakan dana negara untuk membantu menyerap kelebihan pasokan.

Pada saat yang sama, para pembuat kebijakan memilih untuk melihat mantan raksasa industri China Evergrande Group dan Country Garden Holdings Co menjadi gagal bayar.

Inilah sebabnya pertanyaan regulator perbankan mengenai eksposur perusahaan asuransi terhadap obligasi dan utang swasta Vanke telah menarik banyak perhatian.

Perusahaan asuransi melakukan pemeriksaan serupa pada Maret karena kekhawatiran tumbuh atas risiko pembayaran kembali perusahaan pembangun tersebut.

Secara terpisah, para eksekutif Vanke telah mengunjungi beberapa perusahaan asuransi dalam beberapa pekan terakhir, mendesak mereka untuk tidak menggunakan opsi jual pada beberapa utang swasta yang akan segera terbuka bagi mereka.

“Jika tidak ada perubahan haluan dalam penjualan properti, penjualan aset tetap lambat di pasar properti yang lemah, dan lembaga keuangan menjadi lebih berhati-hati dan membutuhkan agunan tambahan, kami yakin Vanke dapat mengalami kekurangan likuiditas lebih cepat dari yang diharapkan,” tulis analis Jefferies Financial Group Inc termasuk Shujin Chen dalam sebuah catatan.

“Kami masih memperkirakan kemungkinan dana talangan pemerintah di bawah 50%.”

Obligasi dolar Vanke yang jatuh tempo Mei 2025 turun sekitar 10 sen dalam seminggu terakhir menjadi sekitar 80 sen per dolar, penurunan mingguan terbesar dalam lebih dari setahun. Uang kertas 2027 juga merosot ke 49 sen, menandakan keraguan investor tentang penebusan penuh.

Masalah Vanke muncul pada saat pasar modal terus menunjukkan kepercayaan investor yang lemah terhadap sektor tersebut: Pengembang China Daratan dan Hong Kong telah menerbitkan obligasi senilai US$67,3 miliar tahun ini, menempatkan pasar pada jalur penerbitan tahunan terkecilnya setidaknya dalam satu dekade, menurut data yang dikumpulkan Bloomberg.

Sementara itu, indeks saham Bloomberg untuk pembangun China telah naik 3,7% tahun ini, dibandingkan dengan 24% untuk indeks yang lebih luas yang melacak perusahaan-perusahaan negara itu yang terdaftar di Hong Kong.

Dalam perkembangan yang mengkhawatirkan lainnya, pembangun Hong Kong yang sedang kesulitan, New World Development, meminta bank-bank untuk menunda tanggal jatuh tempo beberapa pinjaman bilateral, sebuah langkah yang memperdalam kekhawatiran atas kemampuannya untuk melayani salah satu beban utang terberat dari jenisnya.

Dikendalikan oleh kerajaan keluarga taipan Henry Cheng, pengembang tersebut memiliki total kewajiban sebesar HK$220 miliar (US$28,3 miliar) pada akhir Juni dan mencatat kerugian tahunan pertamanya dalam dua dekade.

Perjuangan utang New World Development merupakan tanda yang tidak menyenangkan bahwa masalah properti China menyebar ke luar negeri. Menurut laporan tahunan 2024, pengembang memperoleh 73% dari pendapatan pengembangan dan investasi propertinya dari daratan China.

Beberapa catatan abadi dari pengembang proyek termasuk K11 Art Mall di distrik perbelanjaan Tsim Sha Tsui di Hong Kong baru-baru ini jatuh ke rekor terendah sekitar 30 sen. Sahamnya turun 57% tahun ini.

Sementara itu, Parkview Group, pengembang kelas atas yang berbasis di Hong Kong yang keluarga pendirinya berasal dari Taiwan, sedang mencari pembeli untuk kompleks komersial ikonik di distrik bisnis pusat Beijing, karena bergulat dengan biaya layanan pinjaman yang tinggi dan tingkat hunian yang rendah.

Sebuah perusahaan milik negara China dikatakan tertarik untuk membeli aset tersebut, yang dikenal dengan struktur berbentuk piramida yang unik dan mencakup pusat perbelanjaan, hotel, menara perkantoran, dan pusat seni.

"Pengembang Hong Kong menghadapi pukulan ganda dalam siklus penurunan saat ini," kata Daniel Fan, analis kredit di Bloomberg Intelligence. “Pasar properti China, yang melibatkan banyak perusahaan, tidak menunjukkan tanda-tanda pemulihan yang kuat sementara koreksi pasar Hong Kong masih berlangsung.”

(bbn)