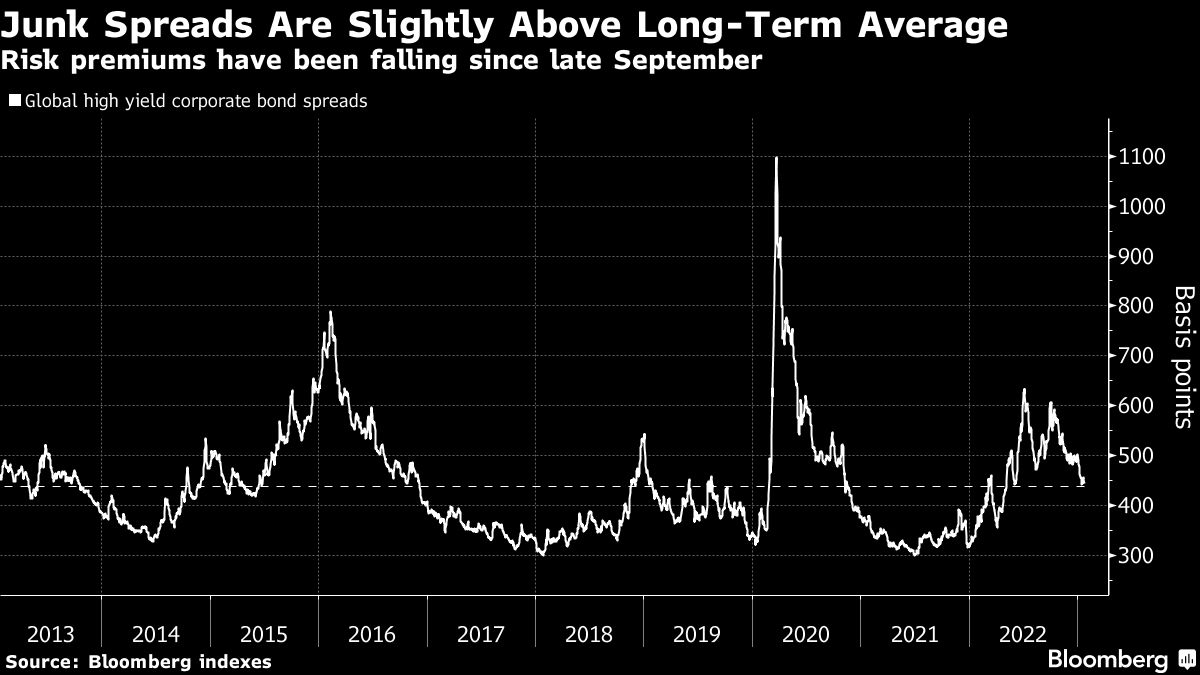

Awal pekan ini, premi risiko untuk obligasi high-grade di AS berada di 122 basis poin (bps), terendah sejak April tahun ini. Ini menandakan minat investor yang sangat tinggi di pasar surat utang.

“Kita mungkin bisa menghindari skenario terburuk. Namun tetap saja, kondisinya masih negatif bagi perusahaan,” kata George Goncalves, Head of Macro Strategy MUFG.

Tetap saja, investor berani mengambil risiko. Obligasi diperdagangkan dengan imbal hasil (yield) yang tidak pernah terlihat di masa pengetatan moneter. Banyak yang percaya bahwa korporasi bisa menghadapi guncangan ekonomi.

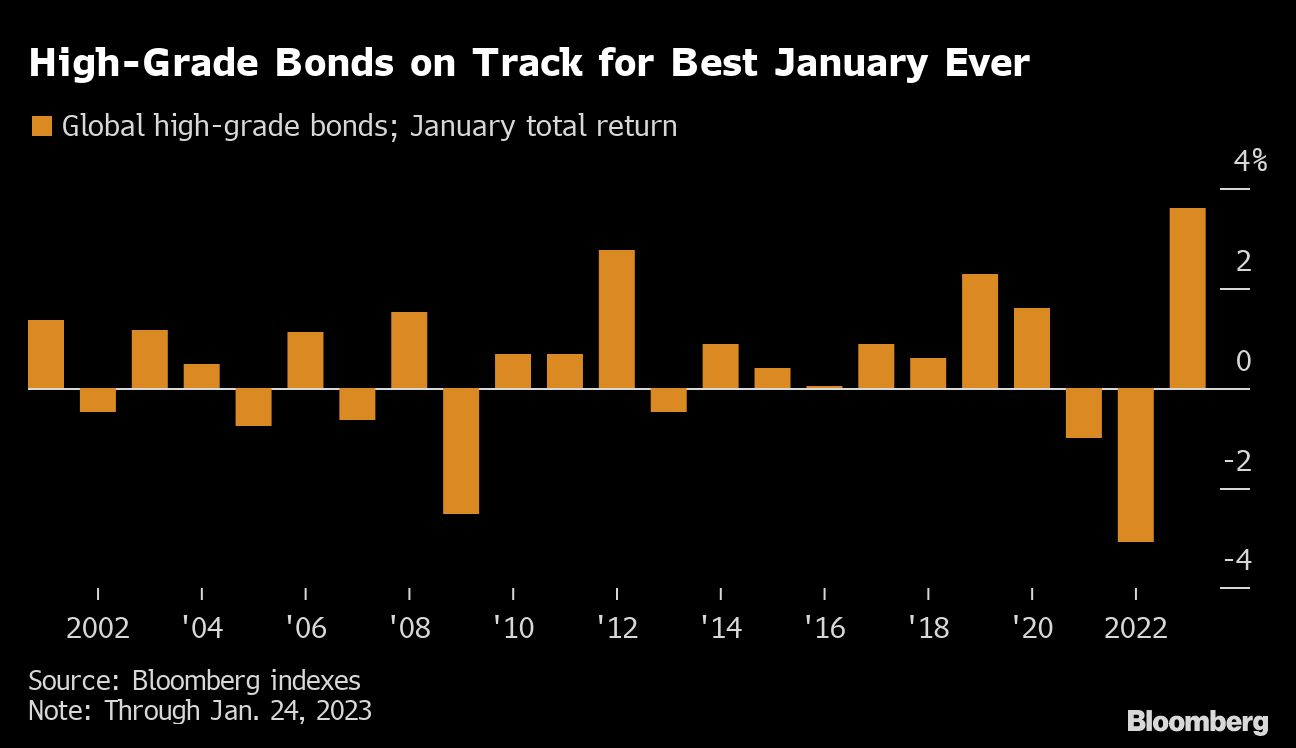

Keuntungan (gain) di obligasi korporasi secara global sudah lebih dari 3,6% sejak awal 2023, rekor tertinggi selama Januari, berdasarkan data Bloomberg.

Pelaku pasar percaya bahwa inflasi sudah hampir mencapai puncak, mengurangi kebutuhan bank sentral untuk menaikkan suku bunga acuan. Kini rata-rata yield obligasi korporasi high-grade ada di 4,8%, turun cukup jauh dibandingkan posisi puncak pada Oktober yaitu 5,8%. Bahkan obligasi sampah (junk bond) juga bangkit.

Kini para fund managers sedang punya banyak uang, dan uang itu mengalir ke pasar obligasi high-grade di AS dan Eropa. Ini bisa membuat selisih (spread) semakin kecil, tulis riset Commerzbank AG.

“Premi penerbitan baru hampir tidak ada. Walau kemungkinan soft landing semakin besar, risiko resesi tetap ada dan kita membutuhkan pendekatan yang lebih hati-hati,” kata Gordon Shannon, Portfolio Manager di TwentyFour Asset Management, yang sejauh ini baru membeli satu dari 180 obligasi yang ditawarkan di Eropa.

(bbn)