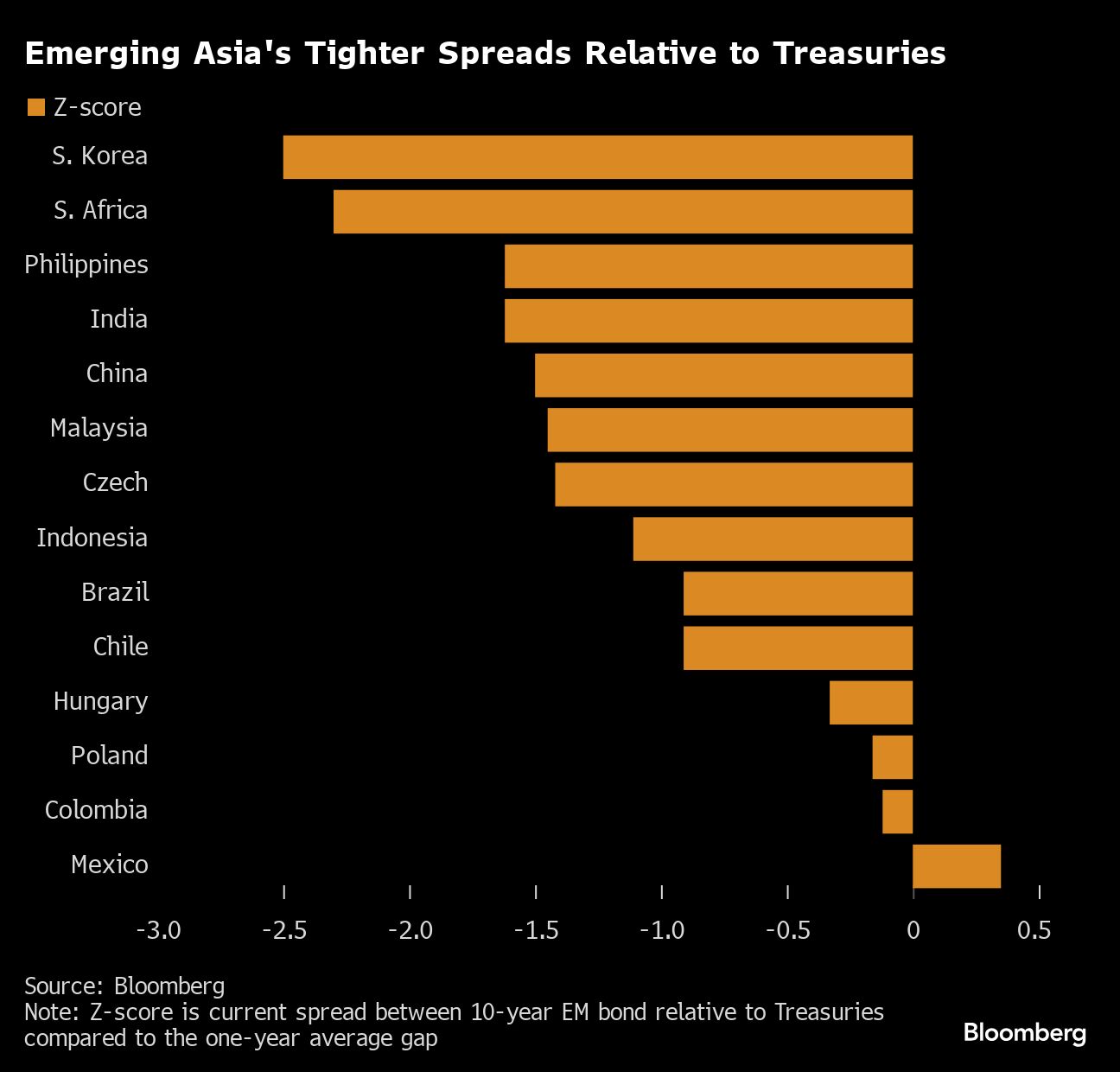

Berdasarkan data yang dikompilasi oleh Bloomberg, selisih imbal hasil obligasi Indonesia, bersama-sama dengan surat utang terbitan Korea Selatan, Filipina, Malaysia, India, serta China; kesemuanya diperdagangkan satu standar deviasi di bawah rata-rata 12 bulan terakhir.

Hal itu menunjukkan valuasi obligasi di Asia masih lebih tinggi atau lebih mahal dibandingkan obligasi emerging market lain di kawasan Amerika Latin seperti Kolombia dan Meksiko.

"Selisih imbal hasil surat utang emerging market dibandingkan AS sudah cukup ketat di banyak pasar. Penyangga valuasi lebih tinggi di Amerika Latin. Bila kebijakan perdagangan dan kinerja pasar lebih baik tahun depan, kami memprediksi tingkat bunga di Amerika Latin akan mendorong kinerja lebih baik bagi kelas aset tersebut," kata Strategist Goldman Sachs Kamakshya Trivedi dan Danny Suwarnapruti dalam catatannya, dilansir dari Bloomberg.

Surat utang Korsel tenor 10Y, misalnya, diperdagangkan 140 bps di bawah UST-10Y, yang menjadikannya berada 2,5 Standar Deviasi di bawah rata-rata 12 bulan terakhir.

Sementara surat utang RI-10Y diperdagangkan 268 bps di atas UST-10Y, berada di 1,1 Standar Deviasi di bawah rata-rata yield setahun terakhir. Valuasi obligasi RI masih lebih baik dibandingkan Malaysia (-1,4 SD), lalu China (-1,5 SD), India (-1,6 SD) juga Filipina (-1,6 SD).

Namun, valuasi surat utang RI masih lebih mahal dibandingkan obligasi terbitan Kolombia (-0,1 SD) juga Meksiko (+0,3 SD), serta Brazil dan Chile (-0,9 SD).

Pasar saat ini sudah memperhitungkan risiko kebijakan tarif Trump pada nilai aset-aset di emerging market. Dengan demikian, ada potensi arus modal ke aset negara berkembang bisa lebih besar bila beberapa risiko dari kebijakan Trump ternyata tidak 'seburuk' yang dikhawatirkan.

Trump pada awal pekan ini menegaskan niatnya untuk mengenakan tarif impor untuk barang Tiongkok sebesar 10% dan 25% untuk barang-barang dari Meksiko dan Kanada. Itu sedikit berbeda dengan pernyataannya dalam kampanye yakni tarif impor 60% untuk barang impor China dan 20% untuk barang-barang dari negara lain.

Di Indonesia, arus keluar modal asing dari pasar surat utang negara sudah membesar sejak November dan kian memuncak ketika sentimen 'Trump Trade' melambungkan yield Treasury dan menjatuhkan nilai rupiah akibat dolar AS yang makin perkasa.

Mengacu data terakhir per 25 November, asing tercatat menjual US$72,2 juta atau sekitar Rp1,15 triliun Surat Berharga Negara (SBN).

Padahal pekan lalu, asing sudah melepas SBN sedikitnya senilai Rp5,26 triliun. Penjualan makin tinggi sejak November setelah dalam enam bulan beruntun asing mencatat posisi positif di SBN sejak Mei lalu. Kini kepemilikan investor nonresiden di SBN hanya Rp872,8 triliun.

Selain hengkang dari pasar saham dan surat utang, asing juga terindikasi melepas banyak kepemilikan di instrumen Sekuritas Rupiah Bank Indonesia (SRBI).

Instrumen operasi moneter yang khusus dimunculkan untuk menarik dana asing agar bertahan di pasar domestik itu, terlihat mulai pudar daya tariknya di mata investor global meski sudah memberi bunga tinggi.

Mengacu data statistik, penempatan asing di SRBI sudah melorot sedikitnya Rp4,39 triliun menjadi tinggal Rp250,18 triliun per 18 November. Proporsi kepemilikan asing di SRBI yang memberikan bunga tinggi itu juga anjlok tinggal 25,82% dari sebesar 27,23% pada bulan sebelumnya.

(rui)