Beberapa bank di dua kategori itu memang terindikasi makin gencar menawarkan iming-iming promosi agar bisa menarik dana masyarakat makin banyak. Mulai dari pemberian cashback maupun imbalan poin (reward point) yang banyak mengincar nasabah ritel untuk pembukaan rekening deposito, dan lain sebagainya. Sedangkan tawaran bagi deposan kakap bisa lebih menggiurkan lagi.

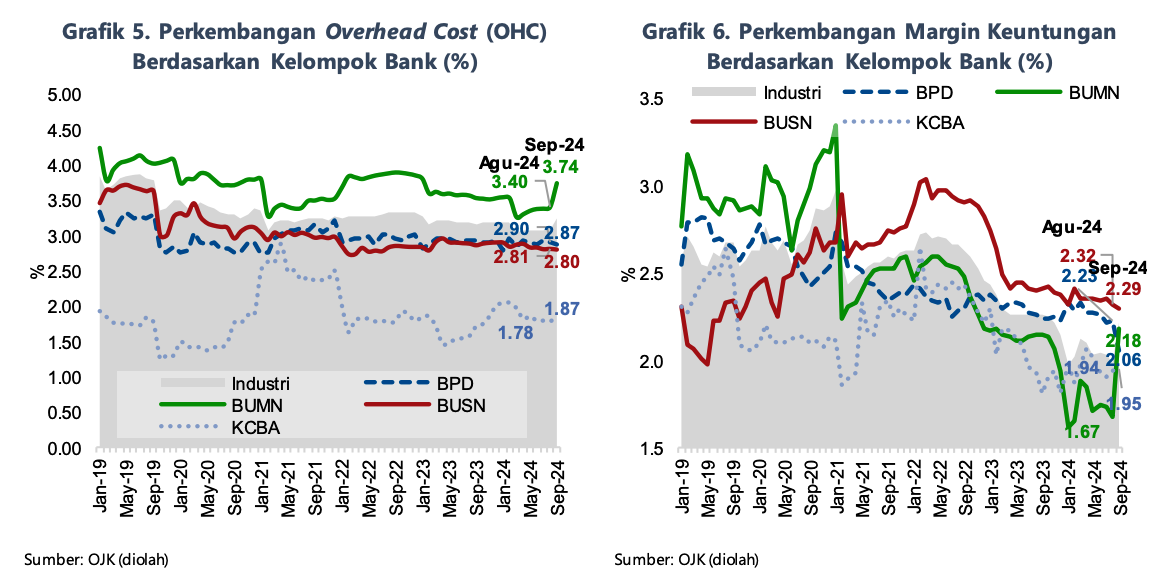

BI mencatat, pada September, overhead cost (OHC) perbankan naik 16 bps jadi 3,25%, menjadi yang tertinggi setidaknya sejak 2022 lalu. Pada saat yang sama, HPDK turun tipis 4 bps menjadi 3,67% ketika tingkat bunga Dana Pihak Ketiga (DPK) rupiah naik sebenarnya masih meningkat.

Kenaikan biaya overhead terutama dicatat oleh kelompok bank BUMN yang mencaoai 34 bps dan bank asing 9 bps. "Perbedaan kenaikan OHC antarkelompok bank ini terjadi sesuai dengan perbedaan strategi operasional perbankan, diantaranya dalam manajemen tenaga kerja," jelas BI.

Para bankir juga terindikasi berupaya mengerek margin keuntungan demi memoles profitabilitas perbankan yang sempat tertekan sengitnya persaingan memperebutkan dana masyarakat, sejurus dengan tingginya bunga pasar.

Tingkat margin keuntungan, yang menjadi salah satu komponen penyusun SBDK itu, tercatat naik 22 bps dibanding bulan sebelumnya. Kenaikan tingkat margin terutama dicatat oleh kelompok bank BUMN yakni hingga 55 bps menjadi 2,18%. "Kenaikan itu mencerminkan dampak tunda dari kenaikan biaya dana periode lampau yang belum tecermin pada kenaikan SBDK, sebagai upaya mempertahankan harga di periode sebelumnya," jelas BI.

Akumulasi kenaikan suku bunga DPK sejak awal tahun 2024 pada kelompok bank BUMN juga tercatat lebih tinggi dibandingkan kelompok bank lainnya yaitu sebesar 11 bps. Di sisi lain, margin keuntungan kelompok bank lain lebih bervariasi, dengan kelompok bank asing terus menjaga margin keuntungan agar tetap stabil, sedangkan kelompok bank lainnya mencatat penurunan margin profit.

Tren Bunga Kredit

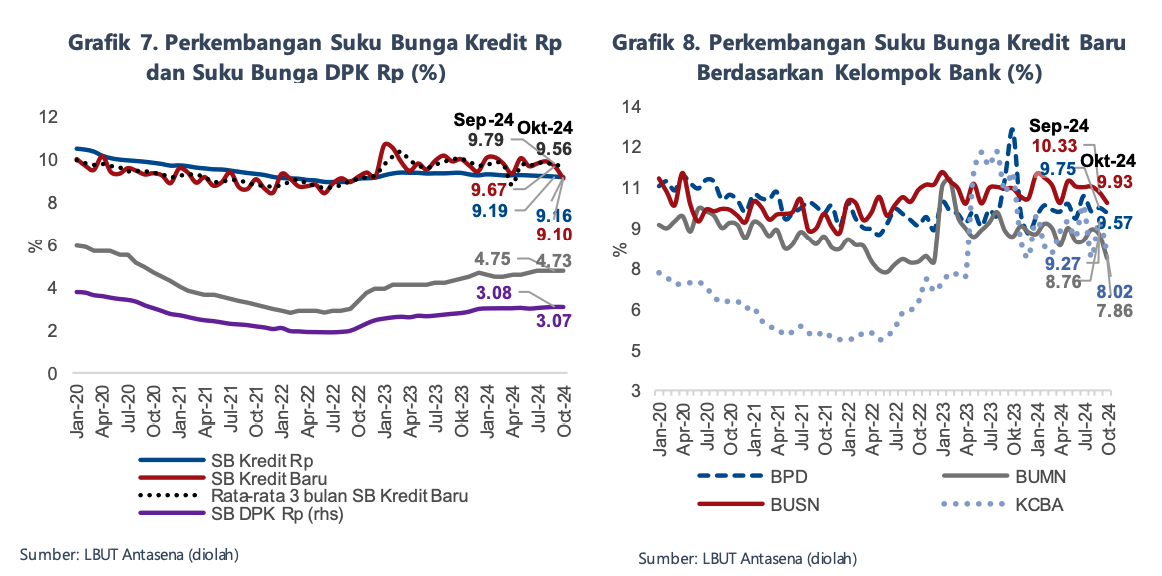

Hasil asesmen Bank Indonesia juga mendapati, suku bunga kredit yang dikenakan oleh bank kepada para debitur mereka baik kredit baru maupun eksisting, rata-rata mengalami penurunan tipis pada Oktober yaitu 3 bps yang menjadi tren penurunan sejak Mei lalu.

Penurunan itu, menurut BI, adalah karena tren penurunan bunga kredit baru sebesar 80 bps pada kuartal III-2024 dibanding kuartal sebelumnya terutama di kelompok bank asing.

Sementara di sektor prioritas yang mendapatkan insentif Kebijakan Likuiditas Makroprudensial (KLM) juga mencatat penurunan. Penurunan bunga kredit tertinggi terjadi di sektor konstruksi termasuk perumahan rakyat.

Namun, beberapa sektor prioritas KLM masih mencatat tingkat kredit bermasalah (nonperforming loan/NPL) yang lebih tinggi dibanding rata-rata, yaitu sektor perdagangan, pertanian, industri pengolahan, konstruksi dan UMKM pada Oktober lalu.

"Risiko kredit yang tinggi pada segmen UMKM tecermin pada suku bunga kredit yang lebih tinggi pada segmen UMKM dibandingkan suku bunga industri perbankan," jelas Bank Indonesia.

Likuiditas Ketat

Perbankan sejauh ini beberapa kali mengeluhkan kondisi likuiditas yang mengetat di pasar sejurus dengan keberadaan instrumen tenor pendek Bank Indonesia yang dimunculkan untuk menarik dana asing masuk, yakni Sekuritas Rupiah Bank Indonesia (SRBI).

Instrumen ini menetapkan tingkat bunga tinggi agar bisa menggaet dana asing yang meninggalkan pasar surat utang negara dan pasar saham. Namun, pada kenyataannya, SRBI menjadi pemicu terjadinya crowding out di mana dana-dana pemodal di pasar obligasi maupun saham, tersedot menyerbu SRBI karena memberikan imbal hasil lebih menarik dalam jangka pendek.

Keketatan likuiditas yang dialami oleh perbankan setahun terakhir, kemungkinan masih akan berlanjut sejurus dengan niat Bank Indonesia untuk secara agresif memaksimalkan SRBI demi menahan tekanan dari capital outflows yang menyeret kejatuhan nilai tukar rupiah.

Salah satu bentuk agresivitas itu sudah ditunjukkan oleh BI dalam lelang SRBI terakhir kemarin ketika tingkat bunga SRBI-12M dikerek ke level tertinggi sejak awal September, di level 7,14%.

Agresivitas itu dilatarbelakangi kekhawatiran BI akan mulai pudarnya minat asing di instrumen hot money tersebut terindikasi dari penurunan proporsi kepemilikan asing di SRBI yang turun tinggal 25,82% per 18 November dari posisi 27,23% sebulan sebelumnya.

Pada saat yang sama, investor lokal semakin tinggi kepemilikannya di SRBI sebesar Rp38,34 triliun atau naik 5,34% menjadi Rp718,64 triliun. Laju kepemilikan SRBI oleh lokal yang melampaui asing, akan memantik situasi crowding out lebih rumit.

Likuiditas yang makin sulit ataupun makin mahal di pasar uang antar bank akan mendorong bank terus mengerek biaya dana yang pada akhirnya menghadapkan mereka pada dua pilihan: menekan margin keuntungan agar tetap bersaing atau mengerek bunga kredit yang berarti juga kabar buruk bagi pelaku sektor riil.

(rui/aji)