Dave Sebastian - Bloomberg News

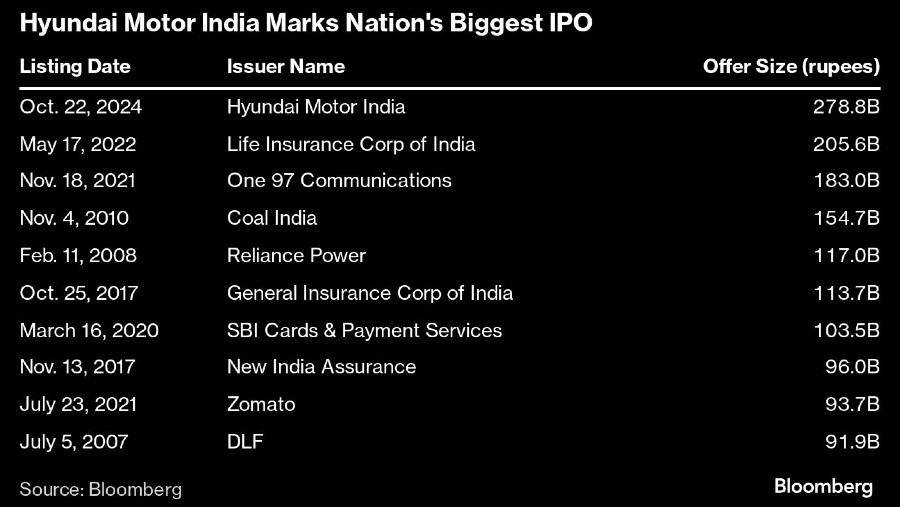

Bloomberg, Saham Hyundai Motor India Ltd anjlok hampir 6% di awal debutnya di Mumbai, India. Ini merupakan awal perdagangan yang lesu untuk penawaran umum perdana (initial public offering/IPO) terbesar yang pernah ada di negara itu.

Saham diperdagangkan serendah 1.844,65 rupee setelah harganya 1.960 rupee, harga tertinggi yang dipasarkan. Hyundai Motor Co dari Korea Selatan menjual 17,5% saham di unit lokalnya dalam IPO, berusaha mendapatkan keuntungan dari dari hiruk-pikuk investor untuk penjualan saham di India — salah satu tempat paling ramai di dunia untuk pencatatan tahun ini.

Hyundai Motor India, produsen mobil terbesar kedua di negara itu berdasarkan penjualan, dinilai sekitar US$19 miliar dalam IPO. Beberapa pihak menilai saham tersebut terlalu mahal. Analis Bloomberg Intelligence, Joanna Chen mencatat valuasinya sekitar lima kali lipat dari induk perusahaannya di Korsel, meskipun sejalan dengan valuasi perusahaan sejenis di India, seperti Maruti Suzuki India Ltd.

Meskipun penawaran tersebut akhirnya kelebihan permintaan (oversubscribed) lebih dari dua kali lipat, proses penawaran saham ini berjalan lebih lambat dari yang diperkirakan beberapa pihak.

IPO Hyundai mendapat permintaan yang kuat dari institusi, yang membanjiri pada hari terakhir penjualan. Namun, investor ritel hanya membeli sekitar setengah dari porsi yang disediakan untuk mereka dalam IPO.

Para pedagang individu tidak tertarik dengan perusahaan induk yang mendapatkan semua hasil IPO serta menurunkan permintaan di industri otomotif India, kata para analis. Minat ritel yang buruk sangat kontras dengan hiruk pikuk yang terlihat dalam beberapa IPO baru-baru ini, terutama isu-isu yang lebih kecil.

‘Nilai Jangka Panjang’

Penurunan awal Hyundai menjadikannya sebuah anomali karena antusiasme terhadap penjualan saham India secara umum berlanjut ke kinerja pasca-pencatatan saham.

Saham-saham baru yang tercatat di negara ini telah meningkat rata-rata 39% pada hari perdagangan pertama mereka tahun ini, menurut data yang dikumpulkan Bloomberg. Di antara IPO senilai lebih dari US$500 juta, keuntungan rata-rata adalah 66%.

Beberapa analis bersikap positif terhadap prospek jangka panjang saham tersebut.

"IPO Hyundai Motor India menawarkan potensi nilai jangka panjang, tetapi tidak cocok bagi investor yang mencari keuntungan cepat," Devi Subhakesan, analis dari Investory Pte, menulis dalam catatannya tentang Smartkarma menjelang debutnya.

"Risiko-risiko valuasi diperkirakan akan terjadi" di tengah-tengah pergeseran preferensi konsumen dan meningkatnya persaingan di industri otomotif India.

Munculnya India sebagai negara dengan pertumbuhan ekonomi tercepat di dunia serta kelas menengahnya yang berkembang memberi peluang bagi para produsen mobil.

Pasar mobil negara ini diperkirakan akan mencapai 20 juta unit pada tahun 2047, Wakil Presiden Eksekutif Suzuki Motor Corp, Kenichi Ayukawa mengatakan dalam wawancara pada Juli. Sebanyak 4,2 juta kendaraan penumpang terjual di India pada tahun fiskal yang berakhir pada Maret, menurut Society of Indian Automobile Manufacturers.

Nomura Holdings Inc memulai liputan dengan peringkat beli menjelang IPO, mengutip ekspektasi untuk pertumbuhan volume yang "sehat" dan kenaikan harga kendaraan. Perusahaan menetapkan target harga 2.472 rupee, menyiratkan potensi kenaikan sekitar 26% dari harga IPO.

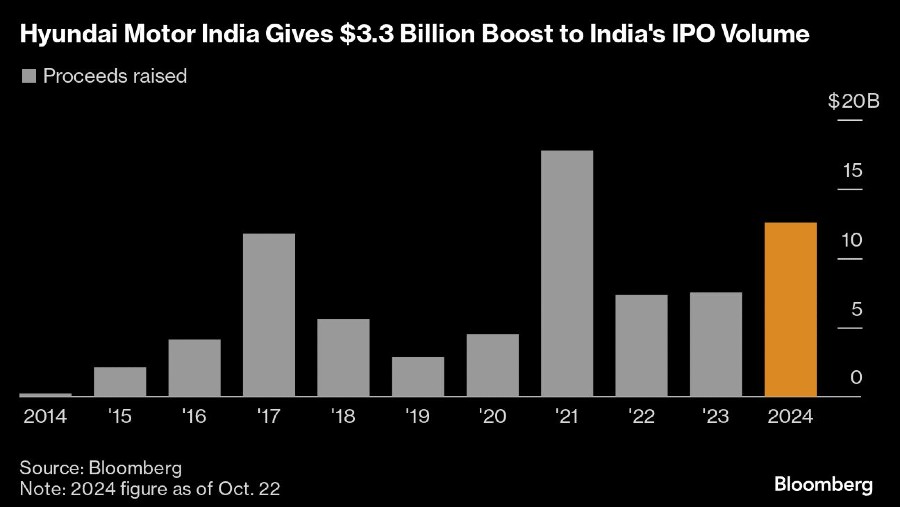

Dari hasil penjualan saham Hyundai, IPO India telah mengumpulkan lebih dari US$12 miliar sepanjang tahun ini, melampaui volume selama dua tahun terakhir, tetapi masih di bawah rekor US$17,8 miliar yang terkumpul pada tahun 2021, menurut data Bloomberg.

Perusahaan lain yang juga tengah menunggu untuk melantai di bursa ialah perusahaan pengiriman makanan Swiggy Ltd dan anak usaha energi terbarukan dari produsen listrik milik negara, NTPC Ltd.

Sekitar 20 perusahaan dari Asia Pasifik mencatatkan sahamnya minggu ini dalam kesepakatan yang dapat menghasilkan lebih dari US$8 miliar, volume mingguan terbesar sejak April 2022, menurut data yang dikumpulkan Bloomberg. Saham Tokyo Metro Co dari Jepang dijadwalkan mulai diperdagangkan pada Rabu (23/10/2024) setelah penawaran senilai US$2,3 miliar.

(bbn)