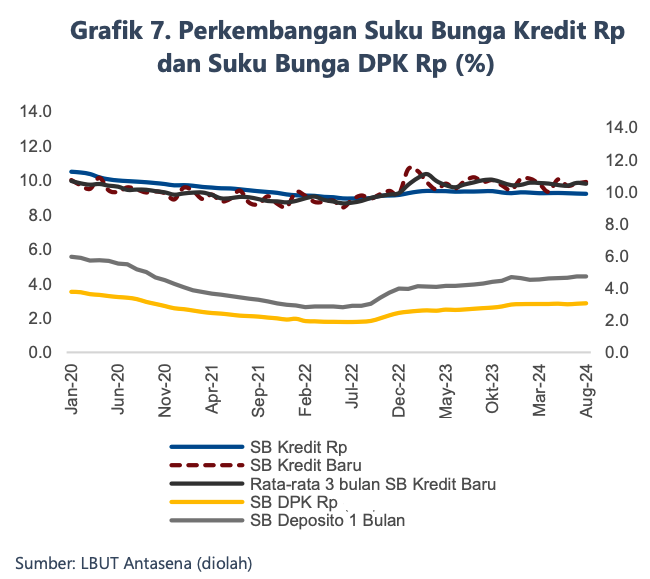

Hal ini memberi harapan, efeknya juga akan terasa terhadap tingkat bunga pinjaman yang ditetapkan oleh bank pada konsumen. Meski mungkin, harapan itu belum bisa terlalu besar. Berkaca dari histori, dampak perubahan suku bunga acuan selama ini tak serta merta mempengaruhi suku bunga pinjaman bank pada konsumen. Ada jarak transmisi dari penurunan suku bunga kebijakan ke suku bunga pinjaman bank ke masyarakat.

Mengacu hasil asesmen terakhir terhadap suku bunga kredit di perbankan oleh Bank Indonesia yang dilansir pekan lalu, sebagian bank kini malah terlihat baru mentransmisikan kenaikan BI rate di waktu lalu dalam penentuan tingkat bunga kredit baru.

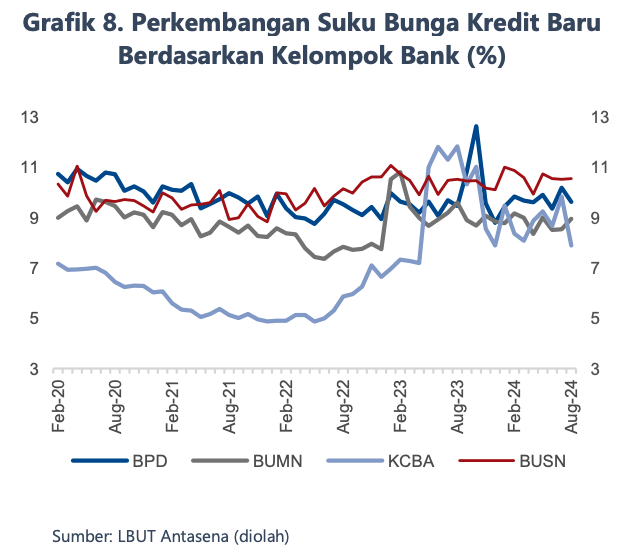

Laporan BI yang dilansir pekan lalu mencatat, terlihat masih terjadi kenaikan tingkat suku bunga untuk jenis kredit baru yang dijual oleh bank. "Suku bunga kredit baru mengalami kenaikan sebesar 9 bps menjadi 9,09% pada Agustus 2024. Di tengah stabilitas Suku Bunga Dasar Kredit (SBDK), tren rata-rata suku bunga kredit baru masih berada di atas suku bunga kredit keseluruhan," kata Bank Indonesia dalam laporan tersebut.

Sementara secara keseluruhan, berdasarkan laporan terpisah yakni data perkembangan Uang Beredar yang dilansir oleh BI hari ini, tingkat bunga kredit perbankan turun tipis jadi 9,21% dari tadinya 9,23%.

Kenaikan suku bunga kredit baru terutama terjadi di kelompok bank BUMN dan bank swasta nasional (BUSN). Sedangkan bunga kredit di kelompok bank daerah (BPD) dan bank asing (KCBA) terindikasi turun.

Namun, BI menilai, mengemukanya ekspektasi penurunan suku bunga global dan domestik kemungkinan akan memperkecil celah atau gap antara suku bunga kredit baru dan suku bunga kredit keseluruhan.

Sementara tingkat SBDK pada Juli tercatat relatif stabil di 8,79% dari bulan sebelumnya di 8,80%. Kelompok bank BUMN dan swasta nasional mencatat tingkat SBDK yang stabil, bergerak di kisaran rata-rata SBDK industri. Sementara, SBDK kelompok BPD masih berada di atas kisaran rata-rata SBDK industri, walau mencatat tren penurunan dalam tiga bulan terakhir. Adapun SBDK bank asing berada di bawah rata-rata industri dengan tren mulai menurun.

"Stabilnya SBDK mengindikasikan upaya perbankan untuk menjaga daya saing di pasar kredit, di tengah berlanjutnya kenaikan biaya dana pada sebagian kelompok bank. Penurunan spread suku bunga antara SBDK dengan suku bunga kebijakan (BI-Rate) menunjukkan perbaikan efisiensi pada pricing perbankan dengan perilaku yang relatif homogen antar kelompok bank," jelas BI.

Komponen SBDK terdiri atas Harga Pokok Dana untuk Kredit (HPDK), biaya overhead (OHC) serta tingkat margin keuntungan yang diambil oleh bank dalam penyaluran pinjaman. Pada Juli, HPDK tercatat cukup stabil sebesar 3,68% meski terjadi tren kenaikan suku bunga dana pihak ketiga (DPK) bank pada periode yang sama.

"Keberagaman arah dan besaran perubahan HPDK dipengaruhi oleh perbedaan timing transmisi suku bunga sebagai respons kelompok bank terhadap kenaikan BI rate dan kondisi likuiditas di masing-masing segmen kelompok bank," kata BI.

Sedangkan untuk biaya overhead, bank-bank BUMN menjadi kelompok bank satu-satunya yang mencatat kenaikan, yang disebabkan oleh kenaikan biaya tenaga kerja. Sedangkan kelompok bank lain bisa menekan biaya tenaga sehingga berdampak positif pada penghematan biaya overhead.

BI menilai, secara keseluruhan, margin keuntungan bank terjaga stabil dengan sedikit turun sebesar 1 bps terutama terjadi di kelompok bank daerah dan bank asing yang menurun margin keuntungannya. Sebaliknya terjadi pada bank swasta nasional dan BUMN.

Butuh Dukungan Fiskal

BI rate telah dinaikkan hingga 275 bps selama 2022-2024 demi menahan kejatuhan nilai tukar rupiah yang terseret arus balik modal global ke Amerika Serikat (AS) menyusul lonjakan imbal hasil investasi di negeri itu. Pengetatan moneter itu berdampak pada sektor riil yang kesulitan berlari kendati pertumbuhan ekonomi pada periode itu tercatat bertahan di kisaran 5%.

Gubernur BI Perry Warjiyo dalam pengumuman kebijakan bunga acuan pada pekan lalu, menyatakan, BI kini bisa lebih menyeimbangkan kebijakan moneter yang selama ini lebih condong untuk menjaga stabilitas moneter. "Sebelumnya [kebijakan] lebih pro stabilitas [rupiah]. Sekarang sudah seimbang antara stabilitas dan pertumbuhan [ekonomi]," kata Perry.

Kini dengan BI rate sudah dipangkas dan diprediksi akan kembali diturunkan pada bulan-bulan mendatang, ada harapan perekonomian domestik yang lesu hingga menyeret banyak keuangan rumah tangga, terutama kelas menengah dan calon kelas menengah, terpuruk, bisa berangsur bangkit. Meski Perry mengingatkan, penurunan BI rate saja tidak cukup tanpa dukungan stimulus sisi fiskal.

"Tahun depan, dengan langkah-langkah ini [penurunan bunga acuan] juga stimulus fiskal pemerintah, kami perkirakan tendensi [pertumbuhan ekonomi] bisa bias ke atas titik tengah di 5,2% dari kisaran proyeksi 4,8%-5,5%. Tentu saja juga perlu dukungan kebijakan stimulus fiskal dari pemerintah," kata Perry.

Pemerintah terakhir merilis, kebijakan perpanjangan pemberian insentif bebas Pajak Pertambahan Nilai yang ditanggung pemerintah (PPN DTP) 100% atas pembelian rumah hingga Desember 2024. Sementara itu, alokasi KPR bersubsidi juga ditambah sebesar 34.000 unit.

Aturan itu diharapkan bisa menggairahkan permintaan pembelian rumah dan pengajuan KPR di perbankan, juga pertumbuhan kredit perbankan keseluruhan.

Data terakhir yang dilansir hari ini oleh Bank Indonesia, kredit perbankan tumbuh 10,9% year-on-year, melambat dibanding Juli yang mencapai pertumbuhan 11,7%. Perlambatan pertumbuhan kredit itu karena penyaluran terhadap nasabah korporasi dan perorangan juga sama-sama melemah, masing-masing tumbuh 15,7% dan 5,7% pada bulan lalu, dibandingkan 16,8% dan 6,2% bulan Juli.

KPR termasuk kredit konsumsi yang mengalami perlambatan pertumbuhan juga yakni hanya naik 11,4% pada Agustus setelah pada Juli naik 14,3%. Kredit properti juga melambat, hanya tumbuh 8% dibandig 9% pada bulan sebelumnya. Sementara kredit real estate juga melambat dengan pertumbuhan lebih rendah 10,4% dari sebesar 11,4% sebelumnya.

(rui/aji)