Rita Nazareth - Bloomberg News

Bloomberg, Para pelaku pasar di Wall Street yang bertaruh bahwa bank sentral AS atau Federal Reserve (The Fed) akan mampu menciptakan soft landing mendorong reli di sektor pasar yang lebih berisiko. Hal ini membuat saham mencapai rekor tertinggi sepanjang sejarah.

Indeks S&P 500 naik 1,7% - mencetak rekor ke-39 di tahun 2024 dan memperpanjang kenaikan tahun ini menjadi sekitar 20%. Sektor teknologi memimpin kenaikan, sementara sektor defensif berkinerja buruk. Indeks Nasdaq 100 naik 2,6% dan Russell 2000 yang berisi saham-saham perusahaan berkapitalisasi kecil naik 2,1%. Menjelang penutupan perdagangan, saham FedEx Corp anjlok karena prospek yang suram. Sebaliknya, saham Nike Inc melonjak setelah mengumumkan bahwa eksekutif lama, Elliott Hill, akan keluar dari masa pensiun untuk menggantikan John Donahoe sebagai CEO.

Meskipun suasana yang relatif tenang mendominasi, para trader juga bersiap untuk situasi kuartalan yang dikenal sebagai "triple witching" di mana kontrak derivatif yang terkait dengan saham, opsi indeks, dan futures akan kedaluwarsa. Hal ini berpotensi memperkuat pergerakan pasar. Sekitar US$5,1 triliun akan kedaluwarsa pada Jumat (20/09/2024), menurut perkiraan dari Asym 500. Kedaluwarsa opsi ini bertepatan dengan penyeimbangan kembali indeks acuan.

Langkah berani The Fed dalam menurunkan suku bunga dan tekadnya untuk tidak tertinggal memicu kembali harapan bahwa bank sentral tersebut akan dapat menghindari resesi. Data pada Kamis (19/09/2024) yang menunjukkan penurunan tajam dalam klaim tunjangan pengangguran ke level terendah sejak Mei menandakan bahwa pasar tenaga kerja tetap sehat meskipun perekrutan melambat.

"Meskipun ada beberapa volatilitas setelah penurunan suku bunga The Fed, tren bullish S&P 500 tetap utuh," kata Fawad Razaqzada dari City Index dan Forex.com. "Keputusan The Fed untuk menurunkan suku bunga sebesar 50 basis poin sebagian besar disambut baik oleh investor. Langkah ini dilihat sebagai langkah berani tapi perlu untuk meredakan kekhawatiran ekonomi tanpa menimbulkan sinyal panik yang mengingatkan pada krisis keuangan 2008."

Indeks S&P 500 menembus level 5.700. Indeks Dow Jones Industrial Average ditutup di atas 42.000. Indikator volatilitas favorit Wall Street - VIX - turun menjadi sekitar 16. Harga obligasi pemerintah AS (Treasury) bervariasi, dengan obligasi jangka pendek mengungguli obligasi jangka panjang. Dolar AS melemah.

Pound Inggris menguat setelah Bank of England mempertahankan suku bunga dan menyatakan tidak akan terburu-buru melonggarkan kebijakan. Yen Jepang melemah menjelang keputusan kebijakan Bank of Japan. Bitcoin melonjak 5%.

Menurut Keith Lerner dari Truist Advisory Services Inc, pasar saham cenderung merespons positif penurunan suku bunga dalam tahun depan jika resesi dapat dihindari. Dia mencatat, sejak 1989 telah terjadi enam siklus penurunan suku bunga oleh The Fed dan dalam empat dari enam siklus tersebut, saham mengalami kenaikan setahun kemudian.

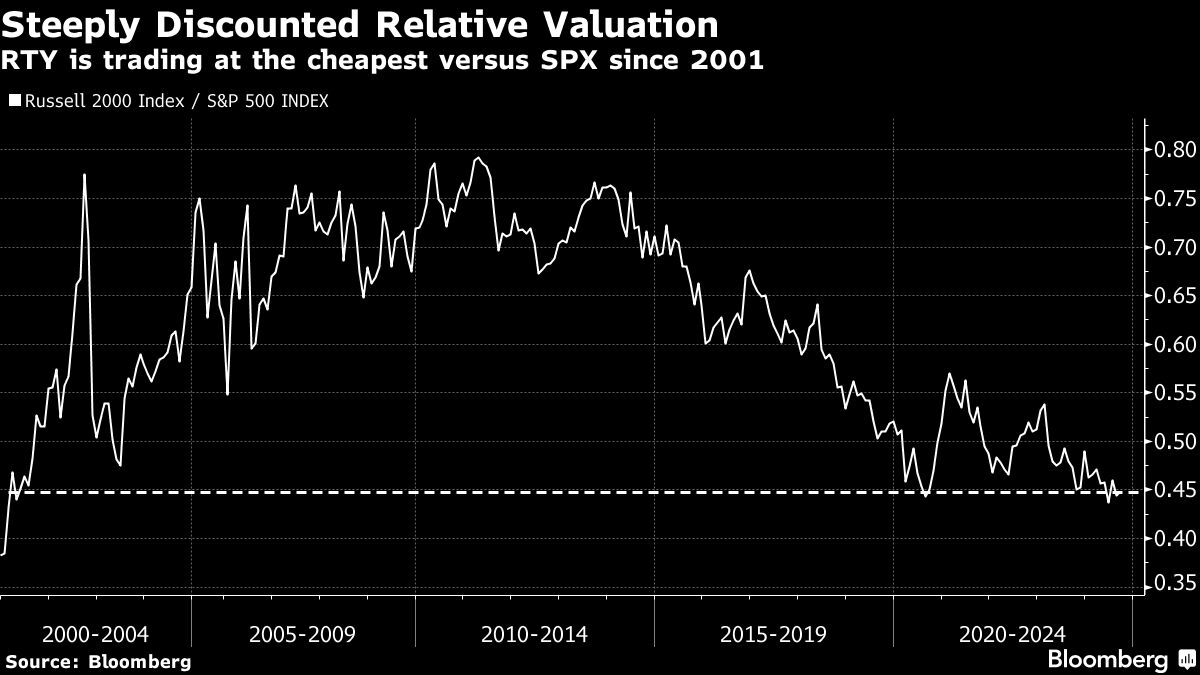

Secara lebih rinci, saham-saham perusahaan AS berkapitalisasi besar (large cap) telah mengungguli saham-saham perusahaan berkapitalisasi kecil (small cap) pada tahun setelah penurunan suku bunga pertama dalam empat dari enam siklus sebelumnya. Namun, yang berlawanan dengan intuisi, saham-saham small cap justru mengungguli pada resesi 2001 dan 2008.

"Dalam jangka pendek, saham-saham small cap mungkin mendapatkan dorongan lebih besar dari penurunan suku bunga karena perusahaan-perusahaan ini umumnya memiliki proporsi utang berbunga mengambang yang lebih besar dibandingkan dengan large cap," katanya. "Namun, tren pendapatan small cap masih tertinggal, dan pelemahan ekonomi secara historis menjadi hambatan bagi kelas aset ini. Oleh karena itu, kami masih lebih menyukai large cap dalam jangka panjang."

Berdasarkan rasio harga terhadap penjualan ke depan (forward price-to-sales), indeks Russell 2000 diperdagangkan dengan diskon terbesar terhadap S&P 500 dalam lebih dari 20 tahun.

"Secara historis, pasar saham telah berkinerja baik dalam periode ketika The Fed menurunkan suku bunga sementara ekonomi AS tidak berada dalam resesi. Kami berharap kali ini tidak terkecuali," kata Solita Marcelli dari UBS Global Wealth Management. "Skenario dasar kami tetap untuk S&P 500 mencapai 5.900 pada akhir tahun dan naik ke 6.200 pada Juni 2025."

Marcelli percaya bahwa kenaikan saham akan meluas, dengan potensi lanjutan untuk saham-saham pertumbuhan, terutama di sektor teknologi, untuk terus meningkat.

“Dalam teknologi, kami memperkirakan AI akan menjadi pendorong utama pengembalian pasar ekuitas selama beberapa tahun mendatang dan merekomendasikan eksposur strategis terhadap tema ini,” katanya. “Investor dapat menggunakan volatilitas sektor teknologi, yang dapat meningkat dalam beberapa bulan mendatang karena risiko siklus dan geopolitik, untuk membangun eksposur jangka panjang terhadap AI dengan harga yang lebih menguntungkan.”

Sementara itu, survei MLIV Pulse terbaru menunjukkan bahwa 57% dari 173 responden percaya bahwa rotasi ke saham bernilai kemungkinan akan meningkat sekarang setelah The Fed memulai siklus pelonggaran.

Mayoritas peserta survei, 75%, memperkirakan AS akan mengalami soft landing setelah pemotongan suku bunga 50 basis poin, tetapi mereka lebih menyukai saham bernilai daripada saham AI, menurut jajak pendapat yang dilakukan segera setelah keputusan tersebut. Saham bernilai sangat populer di antara mereka yang memperkirakan AS akan mengalami resesi.

(bbn)