"Dot plot yang diperbarui menunjukkan jalur pemotongan suku bunga yang bertahap ke depan, menunjukkan bahwa The Fed melihat langkah pemangkasan 50 bps sebagai langkah pencegahan yang akan cukup untuk menstabilkan pasar tenaga kerja. Peserta median masih melihat PDB riil tumbuh pada kecepatan yang solid sebesar 2% tahun ini," ungkap Anna Wong, Stuart Paul, Eliza Winger dan Chris Collins, ekonom dari Bloomberg Economics.

AS berpeluang mencetak softlanding, sebuah situasi di mana inflasi tinggi bisa ditaklukkan tanpa memicu resesi perekonomian akibat tekanan yang dihadapi pasar tenaga kerja.

Konfirmasi BI Rate

Langkah The Fed itu menjadi konfirmasi tak terbantah bahwa pertaruhan Bank Indonesia (BI) memangkas BI Rate kemarin sudah tepat. BI mendahului The Fed dengan memulai pemangkasan bunga acuan, pertama kali sejak 2021, di mana putusan itu hanya berselang 12 jam sebelum The Fed.

BI Rate dipangkas 25 bps menjadi 6%, diyakini menjadi awal dari dimulainya kebijakan moneter longgar yang dibutuhkan ketika perekonomian domestik sudah memperlihatkan gejala kelesuan nan mengkhawatirkan.

Keputusan The Fed dini hari tadi juga menjadi awal dari gelombang pelonggaran moneter di banyak negara, yang selama dua tahun terakhir tidak bisa leluasa bergerak, terkungkung upaya menjaga nilai tukar yang menghadapi tekanan pelemahan besar akibat kenaikan imbal hasil AS.

"Kini, bank sentral bisa lebih fokus pada situasi ekonomi domestik dalam meramu kebijakan moneter," kata Khoon Go, Head of Asia Research di ANZ Banking Group.

Gubernur BI Perry Warjiyo dalam pengumuman kebijakan bunga acuan pada siang kemarin, menyatakan, BI kini bisa lebih menyeimbangkan kebijakan moneter yang selama ini lebih condong untuk menjaga stabilitas moneter. "Sebelumnya [kebijakan] lebih pro stabilitas [rupiah]. Sekarang sudah seimbang antara stabilitas dan pertumbuhan [ekonomi]," kata Perry.

Sedikit kilas balik, gelombang pengetatan moneter global yang dipicu oleh The Fed sejak 2022 lalu, telah menghadapkan perekonomian dalam risiko eksternal yang besar. Nilai rupiah terperosok tajam, sempat mendekati rekor terlemah sepanjang masa yang terjadi pada krisis ekonomi akibat pandemi Covid-19. Tekanan bahkan masih dihadapi oleh rupiah pada periode April-Juli, ketika BI rate bahkan sudah dinaikkan 275 bps.

Untuk menahan tekanan pelemahan, BI bahkan akhirnya merilis sekuritas baru agar dana asing masih bisa ditarik masuk. Tiga sekuritas itu adalah Sekuritas Rupiah Bank Indonesia (SRBI), Sertifikat Valas Bank Indonesia (SVBI) dan Sukuk Valas Bank Indonesia (SuVBI).

Sejak diluncurkan pada September 2023 sampai akhir Agustus lalu, BI telah menjual SRBI sebanyak Rp920,77 triliun. Per 17 September, nilainya sedikit berkurang jadi Rp918,42 triliun. Sementara SVBI terjual US$2,95 miliar dan SuVBI sebesar US$280 juta. Pemodal asing tercatat memiliki 26,7% dari total outstanding SRBI di pasar saat ini, sekitar Rp246,08 triliun.

Penerbitan SRBI itu sempat memicu terjadinya crowding out karena imbal hasil surat berharga negara dan tingkat suku bunga di perbankan, berkejaran di belakang tingkat bunga SRBI yang sempat menyentuh 7,52% pada akhir Juli lalu, jauh melampaui tingkat bunga acuan BI Rate.

Tekanan jual surat utang negara selama periode turbulensi rupiah akhirnya juga menempatkan BI sebagai penguasa SBN terbesar saat di pasar, mencapai 25,5% dari total outstanding SBN atau sekitar Rp1.495,15 triliun per 17 September, berdasarkan data Kementerian Keuangan. Itu menjadikan BI sebagai satu dari sedikit bank sentral di dunia ini yang menguasai surat utang negaranya sendiri, selain bank sentral Jepang, Bank of Japan (BoJ).

Arus Modal Asing Masuk Lagi

Periode restriksi moneter global dua tahun terakhir juga telah mengikis kepemilikan asing di SBN, di mana porsi nonresiden di SBN masih belum kembali ke era prapandemi yakni hanya 14,5% atau sekitar Rp850,28 triliun.

Namun, dengan dimulainya siklus penurunan bunga The Fed, arus masuk modal asing diyakini akan kembali membesar. Dua bulan ini, tren capital outflows telah berlangsung masif di mana selama kuartal III ini aliran dana asing yang masuk sedikitnya mencapai US$10,1 miliar.

Posisi Indonesia sebagai salah satu emerging market yang dinilai relatif tangguh dengan pertumbuhan ekonomi cukup stabil bahkan ketika pengetatan telah dilangsungkan selama dua tahun, akan mendapatkan keuntungan lebih besar.

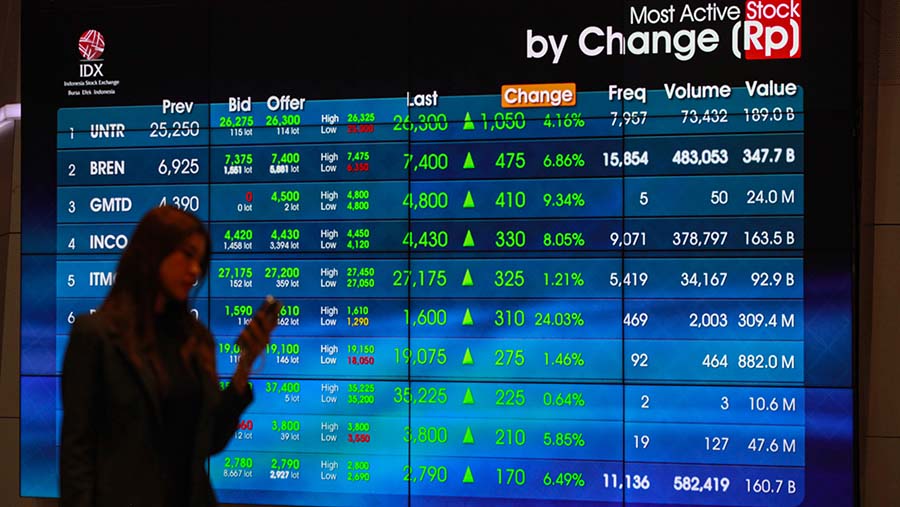

Saham-saham akan banyak diuntungkan. Begitu juga obligasi negara yang masih memberikan yield relatif menarik didukung stabilitas nilai tukar.

Preventif, Bukan Reaktif

Dalam pandangan sebagian ekonom, langkah penurunan BI Rate ini menjadi langkah preventif mempertahankan ekspansi ekonomi.

"Mirip dengan The Fed, langkah BI memangkas bunga tampaknya lebih sebagai langkah preventif mempertahankan ekspansi ekonomi, bukan reaktif melawan perlambatan tajam atau resesi yang akan segera terjadi," kata tim analis Bahana Sekuritas Satria Sambijantoro dan Lintang, dalam catatannya pagi ini.

BI Rate terakhir dipangkas ketika pertumbuhan kredit RI sudah ambles -0,8%. Sementara kali ini, BI Rate digunting di kala kredit bank masih tumbuh double digit di 11,4% per Agustus.

"Penurunan BI Rate yang preventif ini akan berdampak positif bagi pertumbuhan aset khususnya perbankan dan saham di Indonesia," jelas Satria.

BI diperkirakan akan melanjutkan penurunan bunga acuan pada Oktober, apabila nilai tukar rupiah masih bertahan menguat di bawah Rp15.000/US$.

"Sebaliknya, bila rupiah stabil atau sedikit melemah di kisaran Rp15.400-Rp15.700/US$, itu berarti BI Rate akan dipertahankan pada Oktober nanti," kata Satria.

Namun, penting untuk digarisbawahi bahwa pekerjaan rumah menggairahkan ekonomi domestik, tidak cukup bila hanya mengandalkan kebijakan moneter lebih longgar. Kebijakan fiskal yang lebih berpihak pada kelas menengah dan calon kelas menengah, yang menyumbang 80% konsumsi di perekonomian, sangat ditunggu.

Selain itu, dalam pernyataannya, secara gamblang Perry memperingatkan para bankir agar lebih giat menggeber kredit perbankan dengan pelonggaran yang telah dimulai kini.

"Diharapkan perbankan semakin giat menyalurkan kredit tidak hanya [di sektor] yang mendapatkan insentif KLM tapi jug ayang lain. Langkah ini [penurunan bunga acuan] juga mendukung fiskal, khususnya di pembiayaan karena yield bisa lebih rendah," kata Perry.

BI memperkirakan tahun ini perekonomian RI bisa tumbuh 5,1%.

"Tahun depan, dengan langkah-langkah ini [penurunan bunga acuan] juga stimulus fiskal pemerintah, kami perkirakan tendensinya bisa bias ke atas titik tengah di 5,2% dari kisaran 4,8%-5,5%. Tentu saja juga perlu dukungan kebijakan stimulus fiskal dari pemerintah," jelas Perry.

(rui/aji)