IHSG naik ke level 7.825, setelah Jumat pekan lalu memperbarui rekor tertinggi sepanjang masa.

Saham-saham sektor keuangan perbankan memimpin penguatan indeks dengan kenaikan sektoral 0,63% sampai pukul 10:42 WIB.

Saham-saham perbankan melesat dipimpin oleh PT Bank Syariah Indonesia Tbk (BRIS) yang naik hingga 8,74%, disusul oleh PT Bank Mandiri Tbk (BMRI) yang naik 2,06%. Saham multifinance PT Mandala Multifinance Tbk (MFIN) juga naik hingga double digit.

"Sampai saat ini, kami percaya pasar saham dan pasar obligasi domestik belum memperhitungkan secara penuh [fully pricing in] penurunan BI rate, sehingga kami rekomendasikan aset-aset yang sensitif terhadap suku bunga mulai dari SBN hingga saham-saham sektor perbankan," kata Head of Research Bahana Sekuritas Satria Sambijantoro dalam catatannya hari Senin.

Sedangkan di Surat Berharga Negara (SBN), pergerakan imbal hasil cenderung bervariasi. Seperti ditunjukkan data realtime Bloomberg, yield SBN-1Y turun ke 6,527%. Namun, tenor 2Y dan 3Y masih naik.

Sementara tenor 5Y stagnan di 6,456% ketika SBN-10Y juga tidak banyak berubah di 6,570%.

Hati-hati 'sell on news'

Spekulasi penurunan bunga The Fed sebesar 50 bps telah menjadi 'bahan bakar' utama terjadinya euforia pasar sejak pekan lalu.

Dua hari perdagangan, mayoritas pasar menunjukkan para pemodal makin optimistis The Fed akan memangkas lebih banyak pada FOMC yang diumumkan pada Kamis dini hari waktu Indonesia nanti.

Imbal hasil Treasury, surat utang AS, terpangkas hingga 5,6 bps ke level 3,62%. Bahkan tenor panjang 30Y turun lebih banyak ke 3,62% dan tenor yang sensitif dengan pergerakan bunga jangka pendek, UST-2Y, tergerus hampir 9 bps ke 3,55%.

Indeks dolar AS makin lunglai ke 100,72 memberi ruang penguatan bagi mata uang yang menjadi lawannya, termasuk mata uang emerging market Asia. Rupiah pagi ini saja telah menyentuh level terkuat dalam 12 bulan terakhir.

"Kondisi ini disebabkan oleh divergensi ekspektasi pemangkasan suku bunga the Fed antara trader dengan analis," kata Lionel Priyadi, Macro Strategist Mega Capital Sekuritas.

Hasil konsensus Bloomberg masih memprediksi penurunan bunga The Fed sebesar 25 bps ke level 5,25%. Sementara indeks OIS menunjukkan -1.55x per Senin malam dibanding sebelumnya -1.34x.

Para traders juga menaikkan taruhan penurunan bunga The Fed sebesar 50 bps jadi 69%. "Ini mengindikaskan pasar juga berpeluang mengalami koreksi bila keputusan The Fed pekan ini adalah memangkas 25 bps," kata Lionel.

Ketika putusan The Fed pada Kamis dini hari 'mengecewakan' para trader, reli yang berlangsung beberapa hari terakhir akan terhenti dan mungkin berimbas juga pada koreksi pasar domestik.

BI berpeluang memangkas bunga acuan bila data neraca dagang hari ini memberi dukungan. Badan Pusat Statistik mengumumkan pada siang ini, ekspor RI pada Agustus tumbuh sedikit di atas ekspektasi, 9,46% year-on-year, meski melambat dibanding Juli.

Sedangkan impor naik 7,13%, lebih tinggi dibanding Juli dan jauh melampaui ekspektasi pasar di 4,10%. Alhasil, nilai surplus neraca dagang RI pada Agustus mencapai US$2,89 miliar, naik signifikan dibanding Juli sebesar US$472 juta dan di atas ekspektasi pasar yang sebesar US$1,93 miliar.

Surplus neraca dagang yang membaik memberi angin bagi perbaikan transaksi berjalan yang dikhawatirkan kian melebar defisitnya.

Banjir dana asing

Di pasar saham, pemodal asing telah membukukan nilai belanja terbesar dalam dua tahun terakhir pada hari Jumat pekan lalu. Asing memborong US$1,17 miliar atau setara dengan Rp17,95 triliun pada hari itu, nilai belanja asing sehari oleh asing yang terbesar sejak 26 April 2022.

Aksi belanja itu juga memperpanjang serial net buy oleh nonresiden dalam 13 hari tanpa putus di pasar saham domestik. Alhasil, sepanjang tahun ini (year-to-date), asing telah membukukan net buy di pasar saham senilai Rp33,46 triliun.

Sedangkan di pasar surat utang negara, asing juga masih belanja meski nilainya cenderung mengecil. Menurut data yang dilansir oleh Bank Indonesia, berdasarkan data setelmen selama 9-12 September, investor nonresiden mencatatkan posisi jual neto di SBN senilai Rp1,31 triliun.

Meski begitu, selama semester II ini hingga data 12 September, asing masih membukukan pembelian bersih SBN sebesar Rp44,33 triliun. Kini, asing menguasai Rp854 triliun SBN, yang menjadi angka kepemilikan tertinggi sejak Juli 2023 silam.

Para pengelola dana asing sejauh ini masih menempatkan aset-aset pasar keuangan RI sebagai salah satu favorit utama di kawasan emerging market Asia, di tengah sentimen pasar yang makin dinamis menjelang pivot The Fed yang diyakini sudah di depan mata.

"Dalam jangka menengah, kami berlanjut positif untuk surat utang dan valuta Asia terutama di pasar-pasar dengan imbal hasil tinggi," kata Joevin Teo Chin-Ker, Head of Investment Amundi Singapura, dilansir dari Bloomberg.

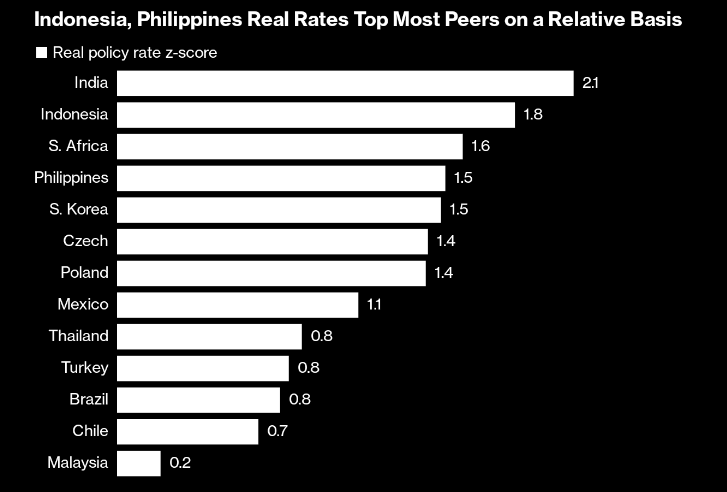

Bunga riil di seluruh ASEAN, dinilai sudah lebih tinggi dibanding tahun lalu yang memperlihatkan ada potensi penurunan bunga acuan yang akan memberi keuntungan pada pasar obligasi lokal.

Indonesia mencatat tingkat suku bunga riil 4,1% dengan 1.8 standar deviasi di atas rata-rata lima tahun terakhir, menunjukkan ada ruang yang cukup memadai bagi Bank Indonesia untuk memangkas bunga acuan. Hal serupa juga terlihat di Filipina dengan standar deviasi 1.5 kali di atas median lima tahun.

Pemicu antusiasme modal global menyasar pasar ekuitas ASEAN salah satunya karena posisi asing memang belum memuncak, ditambah optimisme terhadap kebijakan pemerintah setempat, valuasi yang dinilai masih menarik dan pencarian akan imbal hasil lebih atraktif.

Dana global yang tadinya banyak menyasar China, mulai banyak bergeser ke ASEAN seiring situasi perekonomian Negeri Panda yang semakin suram saat ini.

"[Pasar] ASEAN sudah lama terabaikan. Investor mulai menyadari banyak peluang alpha tersedia mulai dari saham perusahaan komoditas di Indonesia, hingga pasar REIT yang stabil di Singapura hingga sektor teknologi di Malaysia, sektor ekspor di Vietnam serta sektor terkait pemulihan di Thailand," kata John Foo, pendiri Valverde Investment Partners Pte, dilansir dari Bloomberg.

Valuasi yang masih murah menempatkan pasar ASEAN jadi incaran baru. Indeks MSCI ASEAN diperdagangkan 13,6 kali estimasi pendapatan 12 bulan ke depan, lebih rendah dibandingkan rata-rata lima tahun di 14,7 kali.

(rui)