Bloomberg Technoz, Jakarta - Kejatuhan pasar global yang merata dari Tokyo hingga Makedonia pada Senin, hari ini berangsur mereda terindikasi dari rebound pasar saham di berbagai kawasan.

Namun, badai yang telah memicu dana triliunan dolar menguap dari pasar itu dinilai masih belum sepenuhnya mereda. Ketika ada data baru yang memperkuat kekhawatiran akan terjadinya resesi Amerika Serikat (AS), ditambah gelagat kenaikan bunga lebih lanjut oleh Bank of Japan yang menguatkan nilai yen, situasi serupa boleh jadi akan kembali terulang.

Ada baiknya para investor tetap waspada. Memegang dana tunai bisa jadi pilihan bijak di kala ketidakpastian masih besar. Hal itu yang dilakukan oleh investor kawakan dunia, Warren Buffet. Buffet yang tahun ini berusia 94 tahun, melalui perusahaan investasinya Berkshire Hathaway. Buffet selama enam kuartal berturut-turut membukukan net sell saham dalam portofolionya.

Yang terakhir ia lakukan, dan paling menggemparkan, Buffet menjual 50% kepemilikan saham Apple Inc (APPL) selama kuartal II-2024 yaitu dari posisi US$140 miliar pada akhir Maret menjadi US$84 miliar saja.

Penjualan saham-saham oleh Buffet membuat posisi aset kas atau setara kas, termasuk surat utang tenor pendek di bawah setahun, makin gemuk. Berkshire dilaporkan memiliki aset kas dan setara kas sebesar US$277 miliar, setara Rp4.479 triliun dengan kurs dolar AS saat ini. Nilai dana tunai Buffet itu bahkan melampaui ukuran ekonomi Hungaria.

Jangan dibayangkan aset tunai Buffet sekadar tumpukan duit tunai fisik dalam sebuah brankas raksasa. Aset kas atau setara kas yang dimaksud bisa berupa simpanan di deposito berjangka, giro juga surat berharga tenor pendek seperti Treasury Bills.

T-Bills adalah Surat Perbendaharaan Negara (SPN) yang dijual oleh Kementerian Keuangan AS, memiliki tenor maksimal setahun. Di Indonesia, instrumen ini setara dengan SPN atau SPN syariah, juga yang terbaru, Sekuritas Rupiah Bank Indonesia (SRBI).

Yang menarik, kepemilikan aset tunai Buffet sampai akhir Juni lalu bila diasumsikan mayoritas ditempatkan di T-Bills, nilainya mengalahkan kepemilikan T-Bills oleh bank sentral AS, Federal Reserve (The Fed). Mengacu pada neraca The Fed hingga pekan yang berakhir 31 Juli lalu, posisi kepemilikan T-Bills oleh The Fed adalah sebesar US$195,29 miliar.

Dalam pernyataannya pada Mei lalu, Buffet mengakui bila posisi kas yang makin besar itu tidak terlepas dari pandangannya yang muram tentang pasar saat ini.

“Kami ingin membelanjakannya, namun kami tidak akan membelanjakannya kecuali kami berpikir [sebuah bisnis] melakukan sesuatu yang risikonya sangat kecil dan dapat menghasilkan banyak uang bagi kami… sepertinya saya tidak punya uang mogok makan atau semacamnya sedang terjadi. Hanya saja… segala sesuatunya tidak menarik," kata Buffet dilansir dari media lokal.

Cash is king?

Indeks saham domestik hari ini rebound dengan mencatat penguatan 1,45% sampai pukul 14:37 WIB setelah kemarin terpangkas lebih dari 3%. Pembalikan IHSG sulit dilepaskan dari rebound mayoritas bursa Asia di mana Nikkei yang ambles 12% pada Senin, bangkit ditutup menguat 10,23%.

Namun, pembalikan arah IHSG hari ini menurut sebagian analis mungkin bukan sinyal yang awet. "Pergerakan IHSG pada 2024 serupa dengan 2019, mengindikasikan kelanjutan pola teknikal hingga sisa tahun ini. Seperti 2018, IHSG mengalami konsolidasi pada 2023 lantas disusul break out yang lebih tinggi seperti terjadi tahun ini lalu bergerak sideways dengan lintasan downtrend," kata Algo Research Team dalam laporan yang dilansir kemarin.

Pandemi Covid-19 mungkin tidak pecah lagi seperti 2020. Akan tetapi, ada potensi koreksi pasar bisa turun signifikan dalam jangka pendek dan kali ini, hal itu bisa berarti pelemahan dua motor ekonomi dunia yaitu AS dan China.

"Kami menilai lebih baik bagi investor untuk mengelola risiko dan menunggu sampai pasar konsolidasi. Lebih baik terlambat dan beli di harga lebih tinggi ketimbang mencoba memanfaatkan kejatuhan pasar," kata riset yang sama.

Outlook ekonomi global yang suram menyulitkan Indonesia untuk melenggang ke arah sebaliknya. "Perekonomian RI tidak memiliki katalis sama sekali dan IHSG diperdagangkan di resistance, kami jual seluruh saham kami," kata Algo Research Team.

Dalam situasi ini, memangkas kerugian (cutloss) dinilai pilihan masuk akal. Aset yang paling diuntungkan adalah obligasi dan dana tunai.

Bahana Sekuritas dalam risetnya menyoroti hal berbeda. Ekonomi AS tidak sedang menuju resesi, menurut Head of Research Bahana Sekuritas Satria Sambijantoro.

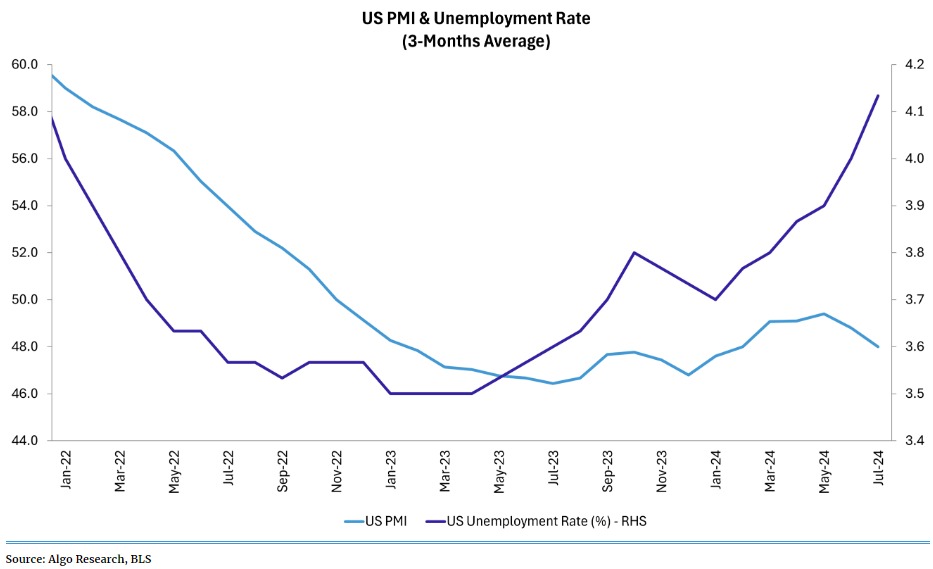

Tingkat pengangguran AS pada Juli memang melompat di luar dugaan pasar. Namun, penciptaan lapangan kerja pada Juli sebanyak 114.000 pekerjaan, bukanlah hal yang buruk. "Perlu dicatat, tidak ada resesi di AS bahkan ketika nonfarm payroll tercatat di bawah 100.000 pekerjaan pada 2012, 2013 dan 2015 lalu 2016 dan 2017, dan juga pada 2018-2019 ketika tingkat bunga The Fed disebut terlalu tinggi dan terlalu hawkish," jelas Satria.

Selain itu, angka aktual nonfarm payroll pada April-Juni juga hanya direvisi lebih rendah sebesar 27.000-67.000, dengan angka Maret direvisi lebih tinggi, menurut Satria, adalah indikasi pasar tenaga kerja AS masih menguat.

"Pandangan kami, inflasi dagang belum berhenti karena AS akan memompa uang lebih banyak demi menstimulasi ekonomi jelang Pemilu November. Aksi jual pasar belakangan ini mungkin karena faktor Jepang dengan yen sebagai valuta carry trade ketimbang akibat isu resesi AS. Situasi itu memberikan peluang bagus untuk mengumpulkan saham-saham komoditas yang berpeluang mendapat manfaat dari permintaan global yang bertahan," jelas Satria.

Pada Senin malam kemarin, AS melaporkan aktivitas bisnis sektor jasa, PMI ISM nonmanufaktur, kembali ke zona ekspansi pada Juli setelah sebelumnya terperosok ke level kontraksi terparah dalam empat tahun. Laporan terbaru itu mementahkan kekhawatiran terjadinya pelemahan ekonomi AS yang bisa bergelinding menjadi resesi. Hal itu juga yang mengempiskan ekspektasi pasar yang semula menilai The Fed perlu memangkas bunga acuan lebih cepat di luar jadwal resmi, dengan total pemangkasan 125 bps sampai akhir tahun. Mengacu CME Fedwatch, pasar kini bertaruh pemangkasan total Fed fund rate sampai akhir 2024 adalah sebanyak 100 bps menuju 4,50%.

"Pada akhirnya, rebound pada indeks jasa ISM di Juli hampir tidak konsisten dengan ekonomi atau pasar tenaga kerja yang jatuh ke dalam jurang, seperti yang dikhawatirkan oleh banyak orang," kata Stephen Brown, Deputy Chief Economist North America in Capital Economics dalam catatannya, dilansir dari Bloomberg News.

(rui)