Rita Nazareth—Bloomberg News

Bloomberg, Terdapat peringatan bahwa reli saham tahun ini sudah terlalu jauh dipicu oleh gelombang volatilitas baru menghantam pasar global hari Senin. Beberapa pihak bicara tentang resesi ekonomi AS - yang sebagian besar dianggap terlalu dini.

Dari New York hingga London dan Tokyo, pasar ekuitas terpukul. Saat pasar mulai merayakan sinyal-sinyal dari Federal Reserve tentang penurunan suku bunga pertama, mereka dihantam fakta data ekonomi yang lemah, pendapatan perusahaan yang mengecewakan, juga tren musiman yang buruk.

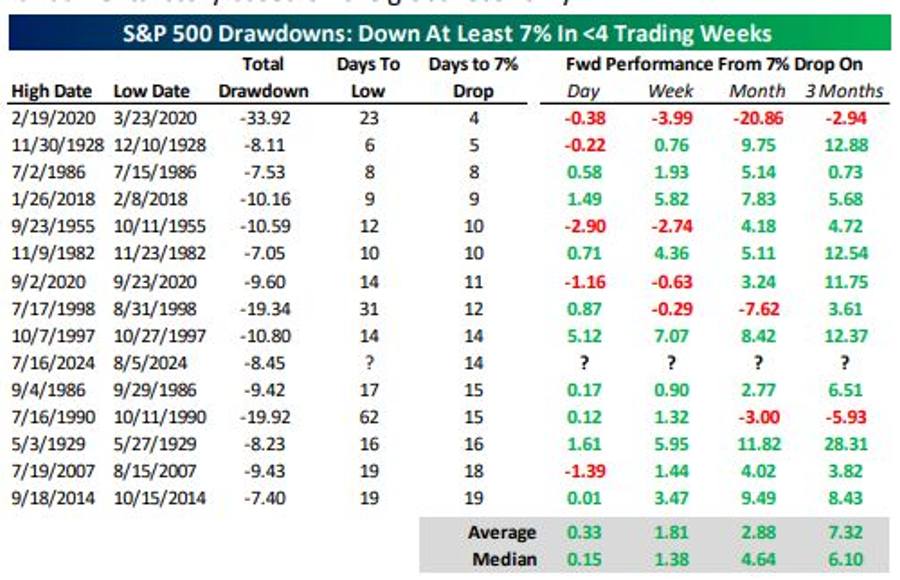

Meskipun S&P 500 memangkas sebagian kerugiannya, indeks ini mengalami penurunan terbesar dalam sekitar dua tahun terakhir di tengah volume perdagangan yang kuat.

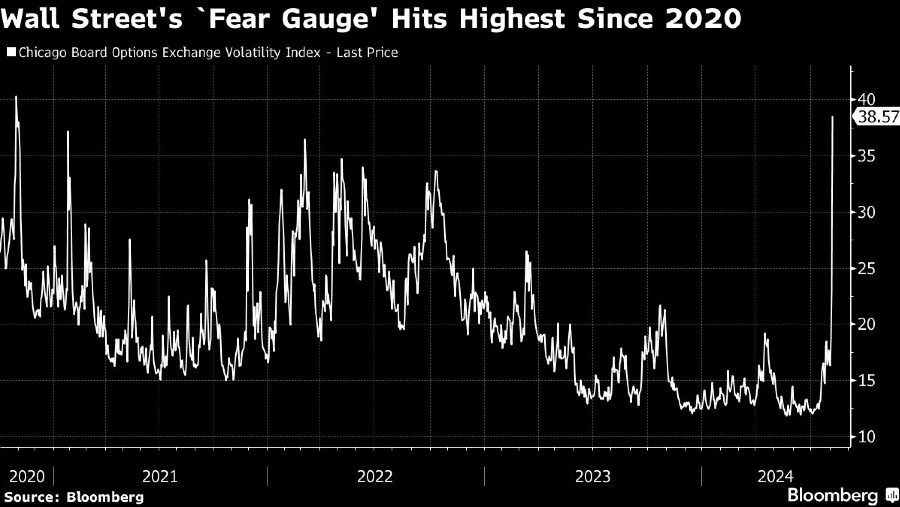

Nasdaq 100 yang sarat dengan teknologi mengalami awal terburuk dalam satu bulan sejak 2008. “Pengukur ketakutan” Wall Street - VIX - pada satu titik mencatat lonjakan terbesar dalam data sejak tahun 1990.

Obligasi kehilangan tenaga pasca lonjakan yang mendorong imbal hasil treasury bertenor dua tahun - yang sensitif terhadap kebijakan moneter - di bawah imbal hasil tenor 10 tahun.

Para pedagang bertaruh bahwa ekonomi berada di ambang kemerosotan yang begitu cepat sehingga The Fed perlu mulai melonggarkan kebijakan secara agresif.

Repricing sangat tajam sehingga pasar swap sebelumnya memberikan peluang 60% untuk penurunan suku bunga darurat oleh The Fed selama seminggu mendatang. Peluang tersebut kemudian surut.

“Perekonomian tidak sedang dalam krisis, setidaknya belum. Namun cukup adil untuk mengatakan bahwa kita berada di zona bahaya. The Fed berada dalam bahaya kehilangan arah di sini jika mereka tidak mengakui adanya celah di pasar tenaga kerja. Belum ada yang rusak, namun sudah mulai retak dan The Fed berisiko tergelincir di belakang kurva,” kata Callie Cox dari Ritholtz Wealth Management.

Di LPL Financial, Quincy Krosby mengatakan bahwa setelah reli yang begitu kuat, valuasi, sentimen, dan positioning menjadi melebar.

“Apa yang pasar alami adalah pelonggaran dari posisi bullish tersebut. Perhatikan tanda-tanda The Fed yang menyerah, bukti tepat waktu dari ekonomi yang tumbuh, dan tes yang berhasil dari rata-rata pergerakan 200 hari pada S&P 500 untuk tanda-tanda bahwa titik terendah mungkin telah terjadi,” jelas dia.

S&P 500 turun 3%, memperpanjang penurunan dari puncaknya menjadi 8,5%. Imbal hasil obligasi AS bertenor 10 tahun terkoreksi pada3,78%. Dolar jatuh.

Indeks persepsi risiko di pasar kredit korporat AS melonjak, dengan gejolak yang secara efektif menutup penjualan obligasi pada hari yang diperkirakan akan menjadi salah satu hari tersibuk dalam setahun. Aset digital Bitcoin merosot sekitar 10%.

Gelombang penjualan mencapai puncaknya di Jepang karena para pedagang melepas perdagangan carry trade yang populer, mendorong lonjakan 2% pada yen dan menyebabkan indeks saham Topix merosot 12%.

Pada ‘Black Monday’ ditutup dengan penurunan terbesar dalam tiga hari sejak tahun 1959. Kerugian tersebut menghapus US$15 miliar nilai SoftBank Group Corp pada hari Senin.

“Pasar terjadi tarik-menarik antara rasa takut dan keserakahan. Selama lebih dari 40 tahun menjadi investor profesional, saya selalu membeli ketika orang lain ketakutan. Volatilitas adalah teman bagi para investor jangka panjang,” kata Nancy Tengler di Laffer Tengler Investments.

Kejatuhan saham AS menggandakan peringatan tentang risiko perlambatan ekonomi. Mislav Matejka dari JPMorgan Chase & Co mengatakan bahwa ekuitas akan tetap berada di bawah tekanan. Di sisi lain aktivitas bisnis lebih lemah, terjadi penurunan imbal hasil obligasi, dan prospek pendapatan memburuk.

Michael Wilson dari Morgan Stanley memperingatkan adanya risiko-hadiah yang “tidak menguntungkan”.

“Ini tidak terlihat seperti 'pemulihan' yang diharapkan. Kami tetap berhati-hati pada ekuitas, mengharapkan fase 'buruk adalah buruk' untuk tiba,” tulis Matejka.

Ed Yardeni mengatakan bahwa aksi jual ekuitas saat ini memiliki kemiripan dengan kejatuhan 1987, ketika ekonomi terhindar dari penurunan meskipun ada kekhawatiran investor pada saat itu.

“Sejauh ini, hal ini sangat mengingatkan kita pada tahun 1987. Kami mengalami kejatuhan di pasar saham - yang pada dasarnya terjadi dalam satu hari - dan implikasinya adalah bahwa kami sedang, atau akan jatuh ke dalam, resesi. Dan itu tidak terjadi sama sekali. Hal ini lebih berkaitan dengan internal pasar,” kata Yardeni di Bloomberg Television.

Seema Shah dari Principal Asset Management, kemudian berpendapat, kekhawatiran pelemahan ekonomi mungkin akan terbukti berlebihan.

Meski begitu banyaknya narasi negatif saat ini menyiratkan bahwa perubahan pasar dalam waktu dekat tidak mungkin terjadi.

Pemulihan pasar yang berkelanjutan membutuhkan sebuah katalis, atau kemungkinan kombinasi katalis, termasuk stabilisasi yen Jepang, angka-angka pendapatan yang kuat, dan rilis data yang solid.

“Ini rumit - kembalinya kata 'R' yang menggagalkan perdagangan Goldilocks. Mirip dengan apa yang kita saksikan di tengah-tengah rotasi saham-saham berkapitalisasi kecil beberapa minggu yang lalu, tingkat pergerakannya jelas diperparah oleh posisi yang melebar. Perbedaannya saat ini adalah adanya dukungan fundamental terhadap peningkatan tingkat premi risiko, baik dari perspektif makro maupun pendapatan,” kata Maxwell Grinacoff di UBS Investment Bank.

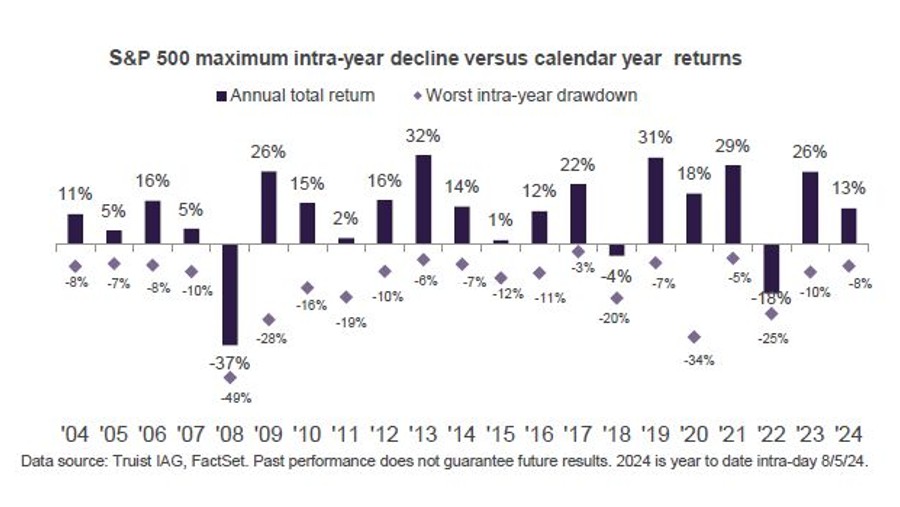

Usai paruh pertama yang sangat kuat, pasar telah diperpanjang dalam jangka pendek dan batas untuk kejutan positif terlalu tinggi - dan sedikit berita buruk telah sangat berpengaruh, menurut Keith Lerner di Truist Advisory Services.

“Dari perspektif pasar saham, kasus dasar kami tidak berubah. Kami lihat bahwa pasar bullish layak mendapatkan manfaat dari keraguan. Namun, kami telah memperkirakan lingkungan lebih ketat pada paruh kedua Juli dan Agustus mengingat rebound tajam dari bulan April, sentimen yang meregang, dan fakta bahwa kita memasuki periode yang secara musiman lebih lemah dari tahun kalender,” kata Lerner.

Kemudian, pasca paruh pertama yang kuat, secara historis kita telah melihat kemunduran tipikal sebesar 9% di beberapa titik, bahkan ketika pasar masih cenderung berakhir lebih tinggi pada akhir tahun.

Khususnya, selama 40 tahun terakhir, S&P 500 memiliki rata-rata kemunduran intra-tahunan maksimum sebesar 14%. Meskipun demikian, saham-saham masih menunjukkan pengembalian rata-rata (tidak diperhitungkan) sebesar 13% dan meningkat dalam 33 dari 40 tahun tersebut, atau 83% dari waktu tersebut, kata Lerner.

Investor harus mempertimbangkan lanskap saat ini secara rasional, menurut Russell Price di Ameriprise. Apakah pasar sedang terkoreksi karena mereka mungkin telah melihat kenaikan pasar ekuitas yang terlalu cepat? Atau apakah pasar jatuh karena ancaman nyata atas kondisi ekonomi dan kemungkinan resesi global?

"Kami percaya, banyaknya bukti pendukung. Perekonomian AS saat ini sedang melambat ke tingkat yang lebih berkelanjutan, tetapi resesi jangka pendek bukanlah jalan yang paling mungkin terjadi, dalam pandangan kami. Bahkan jika itu terjadi, kami percaya bank-bank sentral memiliki kekuatan yang cukup untuk menurunkan suku bunga untuk merangsang kembali aktivitas, jika perlu, yang seharusnya sekali lagi menarik modal ke saham," kata Price.

Ketika para investor membuka kalender mereka ke bulan Agustus, mereka mungkin telah membalikkan narasi tentang ekonomi pada saat yang sama, menurut John Lynch di Comerica Wealth Management.

“Sudah kurang dari dua minggu sejak laporan PDB kuartal kedua mengejutkan, dengan pasar ekuitas melayang di dekat level rekor, namun ada sentimen yang berkembang bahwa The Fed telah menunggu terlalu lama untuk memangkas suku bunga dan sekarang berada di belakang kurva,” kata Lynch.

“Walau kami tidak sepenuhnya percaya pada narasi baru ini, satu hal yang tampaknya pasti adalah bahwa akan ada lebih banyak volatilitas di masa depan.”

(bbn)