Bloomberg Technoz, Jakarta - Analis menyebut Tokopedia dari PT GoTo Gojek Tokopedia Tbk (GOTO), dan juga Shopee dari Sea Ltd berpotensi terus meningkatkan pangsa pasar mereka dibandingkan dengan pengecer offline atau peritel umum yang sudah lama ada di Indonesia seperti halnya Alfamart dari PT Sumber Alfaria Trijaya Tbk (AMRT), dan Indomaret dari grup Salim melalui PT Indoritel Makmur Internasional Tbk (DNET).

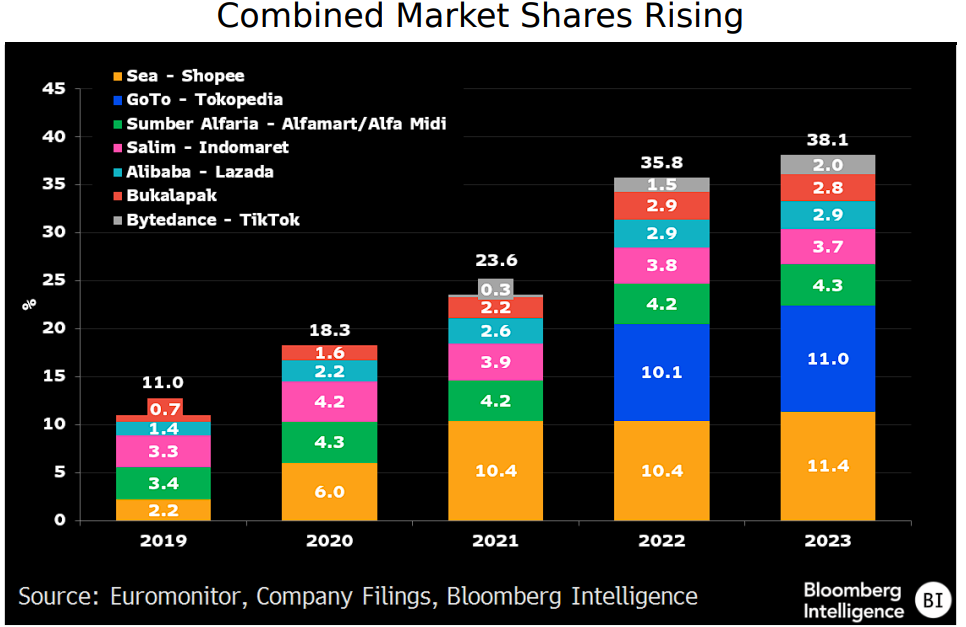

Para penjual ritel yang bersifat online ini, termasuk Tokopedia dari GOTO telah berhasil meningkatkan pangsa pasar gabungan mereka dari sebelumnya 5% menjadi 25% sejak 2019 lalu, termasuk di dalamnya ada 2,9% yang dimiliki oleh Lazada.

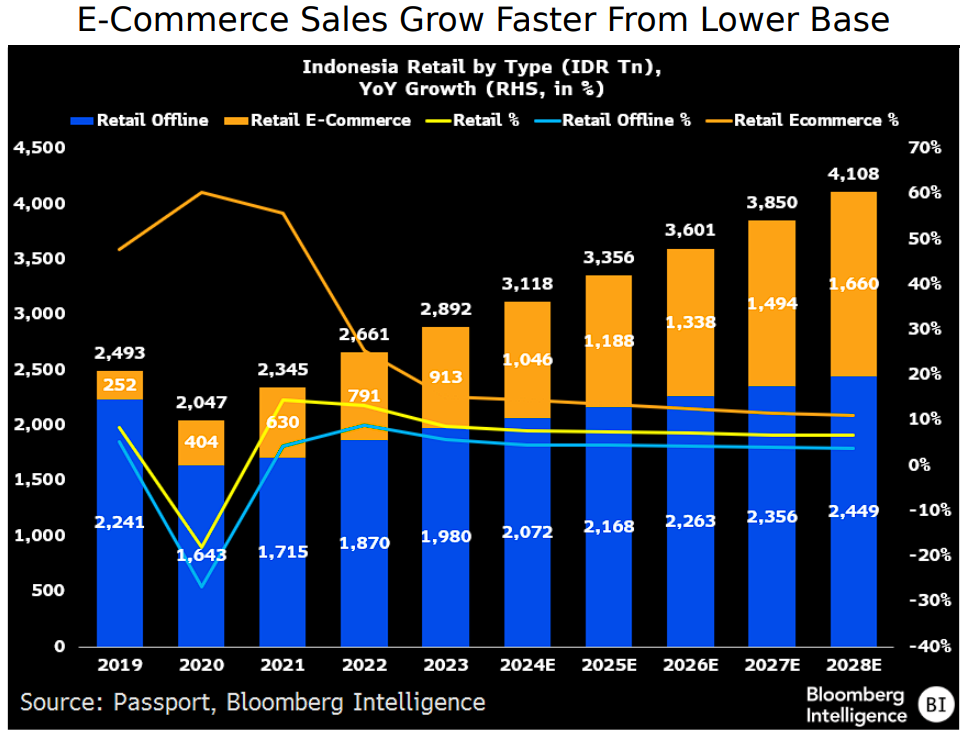

Menariknya, Analis Bloomberg Intelligence Lisa Lee memaparkan, pertumbuhan tahunan ritel e-commerce di Indonesia dapat mencapai 15% dan diperkirakan akan melampaui pertumbuhan penjualan ritel secara keseluruhan hingga menyentuh 8% dan ritel tradisional yang bersifat offline bakal tertinggal di angka 5% pada 2026.

Menurut data dan laporan dari Passport dan Euromonitor, penjualan peritel online diproyeksikan akan tumbuh rata-rata mencapai 12,7% per tahun dalam lima tahun ke depan, dibandingkan dengan pertumbuhan penjualan offline tradisional yang umum di angka 9% dan 5,9% pada 2022 dan 2023. Bahkan penjualan offline diproyeksikan bakal tertahan, dan hanya akan bertumbuh rata-rata 4,3% per tahun dalam lima tahun ke depan.

Emiten Retail Offline Tertekan

Sejatinya sinyal ini sudah tercermin dari gerak saham retailer offline tradisional, yaitu saham AMRT, yang dengan kecenderungan stagnan sejak 2023, dalam setahun perdagangan bergerak sideways long term dengan kenaikan ‘Hanya’ 3,9% point-to-point.

Lebih parahnya lagi, retailer atau peritel offline sejenis supermarket dan toko serba ada, yaitu saham PT Supra Boga Lestari Tbk (RANC), dan juga PT Hero Supermarket Tbk (HERO), gerak sahamnya ambles mencapai 30%, dan 55% masing-masing.

Tak sebatas dari lesunya harga saham, bahkan fundamental RANC dan HERO juga tengah tertekan. Perusahaan sebelumnya menyampaikan menutup 7 gerai toko offline yang terus merugi dan memberi dampak negatif EBITDA. Jauh sebelumnya pada 2021, Hero Supermarket mengumumkan menutup seluruh gerai Giant. Pada 2024, HERO juga resmi melego bisnis supermarketnya.

Pangsa penjualan ritel offline memang telah menyusut sejak 2019, saat 89,9% penjualan serta transaksi berlangsung dan berada di toko fisik, toko serba ada, supermarket, dan toko kelontong. Pangsa penjualan ritel offline pada 2023 tersisa 68,5% dan ini bisa saja kembali menyusut mencapai 60% pada 2028.

“Sebaliknya, pangsa e-commerce yang bersifat online yang kala itu berkisar 10% pada 2019 tumbuh melejit mencapai 32% tahun lalu, dan bisa mencapai 40% pada 2028,” terang Lee, Analis Senior BI di Asean Equities.

Alfamart Memimpin Ritel Offline

Supermarket Alfamart dari AMRT digadang-gadang bakal tetap mempertahankan kepemimpinan mereka di toko ritel offline pada 2024, tetapi mereka juga tengah menghadapi persaingan ketat dari pesaing ritel e-commerce online yang dipimpin oleh Tokopedia, dan Shopee.

Dua raksasa e-commerce peritel online ini telah mendominasi pasar ritel Indonesia keseluruhan sejak tahun 2022 dengan Tokopedia memegang pangsa pasar 11%, dan Shopee 11,4% pada 2023 dan dengan gabungan keduanya 22% dari penjualan ritel keseluruhan. Sedangkan, Sumber Alfaria menggenggam 4,3% yang berada di posisi ketiga dengan Indomaret dari grup Salim di tempat keempat dengan 3,7% berdasarkan data Bloomberg pada Juli 2024.

Namun demikian, keperkasaan e-commerce toko ritel online masih akan tetap kalah di sisi pengecer bahan makanan, dan supermarket offline kemungkinan akan tetap menjadi pemimpin utama untuk penjualan ritel; mereka menyumbang 71% dari penjualan offline pada 2023, dengan pengecer non-bahan makanan dan penjualan langsung membentuk sisanya.

“Pangsa pasar sangat terfragmentasi dengan pemain toko fisik besar seperti Alfamart, Indomaret, Matahari Putra Prima, Hero Nusantara, dan Mitra Adiperkasa bersaing dengan toko-toko kecil,” tulis riset tersebut.

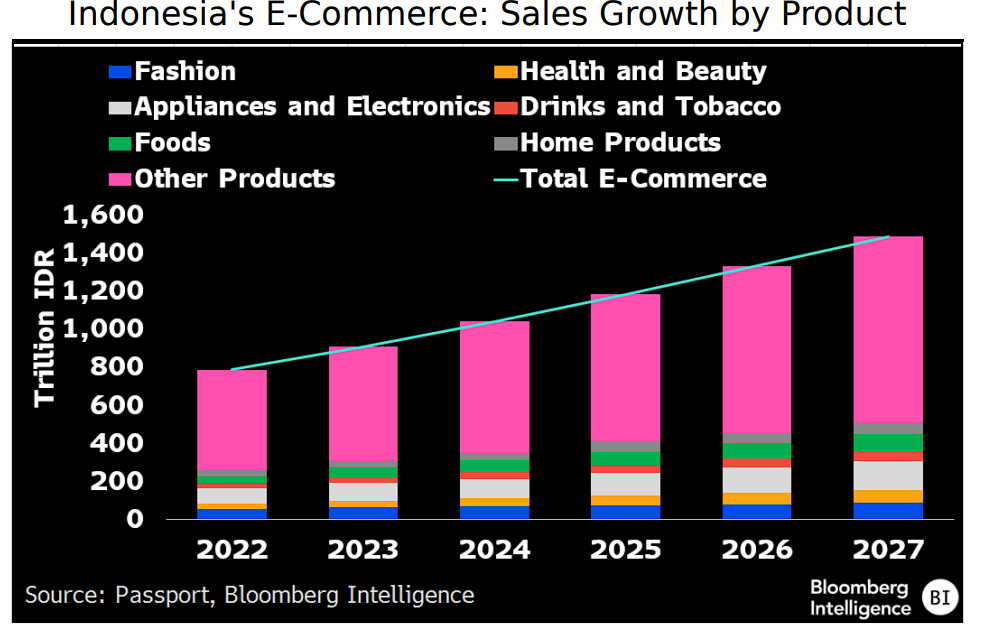

Di sisi berseberangan, peralatan rumah tangga dan elektronik terus mendominasi e-commerce peritel online, termasuk penjualan makanan dan minuman, serta produk kesehatan, dan juga kecantikan, kemungkinan akan menjadi pendorong utama pertumbuhan pendapatan e-commerce di Indonesia dalam tiga tahun ke depan, dengan pertumbuhan rata-rata tahunan menyentuh 18,7%, 18,5%, dan 17,8% pada 2024–2027, berdasarkan proyeksi Passport.

Peralatan rumah tangga dan elektronik, yang diperkirakan akan terus bertumbuh dengan rata-rata tahunan mencapai 14%, adalah segmen terbesar dalam nilai penjualan tersebut, menyumbang 10% dari total penjualan e-commerce sebesar Rp1,05 triliun pada 2024, diikuti oleh fashion dan makanan masing-masing sebesar 7% dan 6%.

(fad/aji)