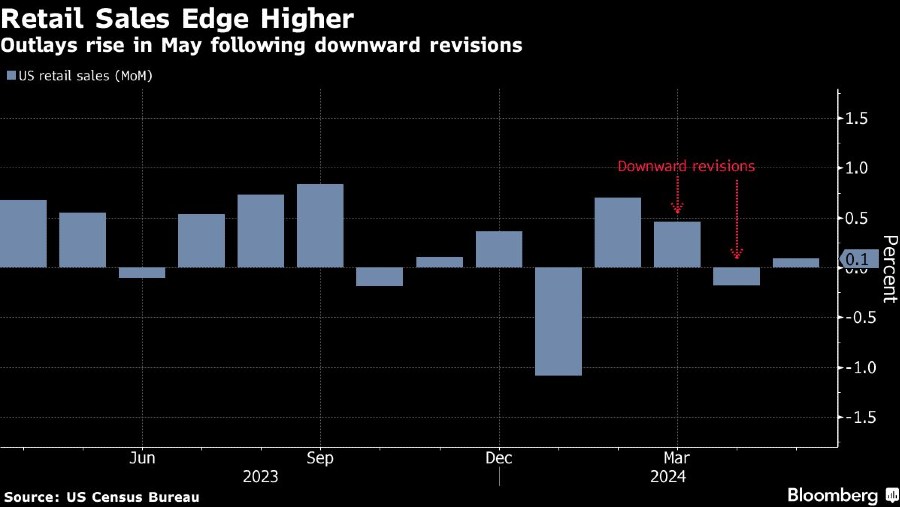

Seperti yang diwartakan Bloomberg News, data terbaru menggarisbawahi penurunan penting dalam Belanja Konsumen setelah pembacaan yang lebih kuat di awal tahun.

Para ekonom memperkirakan bahwa pergerakan pengeluaran yang moderat ke depan. Ini disebabkan orang AS lebih berhati-hati mengingat inflasi yang terus-menerus, pasar kerja berangsur-angsur mendingin, dan tanda-tanda tekanan keuangan yang muncul.

Hal yang mendukung ekspektasi untuk pemangkasan perdana suku bunga Bank Sentral AS (Federal Reserve/The Fed) di tahun ini.

“Perekonomian telah melambat dengan inflasi yang mengikutinya,” kata Gregory Faranello, Kepala Perdagangan dan Strategi di AmeriVet Securities.

“Pada ujungnya, data akan mendorong The Fed, dan kami menyukai kisah suku bunga yang lebih rendah di Treasury AS,” tambahnya.

Para pelaku pasar global memperlihatkan sikap investor yang meyakini akan ada dua kali pemangkasan bunga acuan Federal Funds Rate tahun ini, lebih banyak dibandingkan dengan dot plot terbaru Bank Sentral.

Data yang dirilis minggu lalu menunjukkan Inflasi Harga Konsumen dan Produsen AS lebih rendah dari perkirakan di bulan Mei—yang seharusnya membantu meningkatkan kepercayaan diri Federal Reserve bahwa mereka dapat segera memangkas suku bunga.

Angka-angka ritel sebagian besar mencerminkan pembelian barang, yang merupakan bagian relatif sempit dari keseluruhan pengeluaran konsumen.

Dengan demikian, sejumlah indikator baru jelang tutup bulan ini akan memberikan rincian lebih lanjut mengenai pengeluaran yang disesuaikan dengan inflasi untuk barang dan jasa di bulan Mei.

Dari regional, Tim Research Phillip Sekuritas memaparkan, sesuai ekspektasi pasar, Bank Sentral Jepang (Bank of Japan/BOJ) mempertahankan suku bunga di kisaran 0% hingga 0,1% namun mengejutkan pasar dengan tidak melakukan perubahan pada program pembelian surat utang JGB dalam waktu dekat.

Sebaliknya, BOJ mengatakan akan bertemu dengan para pelaku pasar dan mengungkap rencana untuk mulai memangkas pembelian JGB pada pertemuan berikutnya, pada Juli. Langkah ini mengindikasikan bahwa kebijakan moneter Jepang akan tetap relatif longgar dalam waktu dekat, sebuah tren yang menjadi pertanda baik untuk pasar saham Jepang.

“Para pelaku pasar meragukan kemampuan BOJ untuk mengetatkan kebijakan, mengingat berbagai tanda-tanda pelemahan ekonomi Jepang. BOJ juga tidak memberikan isyarat mengenai rencana untuk menaikkan suku bunga, setelah kenaikan bersejarah di bulan Maret,” mengutip riset harian Tim Research Phillip Sekuritas.

Dari dalam negeri, Bank Indonesia akan memulai rangkaian dua hari Rapat Dewan Gubernur di mana konsensus pasar sejauh ini memprediksi BI-Rate akan kembali ditahan.

Badan Pusat Statistik juga akan mengumumkan data Neraca Perdagangan bulan Mei. Konsensus analis yang dilansir Bloomberg memperkirakan, Neraca Dagang RI masih akan mencetak surplus.

Analis MNC Sekuritas Herditya Wicaksana memaparkan, IHSG kembali terkoreksi 1,42% ke 6.734 dan masih didominasi oleh volume penjualan.

“Koreksi IHSG sudah mengenai target koreksi yang kami berikan. Pada skenario terbaiknya (label hitam), koreksi IHSG sudah berada di akhir wave [v] dari wave C dari wave (2), sehingga koreksinya relatif terbatas untuk menguji 6.675-6.695,” papar Herditya dalam risetnya pada Rabu (19/6/2024).

Herditya juga memberikan catatan, apabila IHSG menembus 6.639 sebagai support-nya, maka IHSG akan menuju 6.450-6.562 pada label merah.

Bersamaan dengan risetnya, Herditya memberikan rekomendasi saham hari ini, AVIA, ICBP, ISAT, dan PGAS.

Analis Phintraco Sekuritas juga memaparkan, IHSG berpeluang rebound di perdagangan Rabu (19/6). Potensi rebound ke kisaran 6.750-6.780 (19/6). Potensi rebound tersebut bersamaan dengan proyeksi rebound nilai tukar Rupiah pasca pelemahan signifikan ke Rp16.395/USD di Jumat (14/6).

“Dari eksternal, penurunan U.S. 10-year Bond Yield seiring dengan peningkatan peluang pemangkasan suku bunga acuan The Fed di September 2024 dapat memicu rebound nilai tukar Rupiah di Rabu (19/6),” tulisnya.

Jajak pendapat oleh CME FedWatch Tools mencatat peluang pemangkasan 25 bps di September 2024 kembali meningkat ke 61,1% (18/6). Sejalan dengan kondisi tersebut, U.S. 10-year Bond Yield lanjutkan penurunan ke 4,22% di Selasa (18/6).

Melihat hal tersebut, Phintraco memberikan rangkuman rekomendasi saham hari ini meliputi saham-saham rate-sensitive pada hari ini (19/6). Selanjutnya, saham-saham energi juga dapat dicermati seiring tren kenaikan harga komoditas energi di pekan ini.

(fad)