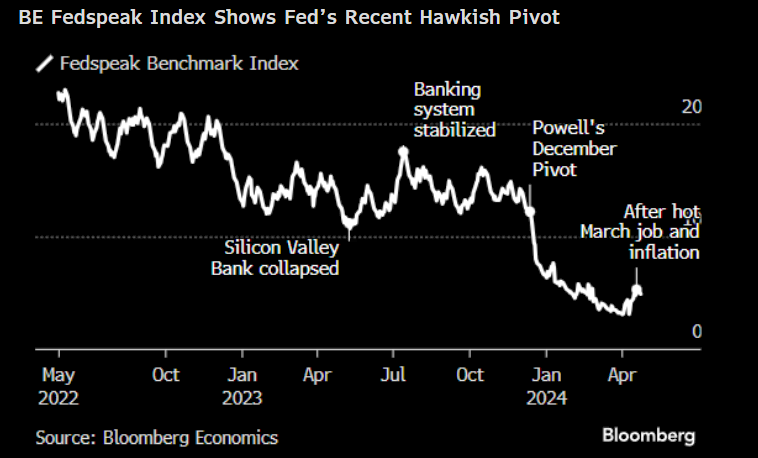

Pertarungan The Fed menjinakkan inflasi AS kini ada di persimpangan jalan antara. The Fed akan dihadapkan pada dua hal: apakah data-data terakhir yang memperlihatkan reakselerasi inflasi merupakan gelagat sesaat saja atau mengindikasikan bahwa kemajuan disinflasi yang dicapai tahun lalu kini mulai berbalik arah?

Berkaca pada sejarah, ketika dihadapkan pada ketidakpastian prospek, para pejabat The Fed biasanya akan memilih untuk menghindari tindakan besar dan cenderung bersikap hati-hati. “Namun, saat ini, mereka sudah melihat cukup banyak hal untuk meyakini bahwa inflasi AS telah bergerak ke arah yang salah. Pada titik ini, perlu data untuk membuktikan hal sebaliknya,” kata Wong.

Tim ekonomi Bloomberg Economics memprediksi, The Fed akan kembali menahan Fed fund rate di 5,5% akan tetapi Powell diperkirakan akan melontarkan nada lebih hawkish ketika memaparkan hasil FOMC setelah pertemuan berakhir. “Bahkan The Fed mungkin mengakui bahwa pengambil kebijakan bisa menaikkan bunga acuan bila datanya memungkinkan,” kata Wong.

Berikut ini beberapa catatan penting ekonom Bloomberg Economics tentang proyeksi hasil FOMC yang perlu dicermati pelaku pasar:

-

Inflasi AS secara konsisten mengalami peningkatan yang mengejutkan sejak awal tahun. Beberapa data penting yang kemungkinan besar mengarahkan anggota FOMC untuk mengkalibrasi ulang pandangan mereka antara lain: data inflasi Maret dan indeks biaya tenaga kerja (employment cost index) kuartal 1-2024, keduanya menunjukkan bahwa disinflasi telah terhenti. Pada trajektori terakhir, inflasi PCE inti tahun ini akan melampaui perkiraan median anggota FOMC terakhir yang keluar Maret lalu di angka 2,6%.

-

Mayoritas pejabat FOMC kemungkinan besar telah memutuskan bahwa kejutan kenaikan inflasi bukanlah disebabkan oleh faktor-faktor yang sifatnya sementara atau mudah berubah. Pernyataan kebijakan mungkin akan mencerminkan perubahan tersebut dengan revisi yang halus ketimbang menyatakan “inflasi telah menurun selama setahun terakhir namun tetap tinggi”, pernyataan tersebut bisa secara sederhana dinyatakan dengan “inflasi tetap tinggi”. Pernyataan itu akan sesuai dengan istilah yang digunakan hampir selama 2023 sebelum statemen yang lebih optimistis dari Powell mengenai disinflasi pada Desember lalu.

-

Kenaikan harga yang belakangan terjadi di kelompok premi asuransi mobil, rumah dan kesehatan (jenis inflasi yang tidak akan turun bahkan ketika ekonomi sedang lesu) tampaknya akan meningkatkan inflasi lebih dari satu poin persentase tahun ini. Harga sewa rumah juga secara mengejutkan stagnan. Penguatan pasar keuangan yang dimulai sejak pernyataan dovish Powell pada Desember, juga menambah inflasi secara signifikan.

-

Dengan berkurangnya dorongan disinflasi dari barang-barang selain otomotif, beban untuk menarik lagi inflasi ke target The Fed 2% pada akhir 2025, yang menjadi tenggat waktu eksplisit The Fed, kini bergeser pada kategori musiman seperti sektor jasa dengan intensitas tenaga kerja yang tinggi.

-

Sebagian besar pejabat FOMC mungkin menyadari tanda-tanda yang meresahkan ini dan memilih menerapkan lagi pengendalian tambahan bagi perekonomian secepatnya. Cara yang jelas bagi The Fed mengembalikan disinflasi ke jalurnya adalah dengan membalikkan kenaikan pasar, yang akan meredam inflasi terkait sektor keuangan segera setelah inflasi bulan Mei dirilis.

-

Powell bisa melakukan hal itu dengan memberi panduan ke depan yang hawkish. Ada berbagai corak sikap hawkish yang mungkin diterapkan oleh Powell:

-

Powell bisa mengungkapkan bahwa median peserta FOMC saat ini hanya melihat dua kali penurunan suku bunga tahun ini, turun dari tiga kali penurunan dalam dot plot Maret.

-

Pesan yang lebih hawkish adalah dengan mengulangi kata-kata pada pertemuan IMF April lalu, yakni bahwa The Fed mungkin akan membutuhkan waktu lebih lama dari perkiraan untuk mendapatkan kepercayaan cukup dalam menurunkan suku bunga, dan akan menjadi hal yang pantas bila kebijakan itu membutuhkan waktu lebih lama untuk berhasil. Powell juga akan menghindari panduan yang pernah ia lontarkan beberapa kali sebelumnya, yaitu bahwa The Fed bisa menurunkan suku bunga sebelum PCE inti menyentuh 2%.

-

Akan menjadi lebih hawkish lagi bila Powell memberikan perincian mengenai apa yang dimaksud ‘lebih lama dari perkiraan’, bahkan berpotensi membalikkan posisi sebelumnya dengan mengakui bahwa penurunan suku bunga tidak lagi menjadi ‘dasar’ FOMC untuk tahun ini.

-

Untuk sikap hawkish maksimal, Powell bisa mengatakan bahwa The Fed tidak akan ragu menaikkan bunga acuan bila data memungkinkan.

-

Yang lebih rumit adalah, meski The Fed nantinya bersikap lebih hawkish, terdapat beberapa tanda bahwa momentum ekonomi sedang melemah. Indeks Kejutan Pertumbuhan yang disusun oleh Bloomberg Economics, terdiri atas 66 indikator aktivitas, sebagian besar memberikan kejutan sisi negatif selama periode antar-pertemuan, bahkan seperti yang kita lihat indeks kejutan inflasi secara konsisten berada di wilayah kenaikan. Kami prediksi tingkat pengangguran pada akhirnya akan meningkat menjadi 4,5% pada akhir 2024. Hal ini akan menguji tekad para anggota FOMC, terutama yang selama ini cenderung dovish, untuk menindaklanjuti pesan hawkish yang ada.

-

Setelah keputusan FOMC bulan Maret, Powell menyebutkan para pejabat The Fed telah membahas jadwal pengurangan sisa neraca The Fed dan dia memperkirakan prosesnya akan dimulai segera. Kami memperkirakan pengumuman resmi belum akan diumumkan sampai FOMC Juni, sementara FOMC Mei akan fokus pada pesan lebih hawkish tentang prospek bunga acuan.

-

Kesimpulannya: Anggota FOMC The Fed mungkin menjadi kurang optimistis tentang proses disinflasi yang sempurna. Mungkin dibutuhkan lebih banyak data untuk memastikan apakah disinflasi telah terhenti, akan tetapi The Fed yang merasa waktu terus berjalan untuk menurunkan inflasi ke target 2%, tidak mau menunggu lama. Kami perkirakan Powell akan sangat hawkish pada FOMC kali ini.

(rui)