Bloomberg Technoz, Jakarta - Surat utang berdenominasi dolar Amerika yang diterbitkan oleh korporasi Indonesia, mencetak kinerja terburuk pada April menyusul keputusan Bank Indonesia mengerek bunga acuan BI rate, sehingga melonjakkan imbal hasil obligasi yang kian membebani biaya refinancing ke depan.

Beberapa perusahaan swasta di Indonesia, terutama di sektor properti, juga terlihat mulai melakukan beberapa upaya untuk mengantisipasi utang jatuh tempo dalam waktu dekat yang berpotensi lebih mahal akibat kejatuhan nilai tukar rupiah dan lonjakan imbal hasil surat utang. Nilai utang perusahaan swasta Indonesia ditaksir mencapai lebih dari US$8,1 miliar yang akan jatuh tempo sekarang hingga akhir 2025 mendatang.

Nilai itu setara Rp131,66 triliun dengan kurs dolar AS saat ini.

Mengacu pada data indeks Bloomberg USD Corporate dan indeks Quasi-Sovereign Indonesia, sampai 26 April lalu, telah mencatat penurunan 3,4% month-to-date. Penurunan itu menjadi kejatuhan bulanan terbesar sejak September 2022.

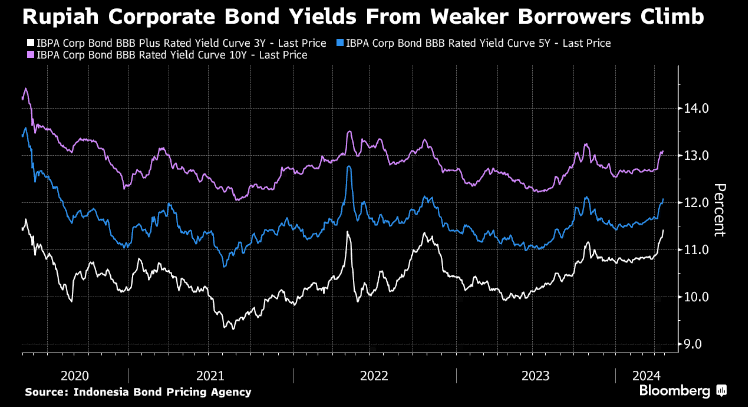

Beberapa obligasi korporasi RI dalam rupiah juga mencatat pemburukan yang sama, terutama surat utang dengan peringkat rendah. Imbal hasil obligasi korporasi rupiah dengan peringkat BBB naik hingga 11,4%, tertinggi sejak November 2022. Kenaikan imbal hasil berarti harga surat utang tengah tertekan aksi jual.

Ketika harga obligasi turun, investor akan meminta imbal hasil lebih tinggi untuk mengompensasi penurunan harga tersebut.

"Secara umum, penguatan dolar AS akan membebani perusahaan dengan porsi utang dolar AS yang lebih dominan terlebih bila mereka tidak memiliki sumber pendapatan dalam dolar AS yang bisa mengimbangi liabilitas," kata Monica Hsiao, CIO dan founder Triada Capital di Hong Kong, dilansir dari Bloomberg News, Selasa (30/4/2024).

Korporasi RI tercatat memiliki utang senilai lebih dari US$8,1 miliar dalam bentuk obligasi yang jatuh tempo antara sekarang hingga akhir 2025, menurut data yang dikumpulkan Bloomberg. Nilai jatuh tempo terbesar terjadi pada kuartal II-2025 sebesar US$3,2 miliar, yang menjadi nilai utang jatuh tempo terbesar secara kuartalan sejak 2016.

Kejatuhan nilai rupiah akibat terjangan dolar AS yang makin perkasa membuat beban perusahaan dengan bobot utang valas akan semakin berat. Terlebih dengan yield terus menanjak naik akan membuat perusahaan yang berniat refinancing harus bersiap mengeluarkan biaya dana (cost of fund) lebih besar lagi ke depan.

Beberapa obligasi korporasi peringkat rendah akan jatuh tempo Juni nanti dan mendorong perusahaan untuk memikirkan strategi lain yang lebih mungkin agar beban ke neraca tidak katastropik. Pengembang properti PT Agung Podomoro Land telah mempekerjakan perusahaan penasihat keuangan Kroll untuk membantu menyusun strategi menghadapi jatuh tempo utang obligasi senilai US$132 juta Juni nanti.

Kroll menggelar pertemuan dengan pemegang obligasi pada Senin untuk membahas hal tersebut, seperti dilaporkan oleh Bloomberg News pekan lalu. Langkah Agung Podomoro ditempuh menyusul keputusan Fitch Ratings yang melontarkan peringatan pada Februari lalu, bahwa pengembang properti itu mungkin akan kesulitan mendapatkan dana pembayaran utang sebesar US$132 juta.

Lippo Malls Indonesia Retail Trust juga telah menggelar pembicaraan dengan para pemegang obligasi mereka untuk mengeksplorasi alternatif manajemen utang yang potensial seiring dengan adanya nilai utang jatuh tempo sebesar US$138 juta pada Juni nanti.

Selisih Melebar

Tekanan di pasar surat utang bukan hanya menjadi kabar buruk bagi perusahaan yang memiliki beban utang dolar AS. Lonjakan imbal hasil juga akan membayangi beban pendanaan belanja negara (APBN).

Sebulan terakhir, imbal hasil surat utang negara mencatat rekor di hampir semua tenor. Kemarin, SUN 1Y sempat menyentuh 7,27% meski setelahnya ditutup di 7,10%. Sedangkan SUN tenor 10Y naik 4,2 bps ke 7,19%, disusul tenor 5Y naik 5,9 bps ke 7,12%. Tenor panjang 30Y naik tipis 1,1 bps ke 7,10%.

Berdasarkan laporan terakhir Kementerian Keuangan, posisi utang pemerintah sampai akhir Februari lalu mencapai Rp8.319 triliun, dengan perincian sebesar Rp7.336 triliun (88,2%) adalah Surat Berharga Negara (SBN), baik SUN maupun SBSN, lalu sebanyak Rp982 triliun (11,8%) berupa pinjaman.

Posisi utang pemerintah tersebut naik Rp66,13 triliun dibanding bulan sebelumnya. Alhasil, rasio utang terhadap Produk Domestik Bruto (debt ratio) per akhir Februari kini menyentuh 39,06%, naik dibanding Januari di 38,75%.

“Meskipun dalam seminggu terakhir (pasca-lebaran) terjadi kenaikan yield dan pelemahan rupiah yang cukup berarti, namun secara rata-rata year to date pergerakannya masih terkendali,” kata Direktur Jenderal Pengelolaan Pembiayaan dan Risiko Kementerian Keuangan Suminto, Kamis pekan lalu.

Suminto bilang, pemerintah tetap mengantisipasi dan memitigasi risiko dari pergerakan pasar, termasuk dampak terhadap pembayaran kewajiban utang yang mencakup pokok utang maupun bunga utang. “Kami memiliki kapasitas yang baik untuk memenuhi seluruh kewajiban utang,” kata Suminto.

Dari kacamata analis, yield SUN di atas 7% sejatinya sudah cukup menarik dengan yield spread tenor 10Y sudah di kisaran 259 bps, mungkin akan mulai menarik minat pemodal termasuk nonresiden untuk kembali masuk ke pasar surat utang.

"Dari segi imbal hasil obligasi Indonesia untuk 5Y dan 10Y terlihat menarik bila di atas 7%," kata Myrdal Gunarto, analis Maybank Sekuritas dalam catatannya.

(rui/aji)