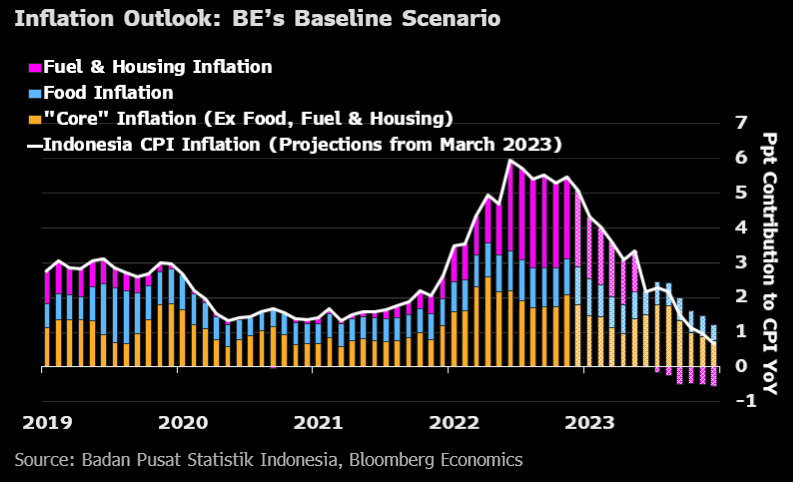

Bank sentral memperkirakan, inflasi IHK akan kembali ke target bank sentral pada September nanti, lebih cepat tiga bulan daripada perkiraan.

“Kok, belum turun [inflasi IHK] di bawah 4%? Ya, sabar. Nanti September turun,” kata Perry Warjiyo, Gubernur Bank Indonesia dalam konferensi pers setelah gelar RDG, 16 Maret lalu.

Banyak Amunisi

Harga minyak dunia yang terus melandai bisa menjadi sentimen positif bagi pengendalian inflasi di Indonesia. Kebijakan bank sentral AS yang menyiratkan belum akan ada peluang penurunan bunga tahun ini akan menekan pergerakan harga minyak dunia.

Di sisi lain, stok minyak mentah Amerika telah menyentuh ke level tertinggi sejak Mei 2021. Harga minyak West Texas Intermediate (WTI) untuk pengiriman Mei 2023, menurun 0,7% ke posisi US$ 69,48 per barel pada pukul 7:08 WIB, Jumat (24/3/2023).

Bila harga minyak terus melemah dan tidak ada lonjakan berarti ke depan, itu bisa membantu penurunan inflasi Indonesia lebih cepat, menurut ekonom Bloomberg Economics Tamara Henderson. “Inflasi IHK bahkan bisa lebih cepat kembali ke target [bank sentral] sebelum Juni bila tren pelemahan harga minyak terus terjadi,” tulisnya dalam laporan riset yang dirilis 17 Maret.

Deselerasi inflasi domestik akan mengangkat real interest rates ke zona positif dan akan semakin menguatkan otot rupiah. Sepanjang tahun ini, penguatan rupiah sudah mencapai 1,2%, menempatkannya sebagai mata uang Asia terkuat setelah peso Filipina. Rupiah juga tercatat sebagai mata uang dari pasar negara berkembang terkuat nomer empat sejauh ini.

Selain faktor inflasi yang diprediksi lebih cepat melandai, mata uang Garuda saat ini juga memiliki sumber daya lebih banyak untuk menahan tekanan dibandingkan situasi 2008 ketika krisis finansial yang berepisentrum di AS meledak. Salah satunya adalah gebrakan baru operasi moneter melalui lelang Term Deposit (TD) Valas Devisa Hasil Ekspor (DHE).

Gelar lelang TD Valas DHE terakhir pada 21 Maret, mencatat nilai penawaran masuk sebesar US$ 77,75 juta. Dengan demikian, sejak lelang TD Valas DHE diperkenalkan pada 2 Maret lalu hingga gelar lelang terakhir, nilai penawaran masuk yang dimenangkan mencapai US$ 250,75 juta atau setara Rp 3,84 triliun (asumsi kurs JISDOR BI Rp 15.349/US$).

“Memperkuat stabilisasi nilai tukar rupiah sebagai bagian dari upaya pengendalian inflasi terutama imported inflation melalui intervensi di pasar valas dengan transaksi spot, Domestic Non Deliverable Forward (DNDF) serta pembelian/penjualan SBN di pasar sekunder,” jelas Perry.

Selain itu, pengendalian stabilitas rupiah juga mendapatkan sokongan amunisi seperti kecukupan cadangan devisa yang masih di level memadai sebesar US$ 140,31 miliar sampai akhir Februari lalu, nilainya dua kali lipat pada 2008. Disusul kebijakan operasi twist yang memungkinkan bank sentral mendongkrak daya tarik yield Surat Berharga Negara (SBN) jangka pendek sembari meredam dampak kenaikan bunga acuan pada obligasi jangka panjang.

Lalu, kebijakan mekanisme penanganan krisis yang memungkinkan BI membeli SBN langsung di pasar perdana dalam jumlah tertentu. Dengan rupiah yang lebih stabil dan inflasi yang sudah akan bergerak mendekati target bank sentral, BI dinilai memiliki ruang memadai untuk memangkas bunga acuan tahun ini.

“Kami melihat penurunan bunga acuan sebagai langkah selanjutnya yang paling mungkin dilakukan, mungkin sebelum akhir tahun, apabila rupiah tetap tangguh,” kata Henderson.

Tekanan Global Masih Tinggi

Tekanan eksternal yang masih berfluktuasi dalam tren tinggi menyusul gejolak sektor perbankan di AS dan Eropa juga arah bunga Fed akan membuat BI memilih berhati-hati dalam mengambil keputusan pivot atau pembalikan arah. Ekonom Bank Mandiri Faisal Rachman menilai, dengan target inflasi IHK baru akan turun pada semester II nanti ditambah tekanan eksternal yang masih kuat, ruang penurunan BI7DRR baru akan terbuka pada kuartal I-2024 nanti.

“Saya lihat ruang pemotongan bunga acuan baru ada pada 2024, sedangkan tahun ini masih akan flat,” jelasnya pada Bloomberg Technoz, Jumat pagi (24/3/2023).

Analisa senada datang dari ekonom Bank of America Mohammed Faiz Nagutha yang memprediksi BI akan memangkas bunga acuan sebanyak 100 bps pada 2024.

“Penurunan bunga acuan juga tidak akan terlalu cepat tahun depan karena target inflasi BI akan diturunkan menjadi 1,5%-3,5% dari sebesar 2%-4% pada tahun ini,” jelas Nagutha dalam riset yang dirilis pada 1 Maret lalu.

Kepala Ekonom Bahana Sekuritas Satria Sambijantoro menyampaikan analisis yang sedikit berbeda. Dalam catatannya usai pengumuman BI7DRR pada 16 Maret lalu, dia melihat masih ada ruang bagi BI untuk menaikkan bunga acuan sebesar 25-75 bps yang akan membawa puncak bunga acuan ke kisaran 6%-6,5%.

Kebijakan Fed mengerek bunga acuan berpeluang mengerek pula imbal hasil US Treasury, itu bisa kian mempersempit jaraknya dengan yield SBN dan meningkatkan risiko baru yaitu arus keluar modal asing dari pasar domestik (capital outflow).

“Historical spread yang aman agar investor asing masih masuk ke pasar obligasi domestik adalah antara 350-400 bps,” jelas Satria.

Imbal hasil US Treasury tenor 10 tahun saat ini bertengger di kisaran 3,38%, turun 5 bps pasca Fed menaikkan bunga 25 bps sesuai ekspektasi pasar. Adapun yield Surat Utang Negara (SUN) tenor yang sama juga menurun 0,031 bps ke level 6,86% pada pukul 8:12 WIB, Jumat hari ini. Artinya selisih yield mencapai 348 bps.

Selisih yield itu sudah kembali melebar setelah sempat mencapai titik tersempit sepanjang sejarah sebesar 300 bps. Bila jarak yield surat utang negara itu menyempit, itu dapat menjadi risiko bagi SUN karena pemodal secara tradisional akan lebih memburu US Treasury menilik perbedaan risiko kredit antara Indonesia sebagai bagian dari emerging market dengan aset-aset negara maju, ditambah risiko mata uang lokal.

Lionel Prayadi, Macro Strategist Samuel Sekuritas, melihat, dengan menilik perkembangan krisis perbankan di Eropa yang menyeret kejatuhan obligasi Credit Suisse, ada peluang capital outflow dari AT-1 pasar obligasi di negara maju yang nilai pasarnya mencapai US$ 250 miliar.

“Ada peluang dana para pemodal global itu akan dialihkan ke pasar obligasi indonesia terutama di SBN (INDOGB) yang memiliki yield mirip dengan obligasi AT-1 di kisaran 6,8%-7%,” kata Lionel dalam catatan yang diterima Bloomberg Technoz. Sentimen itu juga akan memberi penguatan lebih besar bagi keputusan BI mempertahankan BI7DRR pekan lalu dan membantu pemulihan ekonomi domestik.

(rui/aji)