Dari dalam negeri di antaranya adalah faktor musiman peningkatan permintaan dolar AS jelang musim pembagian dividen korporasi juga jatuh tempo utang luar negeri. Meski sepertinya kebanyakan korporasi sudah menumpuk stok kebutuhan dolar AS jauh-jauh hari. Ditambah juga, "Ketidakpastian mengenai prospek politik menyebabkan beberapa perusahaan memilih untuk memulangkan pendapatan mereka daripada menginvestasikannya kembali di dalam negeri," kata Bahana Sekuritas.

Hitungan Citigroup beberapa waktu lalu, nilai dividen yang dibagikan oleh korporasi di pasar saham domestik pada para investor asing mencapai US$2,4 miliar atau sekitar Rp37,3 triliun, dalam tiga bulan ke depan.

Selain itu, dari kinerja transaksi ekspor-impor, menurut penilaian Bahana Sekuritas, sejauh ini kondisi supply-demand valas terlihat lebih sehat dibandingkan Oktober tahun lalu disokong oleh lonjakan harga minyak sawit mentah, batu bara dan nikel baru-baru ini. Sedangkan impor BBM dan barang konsumsi untuk mengantisipasi lonjakan permintaan saat Lebaran sepertinya juga sudah diatasi. Sebagai catatan, nilai surplus neraca dagang RI pada Februari jatuh ke level terendah dalam sembilan bulan terakhir, hanya US$867 juta.

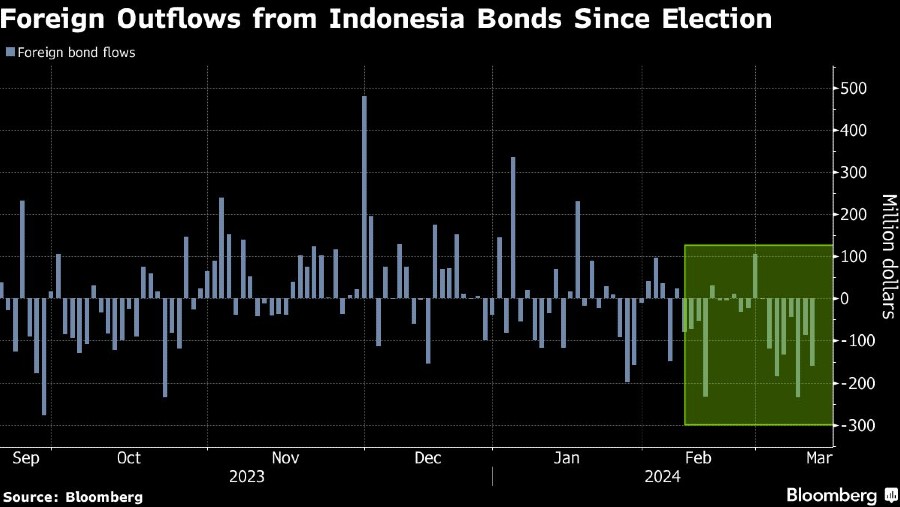

Hanya saja, rupiah kali ini menghadapi beban lain yang berbeda bila dibandingkan tahun lalu. Arus keluar modal asing yang terus membesar terutama di pasar surat utang (SBN) membuat rupiah tersudut. Data BI mencatat, selama periode 18-21 Maret, asing mencatat net sell Rp8,2 triliun di pasar SBN dibanding net buy Rp1,7 triliun di pasar saham.

"Untuk saat ini, BI kemungkinan akan meningkatkan intervensi valuta asing namun pelemahan rupiah lebih lanjut tidak boleh diabaikan jika imbal hasil surat utang AS [US Treasury] terus naik lebih tinggi yang bisa memicu lebih banyak arus keluar obligasi," kata Satria.

Adapun dari sisi eksternal, terjadinya short-covering USD telah memicu pelemahan mata uang negara berkembang secara luas terutama karena perekonomian AS dinilai lebih kuat dibandingkan negara-negara G7 dengan skenario "tidak ada pendaratan" yang kemungkinan akan terwujud lagi pada tahun 2024.

Selain itu, "Kenaikan dovish dari Bank of Japan dan lemahnya penetapan mata uang dari PBoC telah menyebabkan penurunan yen Jepang dan yuan Tiongkok. Kedua mata uang ini merupakan jangkar perdagangan Asia, dan dengan demikian depresiasinya akan menyebabkan pelemahan lebih lanjut pada mata uang negara-negara berkembang, termasuk rupiah, untuk menjaga daya saing persyaratan perdagangan," jelas Satria.

Pada pukul 10:18 WIB, rupiah bergerak di Rp15.785/US$, melemah 0,01% dibanding level Jumat lalu, dan keluar sebagai satu dari tiga mata uang Asia yang melemah sampai saat ini terhadap dolar AS, bersama rupee India dan won Korsel.

Sementara mayoritas mata uang Asia masih berhasil menguat terangkat sentimen penetapan kurs yuan oleh PBOC yang lebih kuat ketimbang prediksi pasar. Bank-bank di China melepas dolar AS mereka untuk mendukung yuan pagi ini.

Surat utang bangkit

Pagi ini pasar surat utang domestik terlihat lebih kuat terindikasi dari penurunan imbal hasil mayoritas tenor. INDOGB 2Y turun 2 bps ke 6,209%. Namun INDOGB 10Y naik 1,5 bps ke 6,633%, seperti ditunjukkan data Bloomberg.

Hijaunya pasar SBN mungkin masih terbawa sentimen pergerakan Treasury, surat utang AS, di pasar Asia pagi ini yang terlihat hijau di mana semua tenor mencatat penurunan yield.

Tenor 10Y turun 6,1 bps menjadi 4,206%, lalu tenor 2Y terkikis 3,4 bps jadi 4,602%. Aksi beli di pasar Treasury masih terbawa sentimen positif Jumat pekan lalu di mana pasar memborong surat utang karena menyadari ada potensi inflasi AS lebih rendah.

"Proyeksi the Fed atas inflasi core PCE Februari diperkirakan turun lebih rendah dari 0,3% secara bulanan. Hal itu memicu aksi beli yang massif di pasar AS maupun Eropa Jumat lalu," kata tim Macroeconomic and Fixed Income Research Mega Capital Sekuritas, Lionel Prayadi dan Nanda P. Rahmawati dalam catatannya, pagi ini.

Bila sentimen di pasar surat utang yang positif ini bertahan, rupiah akan terbantu lebih stabil dan berpotensi menguat menjauhi level psikologis Rp15.800/US$. Hanya saja bila pemodal asing masih ragu dengan masa depan fiskal Indonesia pada era pemerintahan baru nanti, bukan tidak mungkin arus keluar modal akan berlanjut lebih panjang.

Rupiah menutup pekan lalu dengan penurunan hingga 1,2% secara mingguan akibat tekanan dolar Amerika dan arus keluar modal asing dari pasar surat utang negara tiga hari berturut-turut.

Arus keluar modal asing diperkirakan masih akan terus berlangsung sampai para pelaku pasar mendapatkan kejelasan terkait arah kebijakan fiskal pemerintahan baru pasca pengumuman resmi hasil pilpres diumumkan oleh Komisi Pemilihan Umum 20 Maret lalu.

Di sisi lain, sengketa hasil pilpres seiring dilayangkannya gugatan ke Mahkamah Konstitusi oleh Timnas AMIN, tim kampanye di belakang Anies Baswedan-Muhaimin Iskandar, dan rencana gugatan serupa oleh Ganjar Pranowo-Mahfud MD, dinilai akan berdampak terbatas terhadap sentimen pasar dan hanya membawa efek jangka pendek.

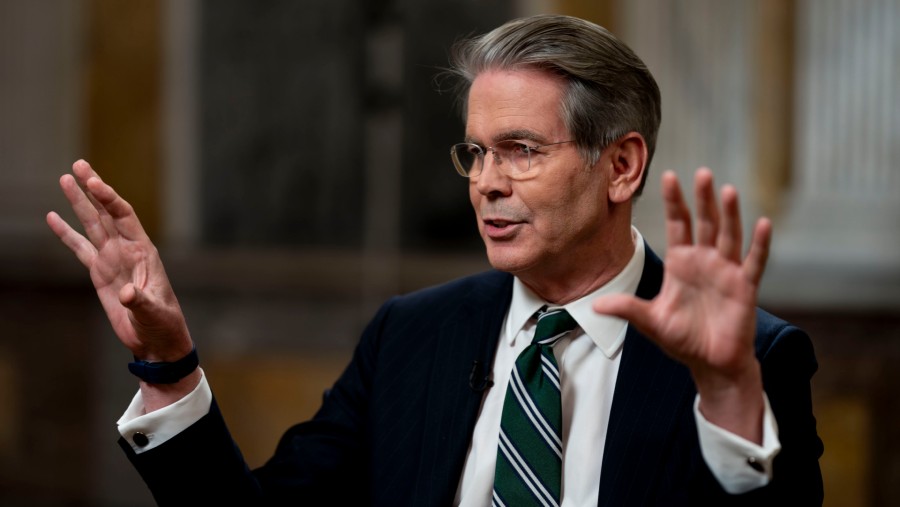

Hal itu dinyatakan oleh Schroder Indonesia, salah satu pengelola dana investasi terbesar di Tanah Air yang berpusat di London, Inggris. Fund manager ini melihat kebijakan-kebijakan yang diusung oleh Prabowo yang terpilih sebagai presiden RI ke-8 berdasarkan hasil pengitungan suara oleh KPU, terlihat lebih menguntungkan pasar saham ketimbang surat utang.

Akan tetapi, hal itu tidak berarti investor harus menjual obligasi dan membeli saham. "Ya, memang ada risiko penurunan bila pemerintah memutuskan beralih pada defisit fiskal dan kebijakan pro-pertumbuhan. Namun, dari segi valuasi, Indonesia merupakan salah satu negara paling menarik dibanding emerging market lain karena tingkat imbal hasil riil tinggi," kata Irawanti, Chief Investment Officer Schroder Indonesia dalam wawancara bersama Bloomberg TV, Jumat (22/3/2024).

Menurut Irawanti, saat ini masih terlalu dini memperkirakan bahwa pemerintah akan menempuh kebijakan belanja agresif di masa mendatang. Selain itu, ia berpandangan, mungkin ada peningkatan defisit di kisaran kecil dibandingkan level defisit saat ini. "Tata kelola pembelanjaan adalah kuncinya. Jika pemerintah belanja produktif, bisa akuntabel, maka itu akan menjadi kabar yang bagus bagi pasar Indonesia ke depan," terangnya.

(rui/aji)