Posisi penting Jepang bagi Indonesia membuat perubahan kebijakan yang fundamental seperti suku bunga akan berdampak juga pada Indonesia.

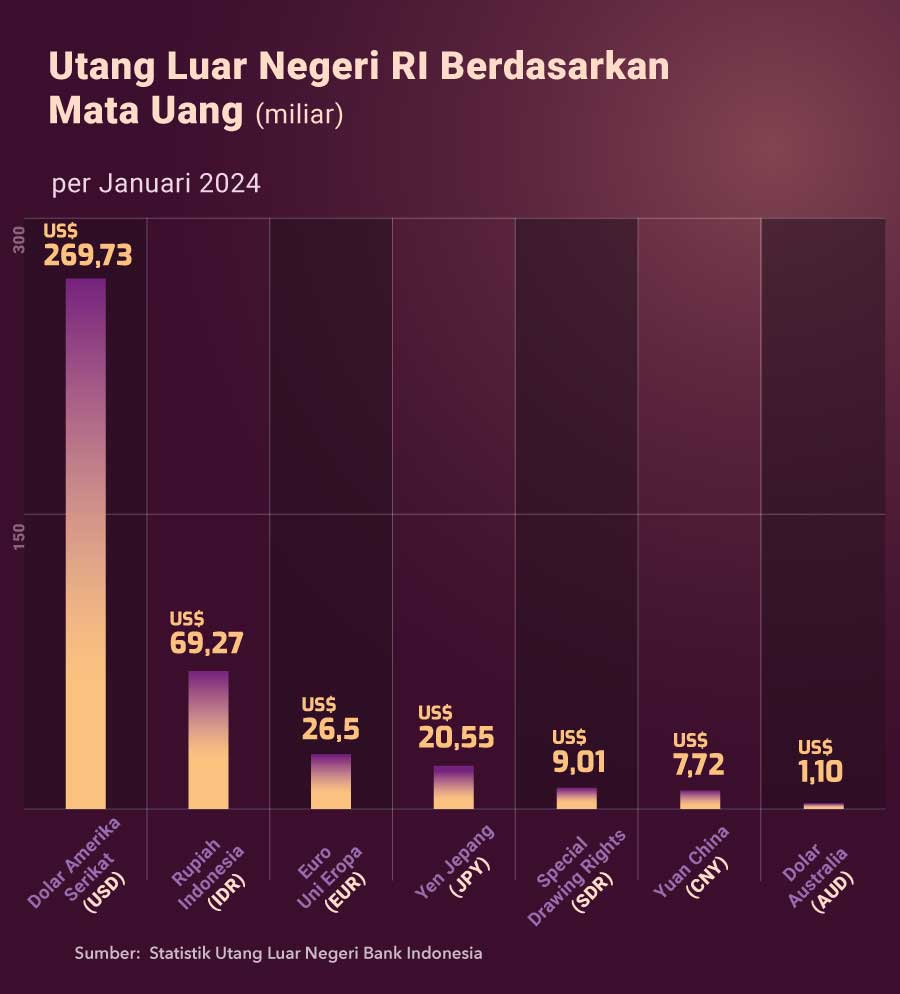

Ketika keputusan besar itu diambil oleh BoJ kemarin, nilai yen Jepang langsung melemah ke level terendah sepanjang tahun ini terhadap dolar AS. Bahkan terhadap euro, nilai yen melemah terburuk sejak 2008 silam. Sementara terhadap rupiah, yen melemah 0,64% menjadi Rp103,89/¥, terendah sejak November lalu. Dengan penguatan nilai rupiah terhadap yen, posisi ULN dalam denominasi yen jadi menurun karena kurs dan hal itu relatif menguntungkan Indonesia. Jadi, dalam konteks tersebut, kenaikan bunga Jepang saat ini belum menjadi ancaman bagi keamanan utang Indonesia.

Capital outflow

Akan tetapi, di sisi lain, posisi Jepang sebagai salah satu kreditur terbesar Indonesia juga membuat rentan arus modal asing di RI manakala imbal hasil di Negeri Sakura meningkat karena kenaikan suku bunga.

Posisi sebagai kreditur bisa berarti kepemilikan investor Jepang atas Surat Berharga Negara (SBN) cukup dominan, selain utang dalam bentuk lain. Tingkat imbal hasil yang lebih menarik di negerinya sendiri bisa mendorong dana-dana para investor Jepang kembali pulang sehingga mengurangi likuiditas modal asing di dalam negeri. Akibatnya, rupiah bisa melemah akibat capital outflow.

Hal itu memang belum merisaukan saat ini mengingat kenaikan suku bunga Jepang masih sangat kecil yaitu di kisaran 0%-0,1%.

"Level itu belum disruptif terhadap fondasi "carry trade" global dan aset di negara berkembang, termasuk Indonesia. Selain itu, kebanyakan aset yang dimiliki investor Jepang di luar adalah aset di AS dan Eropa, sehingga sampai sekarang dampaknya masih minim bagi Indonesia," kata Head of Equity Research Satria Sambijantoro.

Saat ini tingkat imbal hasil atau yield obligasi pemerintah Jepang, Samurai bond (JGB) tenor 10 tahun ada di level 0,741%. Sedangkan imbal hasil surat utang negara RI, INDOGB, tenor yang sama ada di level 6,623%.

Dibanding kelompok negara maju saja, imbal hasil obligasi Jepang sangat kecil --yield Treasury 10Y sudah di 4,293%, apalagi dibandingkan Indonesia yang notabene memiliki peringkat utang jauh di bawah Jepang dan masih termasuk kategori emerging asset yang lebih berisiko.

Hanya saja, bila inflasi di Jepang ternyata tidak mudah dijinakkan ke depan sehingga membuka potensi kenaikan suku bunga lebih lanjut di Negeri Sakura, hal itu bisa menjadi risiko bagi Indonesia dan dunia.

BoJ menargetkan inflasi di kisaran 2%. Sementara kenaikan upah pekerja sebesar 5,28%, kenaikan terbesar sejak 33 tahun silang, berisiko mengerek inflasi lebih tinggi dari 2%. Target inflasi itu bisa tercapai bila kenaikan upah hanya di kisaran 3,7%. Alhasil, karena kenaikan upah lebih dari angka itu, BoJ pun akhirnya mengambil keputusan besar menaikkan bunga agar bisa mengerek inflasi turun ke target.

Saat ini inflasi Indeks Harga Konsumen di seluruh Jepang tercatat 2,2% pada Januari. Adapun inflasi inti Jepang, di luar harga makanan segar dan energi, pada Januari lalu tercatat sebesar 3,5%. Sementara inflasi inti di luar makanan segar sebesar 2%.

Otoritas Jepang baru akan merilis data inflasi Februari pada 22 Maret nanti. Ekonom Bloomberg dalam analisis yang keluar sebelum keputusan BoJ hari ini memperkirakan, inflasi di luar harga makanan segar pada Februari akan naik tajam ke 2,8% dari tadinya 2%. Namun, kenaikan itu lebih karena base effect yang rendah tahun lalu. Mengecualikan faktor itu, inflasi inti Jepang diprediksi di kisaran 1,2% secara tahunan.

"Kita harus siap dengan berbagai kemungkinan bahwa kenaikan bunga akan berlangsung lebih cepat ketimbang prediksi karena kenaikan upah yang tinggi, di mana itu akan mendorong peningkatan belanja konsumen," kata Yuichi Kodama, ekonom di Meiji Yasura Research Institute seperti dikutip dari Bloomberg News.

Dalam keputusan yang diumumkan kemarin, Bank of Japan menyatakan kenaikan bunga acuan jadi 0%-0,1%, mengakhiri pengendalian kurva imbal hasil (yield curve control/YCC), menghentikan pembelian ETF serta J-REIT, serta mengurangi pembelian obligasi komersial dan korporasi. Namun, BoJ menyatakan masih akan melanjutkan pembelian surat utang pemerintah (JGB) dengan nilai yang sama seperti sebelumnya sekitar ¥6 triliun per bulan.

Arus modal asing yang keluar dari Indonesia, terutama dari pasar SBN, sepanjang tahun ini cukup tinggi. Data Bank Indonesia sampai 14 Maret lalu mencatat, investor nonresiden membukukan posisi net sell SBN sebesar Rp23,34 triliun. Sementara di pasar saham, posisi nonresiden masih net buy sebesar Rp19,68 triliun dan di instrumen Sertifikat Rupiah Bank Indonesia sebesar Rp23,84 triliun.

(rui)