Di Indonesia, nilai investasi Jepang juga tidak sedikit. Mengacu data Bank Indonesia, Jepang adalah investor terbesar ketiga di Indonesia setelah Singapura dan Amerika Serikat (AS) dengan nilai kredit, berdasarkan posisi Utang Luar Negeri RI, mencapai US$22,45 miliar atau setara Rp352,62 triliun dengan kurs saat ini.

Sedangkan posisi utang luar negeri RI dalam denominasi yen Jepang juga dominan, berada di urutan keempat terbesar setelah ULN dalam denominasi dolar AS, rupiah dan euro dengan nilai US$20,55 miliar atau sekitar Rp322,78 triliun pada Januari 2024.

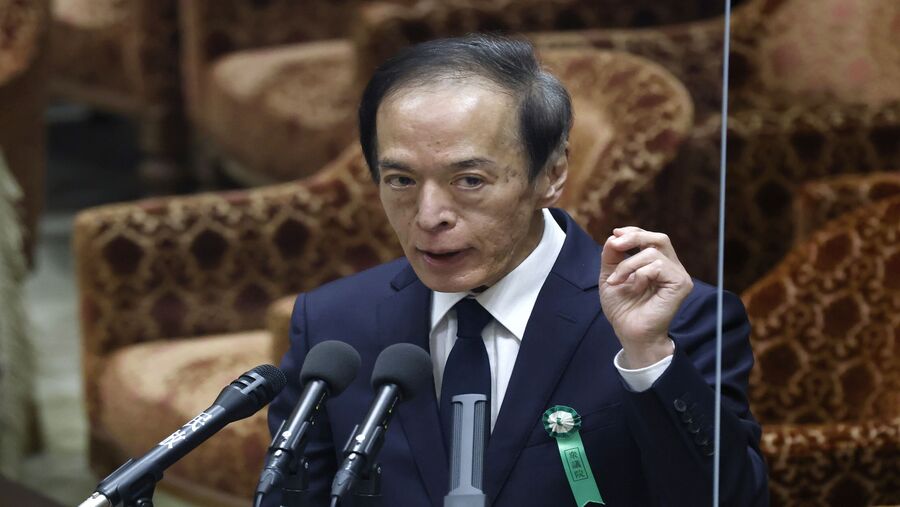

Gambaran itu bisa berubah dengan kini Jepang mengakhiri rezim bunga negatif. Dana para pemodal Jepang di luar negeri bisa akan berkurang dan mungkin akan keluar dalam jumlah cukup banyak ketika ada sinyal pengetatan moneter di Negeri Sakura dilanjutkan secara kuat.

Namun, bila melihat sinyal yang dilemparkan oleh BoJ dalam pernyataan hari ini, hal yang dikhawatirkan itu sepertinya belum akan terjadi dalam waktu dekat.

"Bagi pasar, pertanyaan yang penting adalah: Apakah BoJ akan menaikkan suku bunga lagi setelah ini? Sinyalnya adalah tidak," kata Head of Equity Research Satria Sambijantoro kepada Bloomberg Technoz, sesaat setelah keputusan BoJ dirilis siang ini.

Dengan naiknya bunga di Jepang bulan ini, secara efektif bunga di Jepang masih di level 0%. Menurut Satria, level itu belum disruptif terhadap fondasi "carry trade" global dan aset di negara berkembang, termasuk Indonesia.

"Kebanyakan aset yang dimiliki investor Jepang di luar adalah aset AS dan Eropa, sehingga sampai sekarang dampaknya masih minim bagi Indonesia," kata Satria.

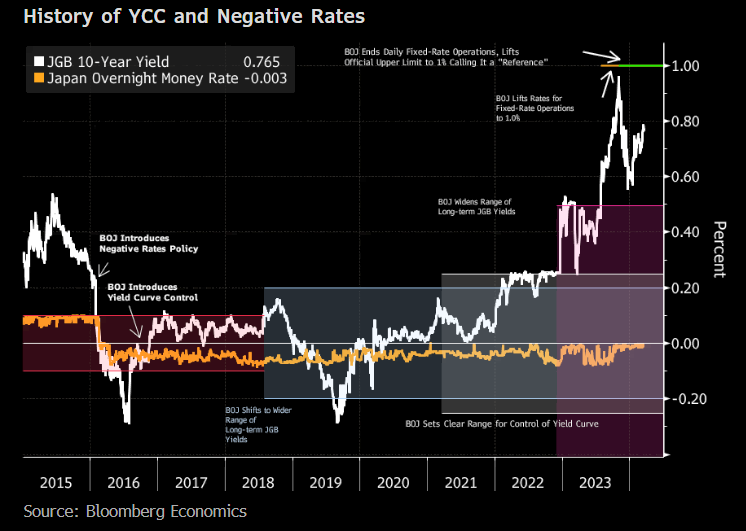

Ekonom Bloomberg Economics untuk Jepang Taro Kimura menilai, lewat keputusan yang diumumkan hari ini, BoJ memberikan kerangka kebijakan baru yang ditujukan untuk menciptakan transisi yang mulus. Yakni dengan menetapkan suku bunga jangka pendek sedikit di atas nol sembari tetap membeli surat utang pemerintah (JGB) untuk menjaga kondisi tetap akomodatif. "Ini bukanlah perubahan mendadak BoJ ke sikap hawkish," kata Kimura dalam catatannya pasca pengumuman.

Sinyal yang dilontarkan oleh BoJ menurut pandangannya adalah bank sentral bertindak cepat bahkan ketika data terbaru perekonomian sebenarnya menunjukkan pertumbuhan yang goyah dan inflasi yang kendur. Hal itu mengisyaratkan keinginan kuat BoJ menormalisasi kebijakan bahkan ketika perekonomian Jepang tidak dalam kondisi terbaiknya.

"Pernyataan BoJ menunjukkan bahwa mereka mengharapkan kondisi akomodatif akan bertahan untuk beberapa waktu, yang bisa menjadi sinyal bahwa kenaikan bunga secara bersamaan tidak mungkin terjadi," imbuh Charu Chanana, Strategist di Saxo Capital Market, seperti dilansir dari Bloomberg News.

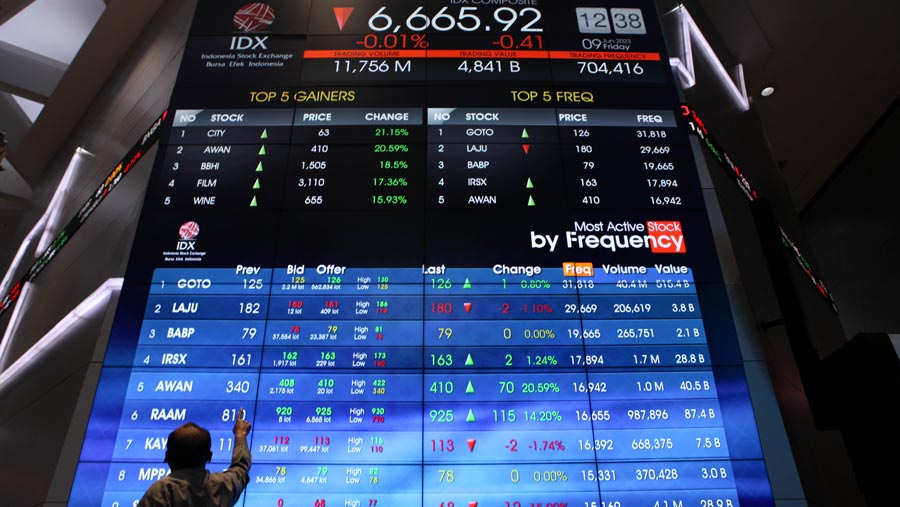

Indeks saham Jepang bereaksi positif pasca keputusan BoJ itu di mana Nikkei masih naik tipis 0,03% dan indeks Topix bahkan naik 0,47%. Sebaliknya, yen tergerus melemah 0,55%.

Keyakinan bahwa belum akan ada arus balik modal Jepang dalam waktu dekat kendati bunga BoJ telah berubah, juga diyakini oleh mayoritas pelaku pasar global.

Hasil survei Bloomberg Market Live Pulse mencatat, hanya 40% dari 273 responden yang menyatakan rencana menjual aset mereka di luar negeri dan memulangkannya ke aset di Jepang.

Hanya Sementara

Akan tetapi, besar kemungkinan ketenangan pasar terkait risiko pembalikan arus modal ke Jepang itu hanya bertahan dalam jangka pendek. Seperti diketahui, instrumen suku bunga digunakan untuk menjinakkan inflasi agar tidak melukai perekonomian. Pun halnya keputusan BoJ hari ini adalah langkah untuk menggiring inflasi ke target mereka di 2%.

Artinya, apabila ada potensi inflasi di negeri itu masih kuat di mana sejauh ini masih di kisaran 3,5% untuk inflasi di luar harga makanan segar dan energi pada Januari, kenaikan bunga BoJ bisa berlanjut.

"Kita harus siap dengan berbagai kemungkinan bahwa kenaikan bunga akan berlangsung lebih cepat ketimbang prediksi karena kenaikan upah yang tinggi, di mana itu akan mendorong peningkatan belanja konsumen," kata Yuichi Kodama, ekonom di Meiji Yasura Research Institute.

Dengan keputusan kenaikan upah pekerja rata-rata mencapai 5,28%, kenaikan tertinggi sejak 1991, inflasi negeri itu berpotensi semakin meningkat dari level saat ini.

Saat ini inflasi Indeks Harga Konsumen di seluruh Jepang tercatat 2,2% pada Januari. Sedangkan inflasi di luar harga makanan segar dan energi, pada Januari lalu tercatat sebesar 3,5%. Adapun inflasi di luar makanan segar sebesar 2%.

Data inflasi Jepang bulan Februari baru akan dirilis 22 Maret nanti. Ekonom Bloomberg dalam analisis yang keluar sebelum keputusan BoJ hari ini memperkirakan, inflasi di luar harga makanan segar pada Februari akan naik tajam ke 2,8% dari tadinya 2%. Namun, kenaikan itu lebih karena base effect yang rendah tahun lalu. Mengecualikan faktor itu, inflasi inti Jepang diprediksi di kisaran 1,2% secara tahunan.

Bila pengetatan berlanjut, risiko berkurangnya dana Jepang keluar ke pasar luar negeri akan terbuka. "Aliran dana investasi dari Jepang akan berkurang karena pengetatan kebijakan moneter BoJ," kata Lionel Prayadi, Fixed Income and Macro Strategist Mega Capital Sekuritas.

Selain itu, pendanaan atau investasi para pemodal Jepang di berbagai perusahaan rintisan (startup) juga akan terpengaruh. "Ekspansi bank-bank Jepang di Indonesia juga berpotensi melambat," kata Lionel.

Pembalikan modal Jepang ke negaranya, meski belum terjadi dalam waktu dekat, berpotensi menggoyang pasar domestik, menaikkan yield obligasi dan dapat melemahkan rupiah.

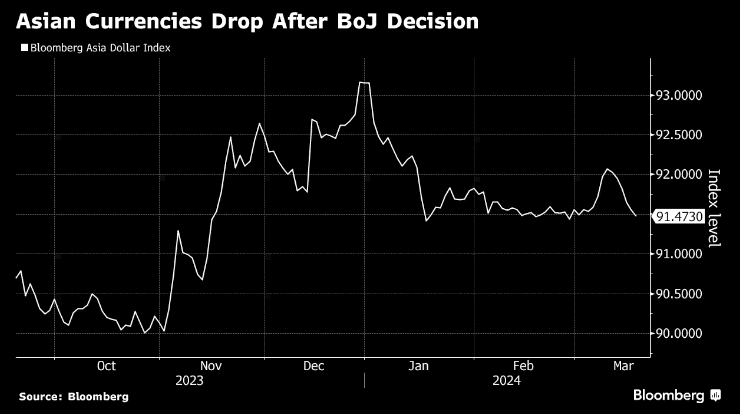

Sampai siang ini, pasca keputusan BoJ, mayoritas mata uang Asia masih melemah termasuk rupiah yang tergerus ke Rp15.722/US$. Keputusan BoJ untuk terus membeli surat utang Jepang (JGB) membebani pamor mata uang Asia.

"Janji BoJ mempertahankan laju pembelian obligasi pemerintah tampaknya membebani yen dan hal tersebut membuat yen serta mata uang di kawasan Asia melemah hari ini," kata Fiona Lim, Senior Strategist FX di Maybank Singapura.

Pergerakan yen selama ini memang berkorelasi positif terhadap mata uang kawasan. Walau penggerak utama mata uang Asia selama ini adalah sentimen bunga The Fed.

Sedangkan di pasar surat utang, yield surat utang RI masih bergerak stabil di mana INDOGB 2Y turun sedikit 0,4 bps ke 6,332%. Bahkan tenor 3Y turun 2,4 bps ke 6,377%. Sedangkan tenor 10Y tidak berubah di 6,63%. Hanya tenor 7Y dan 8Y yang masih naik tipis 0,2 bps dan 0,7 bps siang ini.

Ini kondisi yang berbalik dari apa yang terjadi hari-hari sebelumnya di mana pemodal asing banyak melepas surat utang RI. Pada Jumat pekan lalu, asing menjual sekitar US$159,27 juta SBN di pasar dan mendorong bank sentral masuk mengintervensi dengan memborong surat utang dengan pembelanjaan sekitar Rp50 triliun.

(rui/aji)