Akhir pekan lalu, otoritas di Amerika memperkenalkan backstop baru, yang menurut Fed nilainya cukup besar untuk melindungi simpanan nasabah bank di seluruh negeri.

Bank Term Funding Program (BTFP) memungkinkan bank memonetisasi portofolio investasi mereka yang berupa obligasi jatuh tempo (HTM US Treasury) tanpa melahirkan kerugian karena bank sentral akan menghargainya di harga par.

Peminjaman fasilitas dana darurat dari Fed akan diumumkan datanya setiap pekan dalam update reguler neraca bank sentral. Namun, peminjam individu tidak akan disebutkan namanya dalam publikasi itu selama dua tahun. Penggunaan BTFP akan dipublikasikan setiap Kamis.

Pengamat pasar uang dan investor bank akan memantau dengan cermat dalam beberapa pekan ke depan seperti apa pergerakan dan peningkatannya serta apa kesemua itu artinya bagi sistem secara keseluruhan.

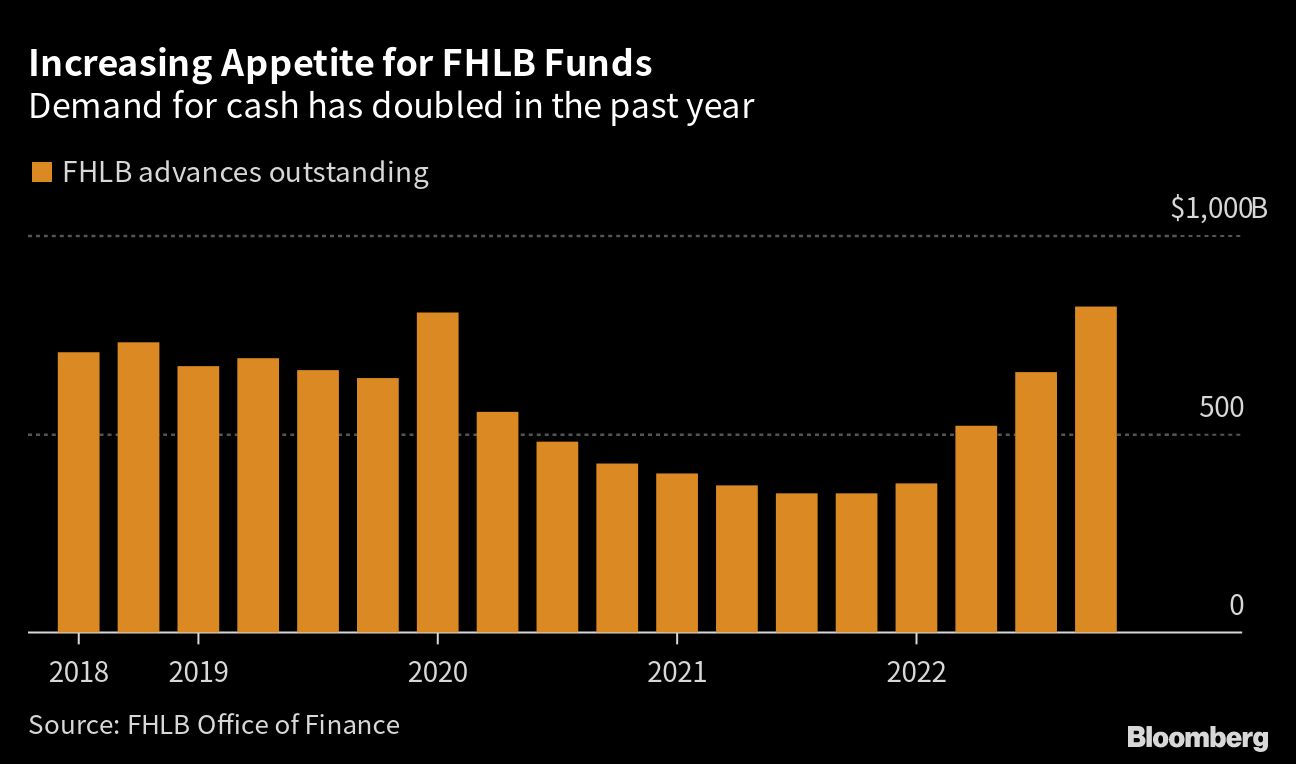

Fasilitas itu menawarkan pendanaan berjangka satu tahun sebesar 10 bps di atas tingkat bunga indeks swap overnight tenor setahun, di mana itu menurut Wrightson ICAP, terbilang lebih murah dibandingkan pinjaman yang ditawarkan oleh Federal Home Loan Bank yang selama ini juga menjadi salah satu sumber pendanaan bagi bank.

Bila bank berpindah mencari pinjaman ke bank sentral, permintaan terhadap FHLB akan berkurang. Sebaliknya, belum terlihat apakah bank akan menganggap mengakses fasilitas baru Fed sebagai sebuah stigma kendati harga atau bunga yang ditawarkan lebih murah.

2. Window Discount

Salah satu fasilitas yang sering disebut membawa stigma bagi bank adalah window discount dari The Fed. Mirip dengan BTFP, fasilitas ini menawarkan pendanaan jangka pendek tetapi untuk periode yang lebih singkat yaitu sampai 90 hari saja.

Melalui fasilitas ini, uang tunai yang diperoleh peminjam secara historis akan kurang dari 100% dari nilai agunan yang ia berikan. Ini yang disebut sebagai haircut oleh Fed dan ditujukan agar bank sentral terhindar dari risiko.

Sebagai bagian dari langkah-langkah terbarunya, Fed telah melonggarkan syarat untuk fasilitas ini meskipun dampak reputasi (terhadap bank) bila mengakses pinjaman jangka pendek itu masih akan bertahan.

Pada akhir 2022, posisi saldo pinjaman melalui fasilitas ini dalam catatan keuangan Fed -sebagai lender of the last resort, telah naik ke level tertinggi sejak Juni 2020. Bila dikombinasikan dengan kenaikan pinjaman bank Amerika melalui saluran yang lain, terlihat bahwa kerugian produk simpanan bank tengah berakselerasi.

Permintaan terhadap fasilitas ini memang telah menurun setelah itu, tetapi ada kemungkinan ada kenaikan lagi menyusul tekanan yang dihadapi oleh bank-bank regional. Semua mata kini mengarah ke hal itu bertanya-tanya apakah memang itu yang menjadi masalah.

3. Fasilitas Standing Repo

Satu fasilitas lain yang diberikan Fed kepada bank adalah fasilitas standing repo, ini adalah outlet yang memungkinkan counterparty yang telah disetujui, menukar obligasi pemerintah miliknya dalam semalam untuk mendapatkan dana tunai.

Masalahnya, hanya ada 16 bank saja yang memenuhi syarat untuk mengakses fasilitas ini, tidak ada nama bank regional di sana. Bukan hal yang mengherankan dengan tekanan yang kebanyakan dihadapi oleh bank-bank berukuran lebih kecil, sampai Senin kemarin belum ada bank yang memasukkan penawaran ke fasilitas ini.

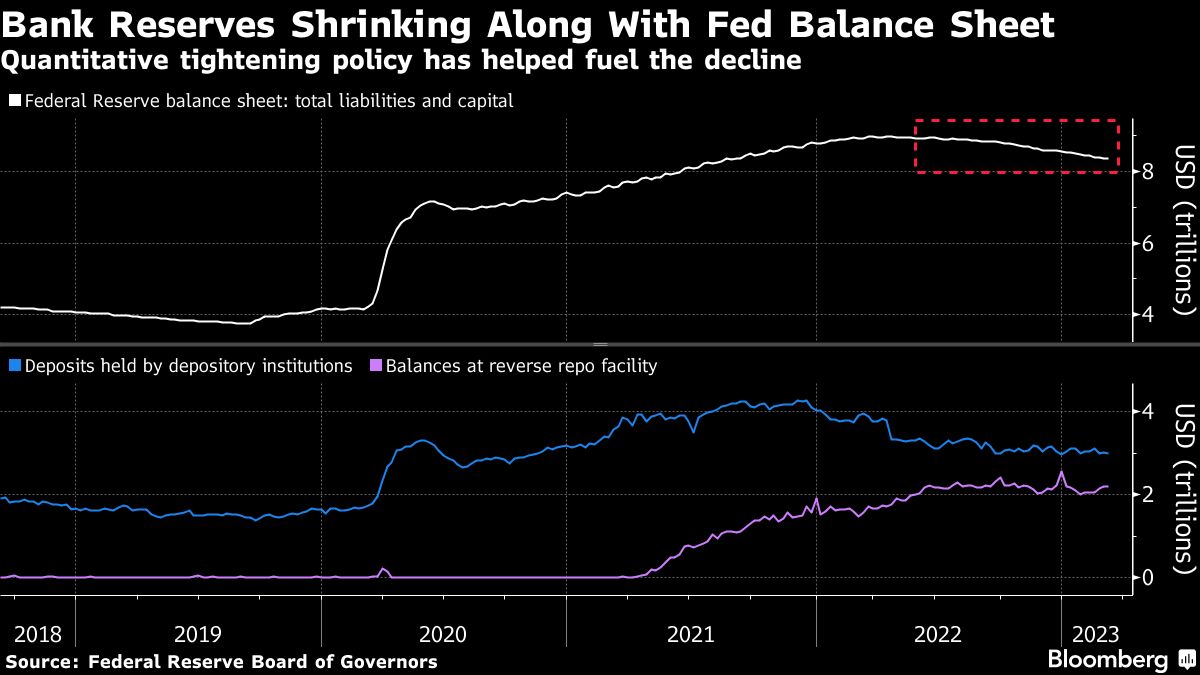

Fasilitas standing repo ini berkembang setelah cadangan perbankan menyusut secara cepat selama episode pengurangan neraca Fed yang dikenal dengan istilah Quantitative Tightening (QT). Ketidakseimbangan pada akhir 2019 memicu pergolakan di pasar repo dan mendorong The Fed memulai lagi operasinya untuk pertama kali sejak krisis 2008. Intervensi harian itu berubah menjadi SRF yang secara resmi diperkenalkan pada Juli 2021 untuk mencegah suku bunga jangka pendek meledak.

Beberapa ahli strategi di Wall Street skeptis menilai bahwa fasilitas ini bisa benar-benar mengatasi ketegangan seperti yang terjadi saat ini. Survei Senior Financial Officer menunjukkan SRF berada di urutan kedua selaku fasilitas Fed yang paling kecil digunakan setelah fasilitas window discount.

4. Federal Home Loan Bank Advances

FHLB menyediakan dana bagi bank-bank komersial dan anggota lain melalui fasilitas uang muka. Ini adalah pinjaman jangka pendek yang dijamin dengan aset Kredit Pemilikan Rumah (KPR) atau aset lain. Bank tidak terlalu melirik fasilitas ini ketika kondisi mereka tengah dibanjiri uang tunai. Namun, dengan bunga tinggi seperti saat ini yang menekan uang tunai, kondisi itu bergeser.

Gejolak terbaru di perbankan AS berpotensi meningkatkan permintaan itu. Dalam langkah yang sangat tidak biasa, bank-bank mengakses FHLB pada Senin kemarin untuk mendapatkan tambahan senilai US$ 88,7 miliar sebagai upaya memperkuat cadangan dana tunai mereka. Langkah itu menjadi indikasi bahwa bank-bank sudah atau akan segera meminta pendanaan dari FHLB.

Angka tersebut merupakan jumlah dari pinjaman jangka pendek (overnight) senilai US$ 67,55 miliar dan sebesar US$ 22,87 miliar dalam bentuk diskon (term discount note) yang dikeluarkan oleh FHLB.

5. Fed Funds Market

Sayang sekali data resmi FHLB hanya dirilis setiap tiga bulan dan dengan penundaan publikasi data itu investor sejauh ini hanya bisa memperkirakan angka real-time melalui proksi. Salah satu cara untuk mendapatkan gambaran itu adalah melalui pasar dana Federal (Fed Funds Market). Ini adalah salah satu kanal di mana bank bisa mendapatkan pinjaman dalam semalam.

FHLB tercatat sebagai pemberi pinjaman terbesar di pasar tersebut dengan mengalokasikan kelebihan dana tunai ke dana Fed dibanding misalnya menempatkannya di pasar repo. Berkurangnya aktivitas di pasar dana Fed bisa menjadi indikasi bahwa lembaga itu tengah membenahi dana tunai, yang pada gilirannya bisa menunjukkan ekspektasi bahwa permintaan dolar dari anggota tengah tinggi.

Pada awal 2023, volume perdagangan Fed Fund Market telah mencapai level tertinggi setidaknya dalam tujuh tahun terakhir dan kembali mendekati level tersebut pada pertengahan pekan lalu. Jumat kemarin terlihat ada penurunan signifikan yang berarti pemberi pinjaman di pasar memiliki lebih sedikit dolar AS untuk ditawarkan.

6. Cadangan Bank (Bank Reserves)

Posisi cadangan bank adalah salah satu indikator kunci yang penting untuk dipantau. Posisinya telah menurun sepanjang tahun lalu karena Fed terus menaikkan bunga dan mengurangi beban neraca (quantitative tightening). Pengurangan kepemilikan sekuritas di neraca Fed secara langsung menarik uang keluar dari sistem moneter, sementara menaikkan daya tarik bunga pasar uang bisa melemahkan simpanan.

Yang terakhir ini tercermin dalam peningkatan pemakaian fasilitas reverse repo Fed, yaitu fasilitas bebas risiko yang menarik untuk memarkir dolar milik bank. Gejolak saat ini akan mendorong lebih banyak lagi dana bank ke reksa dana pasar uang, bukan hanya untuk mengincari imbal hasil lebih tinggi tapi juga keamanan dana. Namun, pada akhirnya ini bisa memperburuk tekanan pendanaan bank.

Beberapa kalangan mengatakan hal itu mungkin akan memaksa Fed mengakhiri program pengetatan moneter lebih awal dari yang direncanakan.

7. Suku Bunga Jangka Pendek

Salah satu konsekuensi paling mencolok dari gejolak yang terjadi baru-baru ini adalah perubahan besar tingkat bunga instrumen jangka pendek, terdorong oleh kombinasi dari aliran dana pemodal yang mencari safe haven dan penilaian kembali (repricing) ekspektasi kebijakan moneter.

Penurunan imbal hasil obligasi pemerintah AS tenor 2 tahun misalnya menjadi yang terbesar sejak era Ketua Fed Paul Volcker. Penilaian lagi pasar terhadap arah kebijakan Fed telah benar-benar terbalik dari kondisi sepekan lalu.

Struktur bunga yang secara keseluruhan lebih rendah akan meringankan tekanan, meskipun sudah terlambat bagi bank-bank seperti SVB, tapi sebagaimana tingkat bunga jangka pendek dibandingkan satu sama lain, ini memberikan gambaran tentang kesulitan pendanaan.

Seperti disebut di atas, tingkat harga yang relatif tetap tinggi dibandingkan bunga simpanan bank dapat terus menekan aliran simpanan di bank. Beberapa tingkat bunga yang lain juga menarik menjadi barometer potensi stres di pasar. Tingkat bunga overnight untuk agunan repo saat ini relatif stabil dibandingkan ukuran lainnya, menunjukkan tekanan tetap ada.

8. Kondisi Finansial

Di atas semua itu, kesemuanya adalah latar belakang gejolak pasar besar yang memicu pengetatan besar-besar di sistem keuangan. Saham bank telah anjlok. Indeks keuangan Bloomberg pada Senin telah menunjukkan pengetatan harian terbesar sejak bulan-bulan awal pandemi 2020.

Pasar keuangan yang kian mengetat pada gilirannya akan berimbas pada sektor riil dan menjadi faktor utama untuk mendorong inflasi melandai sesuai harapan Fed. Sebagai akibat, kebijakan lebih lanjut akan sangat bergantung apakah keketatan ini dan risiko tekanan finansial akan tetap mengakar di pasar.

(bbn/rui)