“Dengan mengingat pepatah kuno bahwa 'pohon tidak tumbuh setinggi langit', kami pikir penting untuk menyimpan ‘topi pesta’ di dalam kotak untuk saat ini,” kata John Stoltzfus di Oppenheimer Asset Management.

“Kami tetap positif terhadap saham, melihat obligasi sebagai pelengkap saham untuk diversifikasi yang bijaksana dan mencari perluasan lebih lanjut dari reli ekuitas yang muncul dari posisi terendah di akhir Oktober.”

S&P 500 kehilangan tenaga setelah mendekati 5.050. Nasdaq 100 berkinerja buruk, dipimpin oleh penurunan pada Microsoft Corp, Apple Inc dan Tesla Inc.

Perancang chip Arm Holdings Plc mencatat lonjakan 29%,s sedangkan Nvidia Corp secara singkat menyalip Amazon.com Inc. dari sisi valuasi saham.

Pada bagian lain yield atau imbal hasil obligasi AS durasi 10 tahun sedikit berubah pada 4,17%. Bitcoin mempertahankan level harga di US$50.000.

“Kebanyakan orang akan terpaku pada angka-angka inflasi minggu ini, namun ada juga potensi tarik-menarik antara seberapa jauh reli pasar saat ini versus rumor seputar S&P 500 yang mencapai 5.000,” kata Chris Larkin dari E*Trade dari Morgan Stanley.

“Meskipun benar bahwa S&P telah sering mendorong lebih tinggi setelah melewati ambang batas 'angka bulat' seperti saat ini, S&P tidak selalu melakukannya setelah reli yang telah berlangsung sejak akhir Oktober.”

S&P 500 mendekati rintangan teknis setelah melampaui 5.000 untuk pertama kalinya—memicu sinyal jual kontrarian untuk saham-saham pada hari Jumat, menurut Craig Johnson dari Piper Sandler.

“Kondisi pasar ekuitas saat ini dapat diringkas oleh lagu hit tahun 1981 dari 38 Special: “Berpeganglah namun tidak erat dan jangan lepaskan”,” tulis Johnson dalam sebuah catatan kepada klien.

“Untuk memperjelas, kami tidak bearish di pasar saham. Namun, karena 'bad breadth' masih ada, pasar sudah siap untuk koreksi yang sehat, kemungkinan di kisaran 5% hingga 10%.”

Perjalanan cepat indeks menuju 5.000 telah membuat target konsensus Wall Street untuk tahun 2024 yang dilacak oleh Bloomberg—4.819,40 pada hari Jumat—menjadi tak berarti.

Karena pepatah lama yang mengatakan bahwa “angka bulat yang besar bertindak seperti pintu yang berkarat dan membutuhkan beberapa kali percobaan sebelum akhirnya terbuka,” investor sekarang bertanya-tanya apakah ini saatnya untuk mengambil keuntungan, menurut Sam Stovall di CFRA.

Jika sejarah dapat menjadi panduan, meskipun kenaikan jangka pendek memang telah terjadi, namun durasinya cukup singkat, kata dia.

Ketika melihat pengembalian kumulatif S&P 500 dalam 3, 6, dan 12 bulan setelah melintasi di atas level 100, 500, 1.000, 2.000, 3.000, dan 4.000, indeks ini membukukan kenaikan harga rata-rata sebesar 4,7%, 9,8%, dan 12,3% — dan kenaikan harga selama 83% dari seluruh pengamatan berkala, ujar Stovall.

“Pergerakan menuju 5.000 ini telah didukung oleh fundamental, dengan soft landing, yang terlihat semakin mungkin terjadi dan musim laporan keuangan yang melebihi ekspektasi setelah awal yang berantakan,” kata Jeffrey Buchbinder di LPL Financial.

Meskipun valuasi saat ini terlihat tinggi, “ menjadi masuk akal jika ekonomi AS terhindar dari resesi dan pendapatan tumbuh dua digit tahun ini - yang tidak mustahil.”

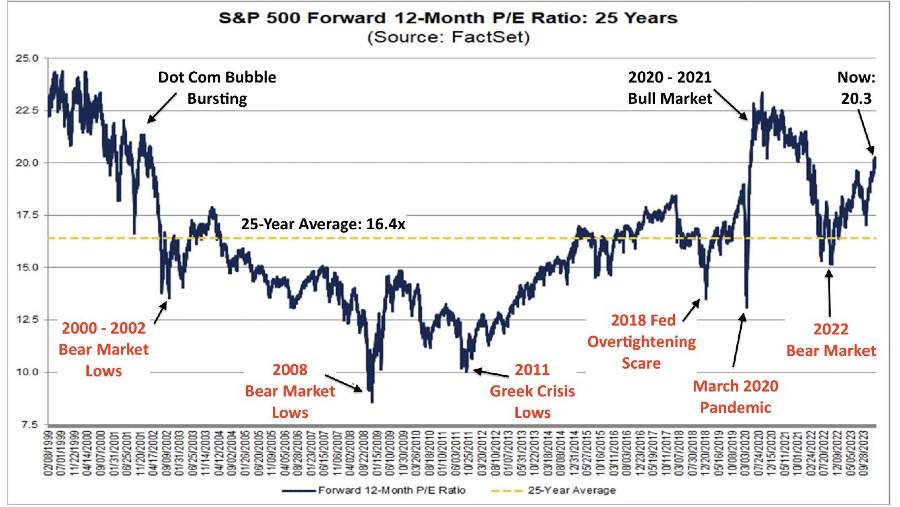

S&P 500 saat ini diperdagangkan sekitar 20 kali lipat dari pendapatan ke depan — tingkat yang hanya dicapai dalam dua periode lain selama 25 tahun terakhir: bubble dot-com dan pasar bullish pasca pandemi, kata Nicholas Colas di DataTrek Research.

“Valuasi mencapai level ini ketika investor memiliki kepercayaan yang tinggi terhadap tiga faktor: kebijakan moneter atau fiskal, sistem perbankan AS atau global, dan pendapatan perusahaan yang kuat,” tambah Colas.

“Bahkan dengan pasar bearish tahun 2022, investor merasa bahwa masa depan sangat dapat diprediksi. Kemungkinan akan membutuhkan guncangan eksogen untuk mengubah pikiran mereka.”

Rob Swanke dari Commonwealth Financial Network juga menulai beberapa kehati-hatian diperlukan pada tingkat valuasi saat ini.

“Saya tidak akan mengatakan bahwa kita berada di wilayah bubble, tetapi pasar saat ini sudah mendekati kesempurnaan dan perusahaan-perusahaan harus terus mencapai target laba yang tinggi pada tahun 2024, sesuatu yang tidak perlu mereka lakukan pada tahun 2023," tambahnya.

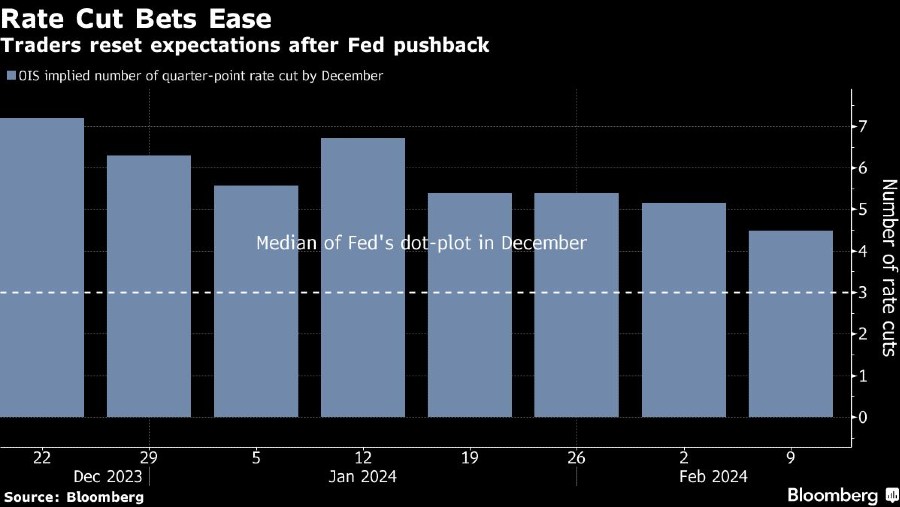

Berita dan data minggu lalu memperkuat empat pendorong pasar bullish ini: Penurunan suku bunga The Fed pada bulan Mei, pertumbuhan ekonomi yang solid, berlanjutnya disinflasi dan pendapatan yang kuat, menurut Tom Essaye di Sevens Report.

“Sangat penting untuk mengakui bahwa reli ini telah didorong oleh berita-berita bagus yang sebenarnya dan ekspektasi bullish yang diperkuat oleh data aktual,” kata Essaye.

“Pada saat yang sama, risiko yang membuat investor khawatir di bulan Oktober (dan bahkan sepanjang tahun 2023) belum dikalahkan - mereka belum muncul.”

Indeks Harga Konsumen tahunan diperkirakan turun menjadi 2,9% pada Januari dari 3,4% pada bulan sebelumnya, menurut perkiraan konsensus ekonom yang disurvei Bloomberg. Itu akan menjadi angka pertama di bawah 3% sejak Maret 2021.

Survei 22V Research menunjukkan 51% investor yang disurvei berpendapat bahwa reaksi pasar terhadap IHK pada hari Selasa akan "risk-on" - dan hanya 19% yang mengatakan "risk-off".

Ekspektasi konsumen AS untuk inflasi dalam jangka menengah turun ke level terendah sejak setidaknya 2013, survei Fed Bank New York menunjukkan pada hari Senin.

Gubernur Fed Michelle Bowman menegaskan bahwa suku bunga pinjaman acuan bank sentral berada pada posisi yang baik untuk menjaga tekanan inflasi. Dirinya tidak melihat adanya kebutuhan untuk melonggarkan kebijakan dalam waktu dekat.

Presiden Fed Bank of Richmond Thomas Barkin mengatakan terlalu dini untuk meyakini bahwa tekanan inflasi telah berakhir.

(bbn)