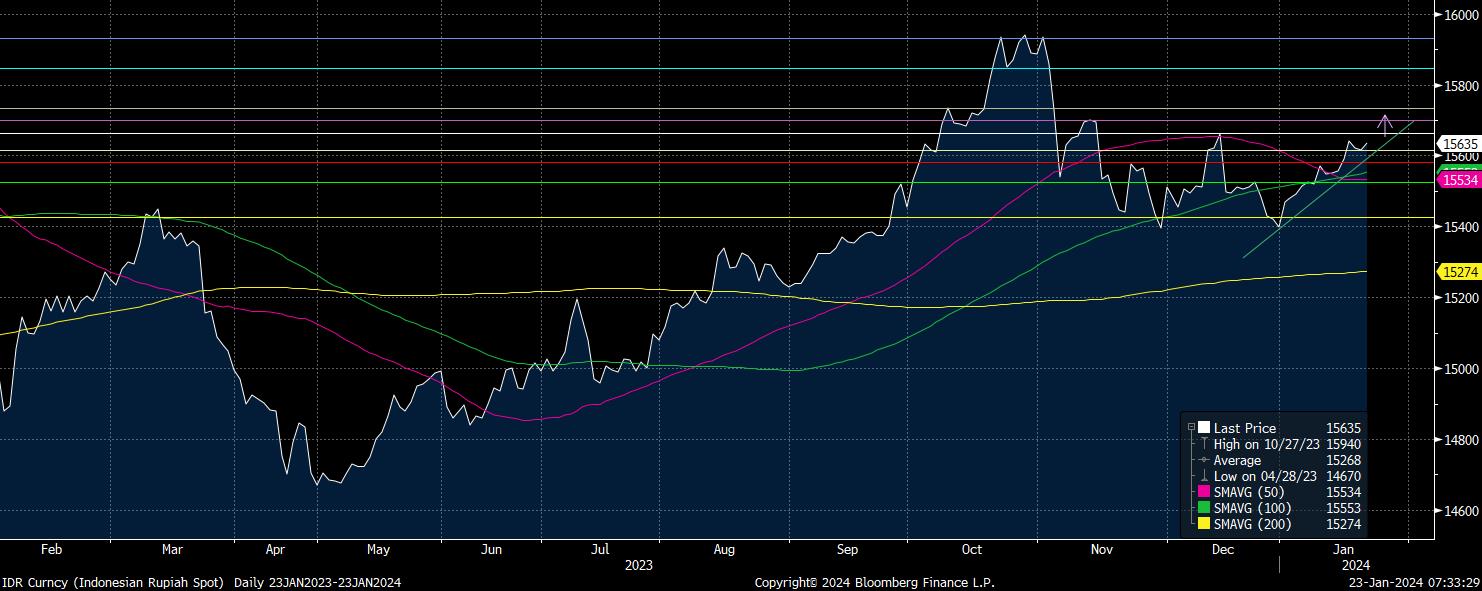

Sebaliknya, bila rupiah berhasil keluar dari tekanan, secara teknikal, rupiah berpotensi menguat menuju level resistance terdekat di Rp15.580/US$, dengan kisaran gerak penguatan di antara Rp15.555-Rp15.510/US$.

Hari ini pemerintah akan menggelar lelang Surat Berharga Syariah Negara (SBSN) dengan target indikatif Rp12 triliun. Bila menilik tren pekan lalu dan lelang surat utang terbitan pemerintah RI yang berlangsung sebelumnya, ada peluang lelang hari ini akan berlangsung cukup meriah dengan sambutan pasar.

Pemodal asing kembali menyerbu aset-aset domestik di mana berdasarkan data transaksi 15-18 Januari lalu, pemodal nonresiden mencatat posisi beli bersih sebesar Rp7,66 triliun di pasar keuangan selama periode transaksi 15-18 Januari lalu terutama di pasar Surat Berharga Negara (SBN) dan Sertifikat Rupiah Bank Indonesia (SRBI).

Analis Goldman Sachs Danny Suwanapruti dalam riset terbarunya memberikan rekomendasi beli untuk SBN tenor 10 tahun tanpa lindung nilai dengan target yield 6% dan stop loss di 7%, seperti dilansir oleh Bloomberg News, kemarin. Yield SUN 10 tahun kini ada di kisaran 6,57%.

Hari ini, Bank Indonesia juga akan merilis hasil survei perbankan kuartal IV-2024 yang akan memberikan gambaran capaian pertumbuhan kredit dan prospek ke depan. Perbankan saat ini disinyalir tengah menghadapi situasi keketatan likuiditas menyusul berlangsungnya perebutan likuiditas dengan otoritas pasca dirilisnya berbagai instrumen moneter berbunga tinggi.

Situasi likuiditas yang mengetat di tengah pertumbuhan dana pihak ketiga yang melanjutkan tren rendah telah banyak menggiring bank berbondong menawarkan bunga di atas 6%, terutama bagi nasabah-nasabah besar, melampaui batas penjaminan LPS di 4,25% untuk simpanan rupiah.

Laporan Bank Indonesia yang dilansir hari ini, Senin (22/1/2024), mencatat suku bunga simpanan berjangka di semua tenor (1, 3, 6 dan 12 bulan) meningkat masing-masing menjadi 4,71%, 5,26% lalu 5,52% dan 5,74%.

Likuiditas bank yang mengetat menempatkan kapasitas penyaluran kredit bank lebih terbatas pada kuartal satu tahun ini. Pertumbuhan kredit mungkin masih akan melandai setidaknya hingga kondisi likuiditas perbankan kembali melonggar, menunggu penurunan bunga acuan BI Rate yang diperkirakan baru akan terjadi sebelum kuartal III-2024 nanti.

(rui)