Ketegangan meningkat di Laut Merah sejak Amerika Serikat (AS) dan Inggris melancarkan serangan udara di Yaman, sebagai respons atas serangan berminggu-minggu oleh kelompok Houthi terhadap kapal-kapal di rute perdagangan global yang penting.

Baku tembak setiap hari di sepanjang perbatasan Israel-Lebanon, dan pembunuhan seorang pemimpin Hamas di Beirut, berisiko menarik Hizbullah semakin terlibat dalam pertempuran. Irak dan Suriah juga semakin terlihat seperti titik konflik.

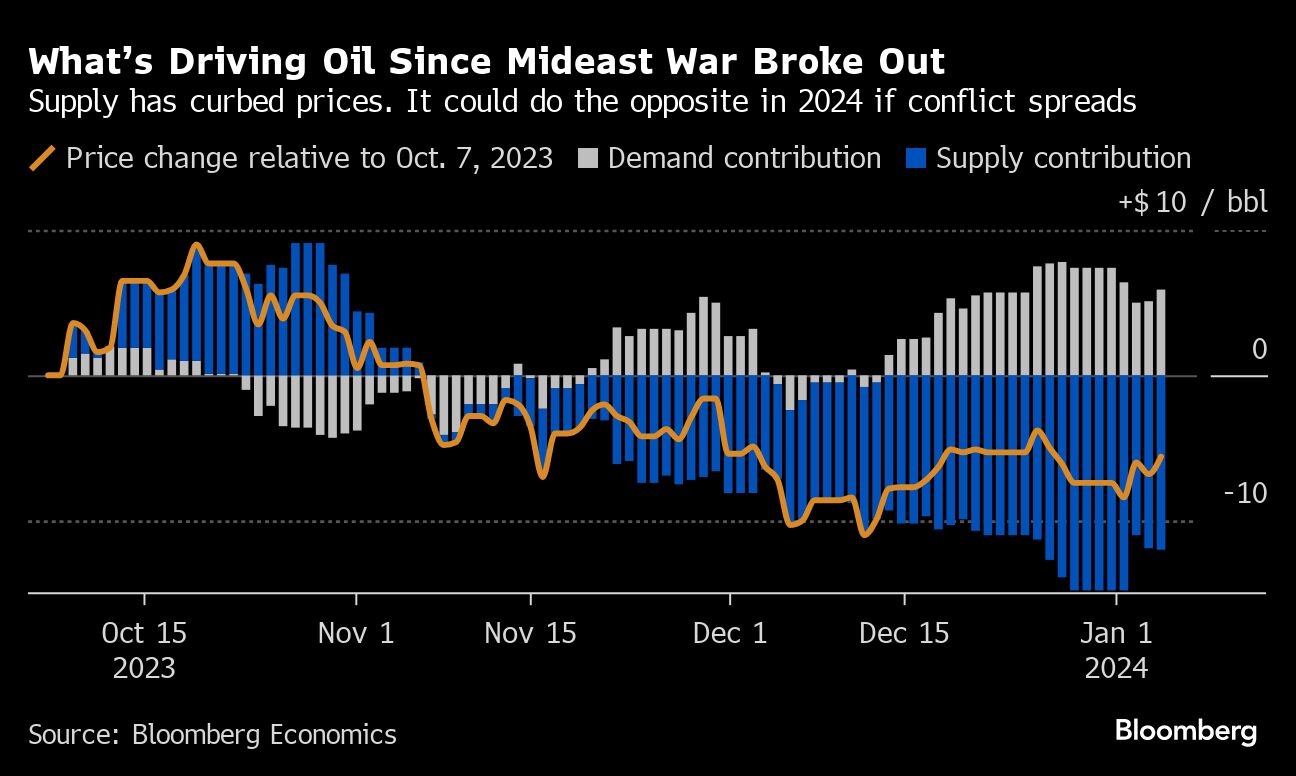

Meski begitu, skenario dasar Bloomberg Economist tetap bahwa perang langsung Iran-Israel tidak mungkin terjadi. Jika skenario ekstrem itu terjadi, seperlima dari pasokan minyak mentah global, serta jalur perdagangan penting, bisa terancam. Harga minyak mentah bisa melonjak hingga US$150 per barel, mengurangi sekitar 1 poin persentase dari PDB global dan menambahkan 1,2 poin persentase ke inflasi global.

The Fed Bisa 'Kebakaran' (Lagi)

Hal ini akan menjadi berita buruk bagi Bank Sentral AS atau Federal Reserve (The Fed) dan bagi investor yang bertaruh pada penurunan suku bunga yang lebih awal dan agresif.

Pada tahun 1970-an, Gubernur The Fed Arthur Burns melakukan perubahan terlalu dini. Akibatnya, inflasi melonjak kembali, dan Paul Volcker, penggantinya, harus mengambil langkah-langkah ekstrem untuk mengendalikan harga.

Ada dua kemungkinan yang bisa membuat 2024 mengalami hal serupa, meski dalam skala kecil. Salah satunya melibatkan guncangan pada pasokan — sebuah kemungkinan nyata jika konflik Timur Tengah yang meningkat mempengaruhi harga minyak dan jalur pelayaran. Penyebab lainnya adalah kondisi keuangan yang lebih longgar — dengan imbal hasil surat utang negara AS (Treasury) lima tahun turun lebih dari satu poin persentase dari titik tertingginya di bulan Oktober.

Jika penurunan imbal hasil satu poin persentase ke dalam model ekonomi AS yang dibuat Bloomberg Economics, maka hal itu akan mendorong inflasi di tahun depan naik setengah poin persentase, membuatnya mendekati 3% daripada target 2%. Jika hal ini terjadi, The Fed mungkin harus menghentikan langkahnya, menggagalkan ekspektasi pasar akan kebijakan moneter yang lebih longgar.

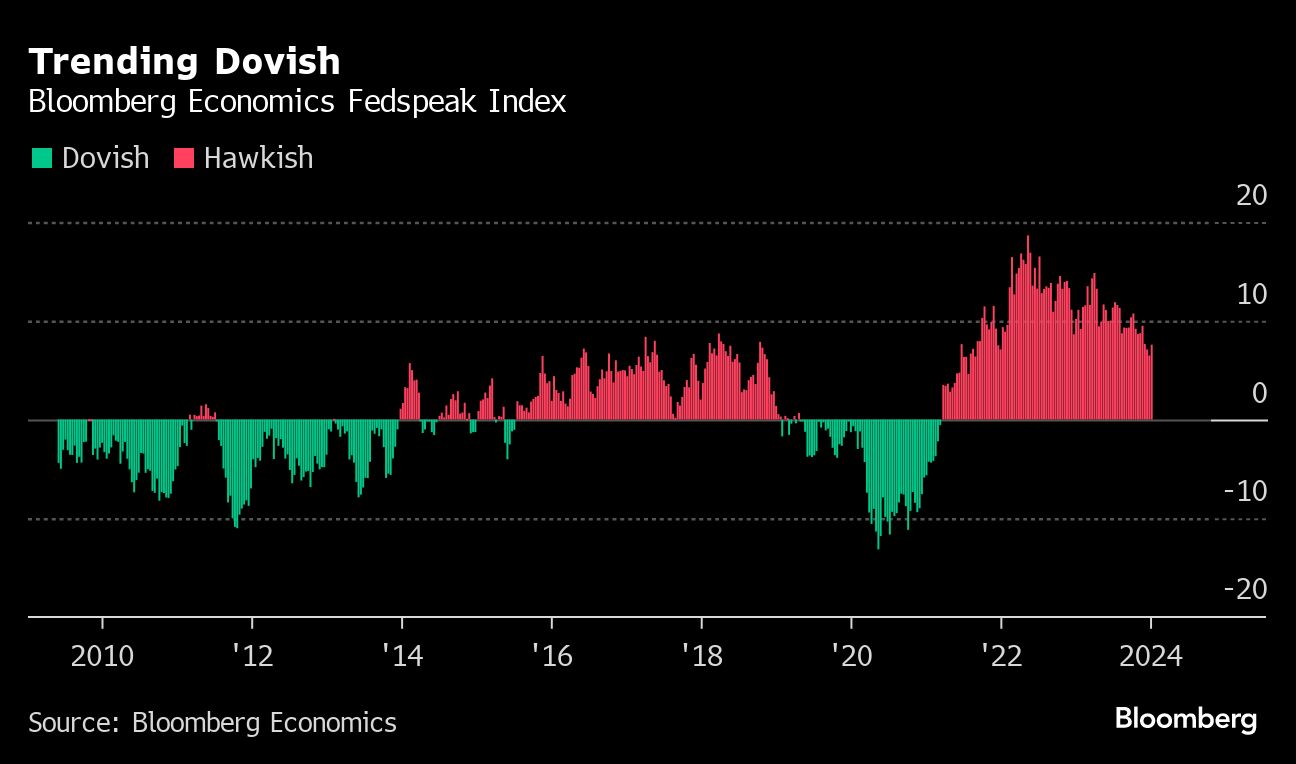

Model pemrosesan bahasa alami baru kami untuk menangkap sentimen pembicara The Fed menunjukkan bahwa para pejabat telah memberikan banyak ruang untuk bermanuver. Model — yang dilatih berdasarkan 59.000 berita utama tentang pidato dan juma pers The Fed — menunjukkan bahwa para pejabat cenderung dovish, tetapi masih jauh dari komitmen untuk melakukan pemotongan suku bunga.

Indeks Fedspeak dari Bloomberg Economics. (Sumber: Bloomberg)

Indeks Fedspeak dari Bloomberg Economics. (Sumber: Bloomberg)

Ekonomi Eropa Bisa Diterpa 'Hawa Dingin'

Jika AS berisiko membuat perekonomiannya terlalu panas (overheating), hal sebaliknya terjadi di Eropa.

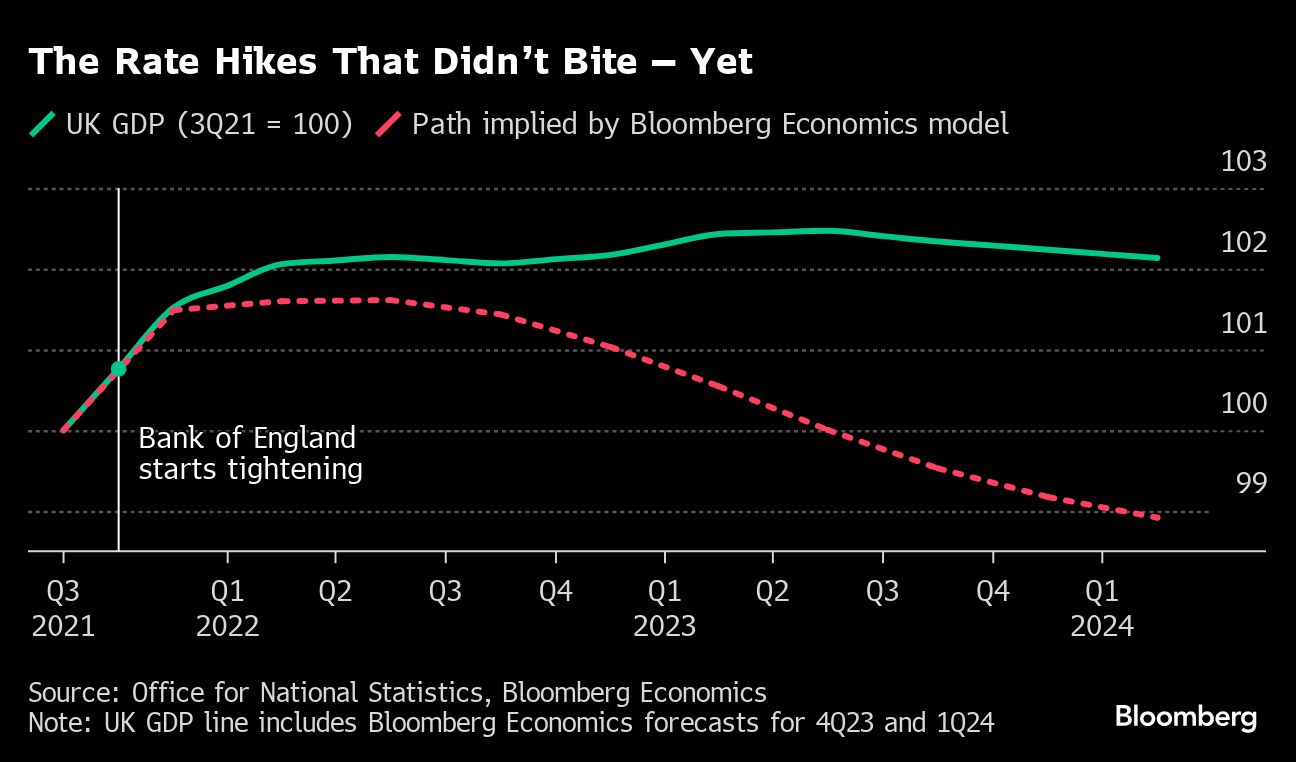

Bank Sentral Eropa (ECB) dan Bank Sentral Inggris (BOE) berada di akhir siklus pengetatan teragresif mereka dalam satu generasi. Berbagai model makroekonomi saat ini mengeluarkan perkiraan yang jelas: resesi yang dalam.

Menurut model Bloomberg Economics, produk domestik bruto (PDB) kawasan Euro seharusnya mengalami penurunan 2,5%. Angka yang sama untuk Inggris adalah 4,7%. Sejauh ini, data menunjukkan sesuatu yang berbeda — perlambatan di kedua ekonomi, tetapi bukan kontraksi.

Tentu saja, modelnya mungkin salah. Memprediksi mengenai pandemi dan perang Ukraina akan selalu menjadi tantangan. Tapi ada kemungkinan lain. Kebijakan moneter biasanya beroperasi dengan jeda yang panjang. Di Eropa, dampak besarnya mungkin belum terjadi.

Bagi Jerman, yang merupakan negara kuat di Eropa, tidak membutuhkan banyak hal untuk mengubah tahun 2024 menjadi tahun kontraksi lagi. Perlambatan di China menambah risiko. Kabar buruk bagi China — pertumbuhan yang lebih lambat — adalah kabar buruk bagi Jerman, yang menganggap negara adidaya Asia itu sebagai salah satu pasar ekspor terbesarnya.

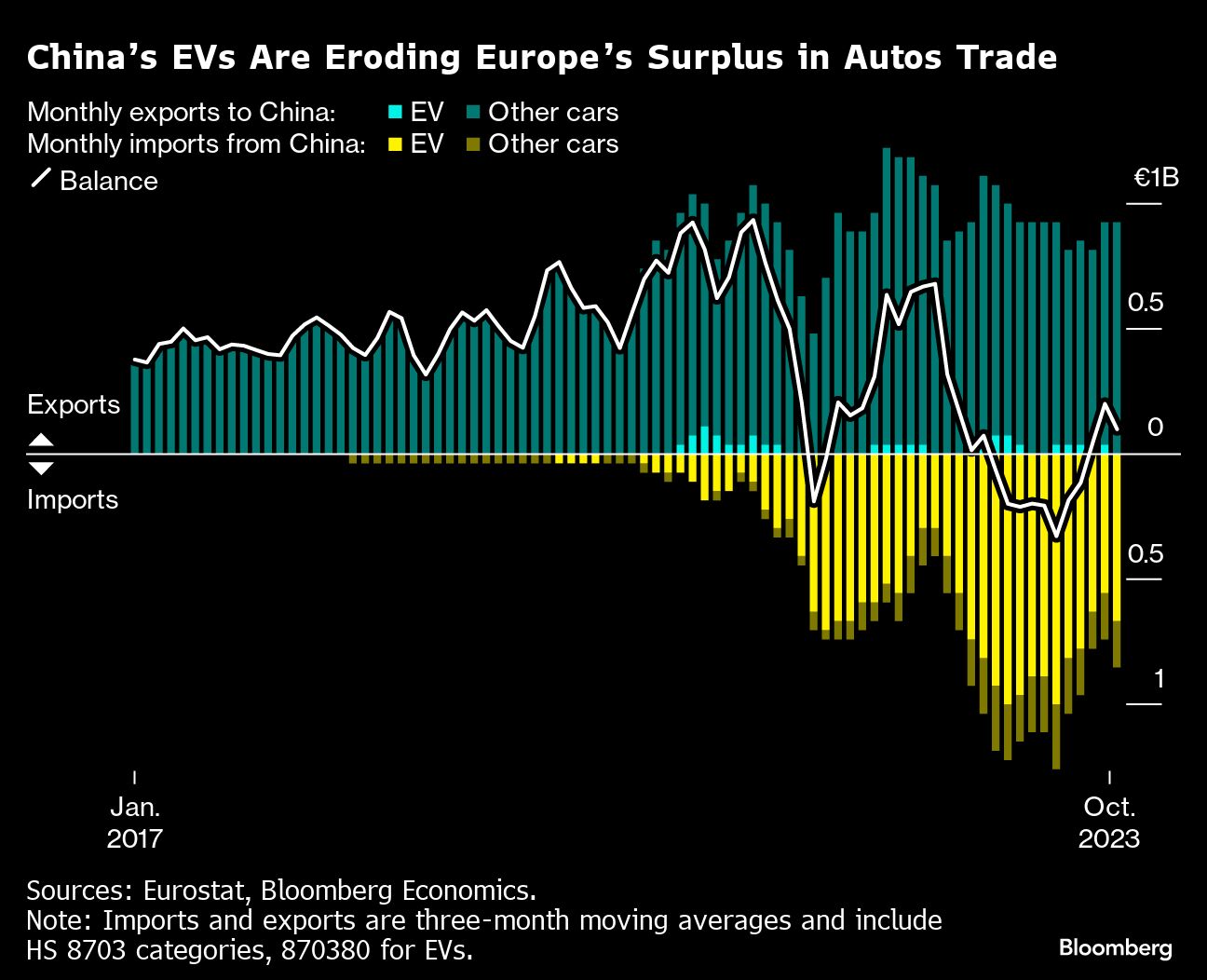

Kabar baik bagi China — kebangkitan pembuat mobil listriknya — juga merupakan kabar buruk bagi Jerman. Karena Volkswagen AG dan rekan-rekannya khawatir bahwa saingan China seperti BYD akan jadi kompetitor utama mereka.

China Tampak Goyah

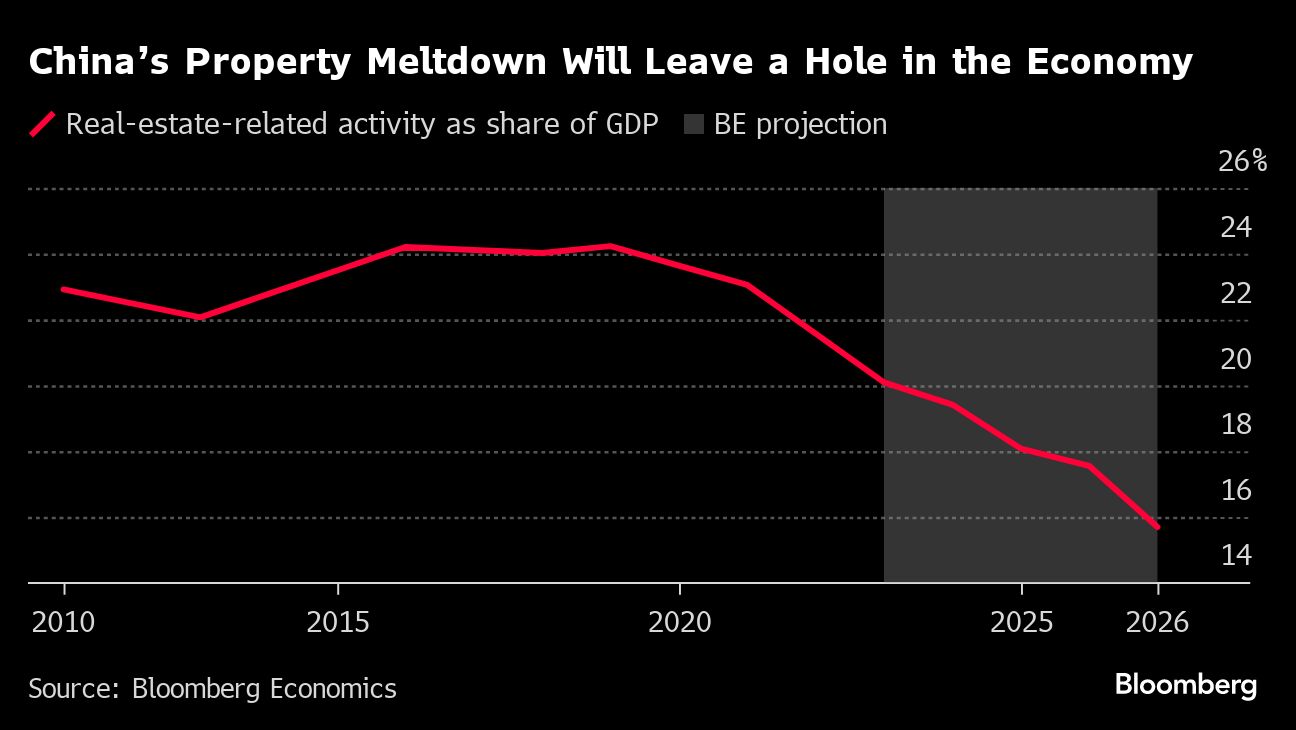

Negara dengan perekonomian terbesar kedua di dunia ini memasuki tahun 2024 dengan pertumbuhan yang menuju ke arah penurunan. Pemulihan pasca-pandemi telah mereda, dan stimulus yang terus-menerus diberikan gagal mendongkrak perekonomian yang tersengat sektor properti yang sedang merosot.

Skenario dasar Bloomberg Economics adalah bahwa Beijing pada akhirnya akan memberikan dukungan yang cukup untuk mencegah penurunan dalam perekonomian, dengan pertumbuhan untuk tahun 2024 diperkirakan sebesar 4,5%. Angka tersebut akan turun dari tahun lalu dan jauh di bawah angka normal pra-pandemi. Akan tetapi hal ini bukanlah suatu bencana.

Risiko jelas condong ke arah penurunan. Jika stimulus terlambat datang dan tidak cukup besar serta kemerosotan properti semakin dalam, pertumbuhan bisa melambat menjadi sekitar 3%. Jika masalah real estate memicu krisis keuangan, seperti yang terjadi di Jepang pada 1989 dan AS pada 2008, ekonomi bahkan bisa menyusut, baik dalam kenyataan maupun dalam statistik resmi.

Jepang Berisiko Kehilangan Kontrol (Kurva Imbal Hasil)

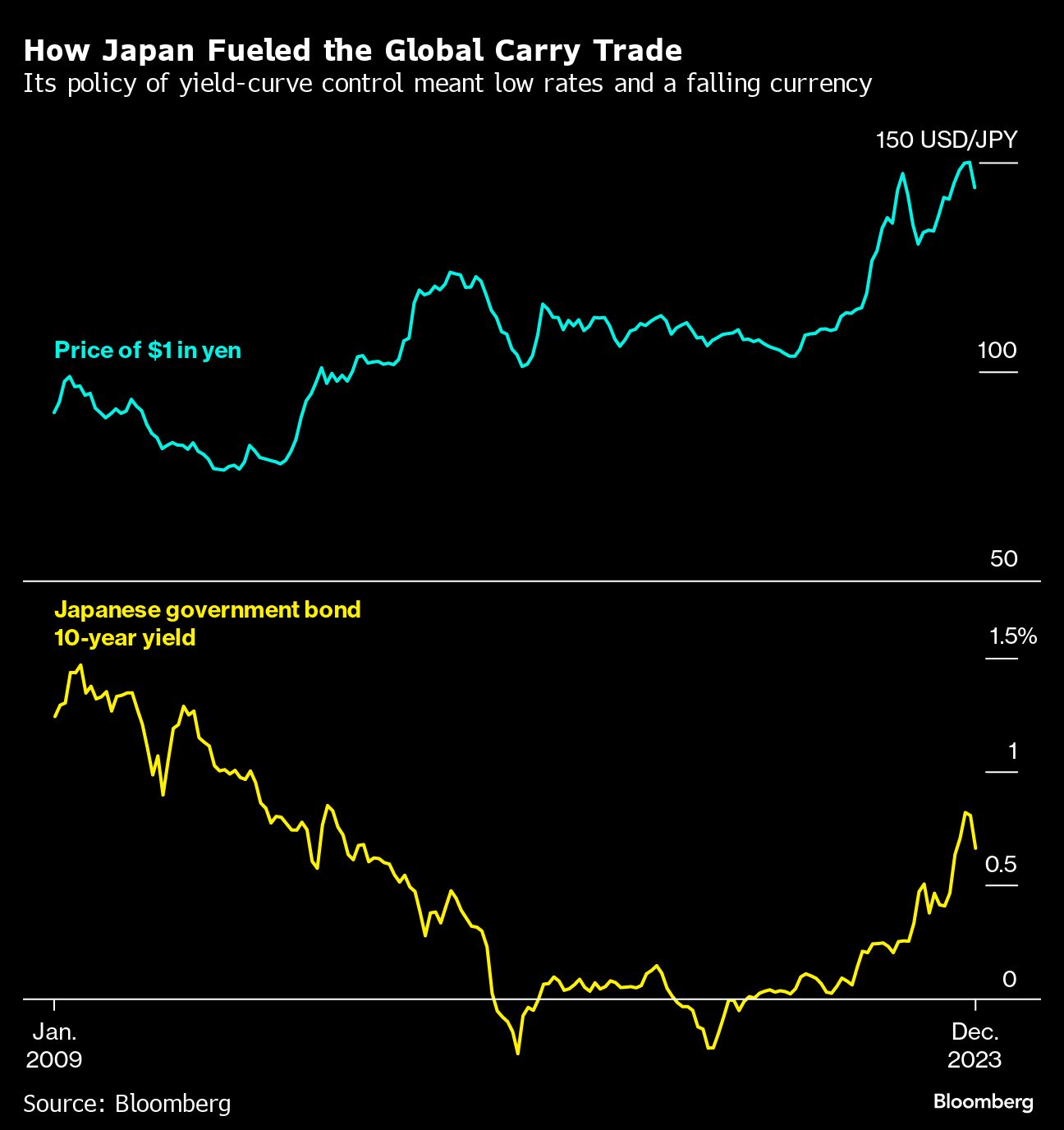

Tahun 2024 diperkirakan menjadi tahun di mana bank sentral Jepang yang memiliki manajemen baru akan membuang kontrol kurva imbal hasil (yield curve), kebijakan yang digunakan untuk mematok suku bunga jangka panjang pada level terendah.

Tujuannya adalah untuk menghidupkan kembali ekonomi Jepang yang menyusut. Efeknya telah menggetarkan dunia dalam bentuk carry trade. Investor dapat meminjam dalam yen dengan jaminan tanpa biaya, dan kemudian membeli obligasi Treasury AS dengan tingkat bunga 4% atau obligasi pasar negara berkembang yang memberikan imbal hasil lebih tinggi. Depresiasi yen semakin meningkatkan keuntungan dari perdagangan tersebut.

Bloomberg Economics melihat Bank Sentral Jepang (Bank of Japan/BOJ) bergerak menuju penghentian kebijakan kontrol imbal hasil pada bulan Juli, tetap mempertahankan pengaturan kebijakan yang akomodatif namun tidak membatasi imbal hasil. Pemberian sinyal yang hati-hati ke pasar meningkatkan kemungkinan pasar akan berjalan lancar.

Jika hal ini tidak terjadi, dan yen melonjak, carry trade bisa cepat terurai dengan eksodus dana dari obligasi Treasury AS dan aset berimbal hasil tinggi lainnya. Jumlah yang terlibat sangat besar: Jepang memiliki US$4,1 triliun investasi portofolio asing.

Ukraina di Titik Kritis

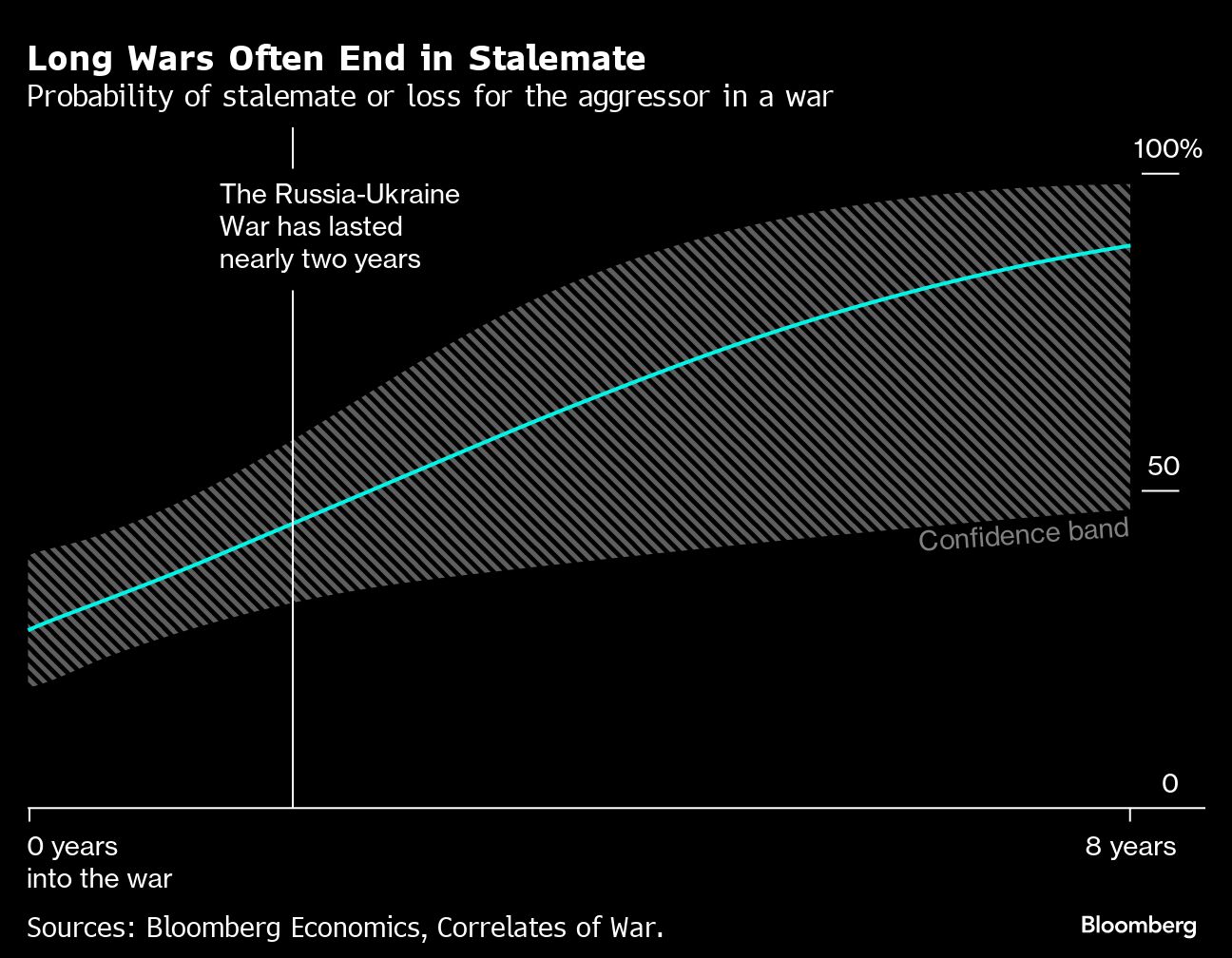

Setelah kegagalan serangan balasan Ukraina, para pendukung negara-negara barat memperingatkan bahwa negara itu berisiko kalah telak—terutama jika bantuan militer AS berkurang. Hal ini memberikan Rusia keuntungan besar di medan perang.

Kebuntuan mungkin merupakan hasil yang lebih mungkin terjadi. Rekam jejak konflik di masa lalu menunjukkan semakin lama konflik berlangsung, semakin kecil kemungkinan pihak agresor akan mencapai kemenangan telak.

Meski demikian, pemerintah negara-negara Eropa Timur sekarang secara terbuka khawatir tentang kedatangan tentara Rusia yang berani di perbatasan mereka—dan apakah kedatangannya akan berhenti sampai di situ saja. Para analis mengatakan AS mungkin menghadapi pilihan sulit antara mengerahkan pasukan untuk menghalangi Rusia di Eropa, atau China di Asia.

Kekalahan Ukraina bisa membuat Washington lebih sulit meyakinkan negara lain bahwa mereka adalah sekutu yang kuat dan dapat diandalkan.

Ini juga bisa meningkatkan kemungkinan terjadinya konflik di tempat lain di dunia. Salah satu contohnya adalah sengketa teritorial antara Venezuela dan Guyana—karena pencegahan AS yang lebih lemah mendorong kekuatan regional untuk menyelesaikan masalah lama atau menciptakan fakta baru di lapangan.

Sorotan Pemilu Taiwan

Di Taiwan, pemilu presiden akhir pekan lalu dimenangkan oleh Wakil Presiden Lai Ching-te dengan selisih tipis. Hal ini menjadikan Partai Progresif Demokratik (DPP) kembali berkuasa untuk masa jabatan ketiga yang belum pernah terjadi sebelumnya. Reaksi langsung China tidak terdengar.

Beijing mungkin melihat kegagalan DPP untuk mengamankan mayoritas legislatif sebagai hambatan bagi pemerintahan Lai Ching-te, sehingga menyebabkan reaksi yang tidak terlalu intens. Namun, skeptisisme China yang mendalam terhadap presiden terpilih sebagai "separatis" dan "pembuat onar," terlepas dari janjinya untuk kelanjutan kebijakan lintas Selat, berarti tingkat kepercayaannya rendah, membuka kemungkinan peningkatan ketegangan di bulan-bulan mendatang.

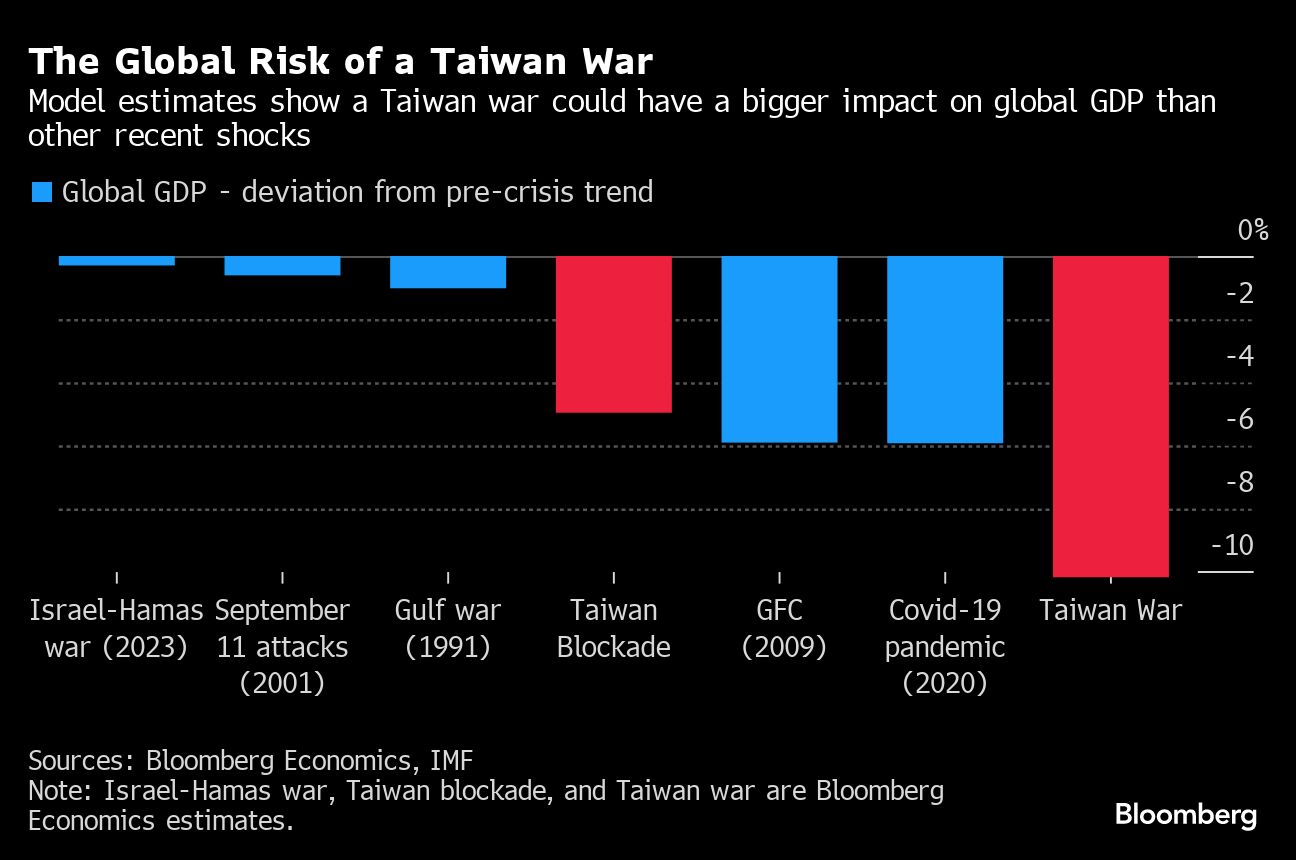

Taruhan bagi ekonomi dunia sangat tinggi, terutama karena peran kunci Taiwan dalam produksi semikonduktor. Kemungkinan terjadinya perang di Selat Taiwan tidak besar. Jika itu benar-benar terjadi, Bloomberg Economics memperkirakan pasokan chip yang terhambat, jalur perdagangan yang terhalang, dan sanksi ekonomi yang dapat menghabiskan biaya hingga 10% dari PDB global, sehingga membuat dampak guncangan besar seperti krisis keuangan global dan pandemi jauh lebih kecil.

Perang adalah skenario ekstrem. Tekanan yang lebih tinggi yang dapat menghentikan konflik kemungkinan besar akan terjadi, sehingga membuat perusahaan besar pemimpin pasar seperti Apple dan Nvidia - yang menganggap Taiwan Semiconductor Manufacturing Co sebagai pemasok penting mereka - terkena risiko geopolitik.

Kejutan dari Pemilu AS

Hasil pemilu Amerika Serikat (AS) 2024 bisa mengubah perhitungan di seluruh dunia. Pemilihan presiden pada November mendatang diprediksi sebagai pertandingan ulang antara Joe Biden dan Donald Trump, yang saat ini unggul dalam jajak pendapat di negara-negara yang belum menentukan pilihan (swing).

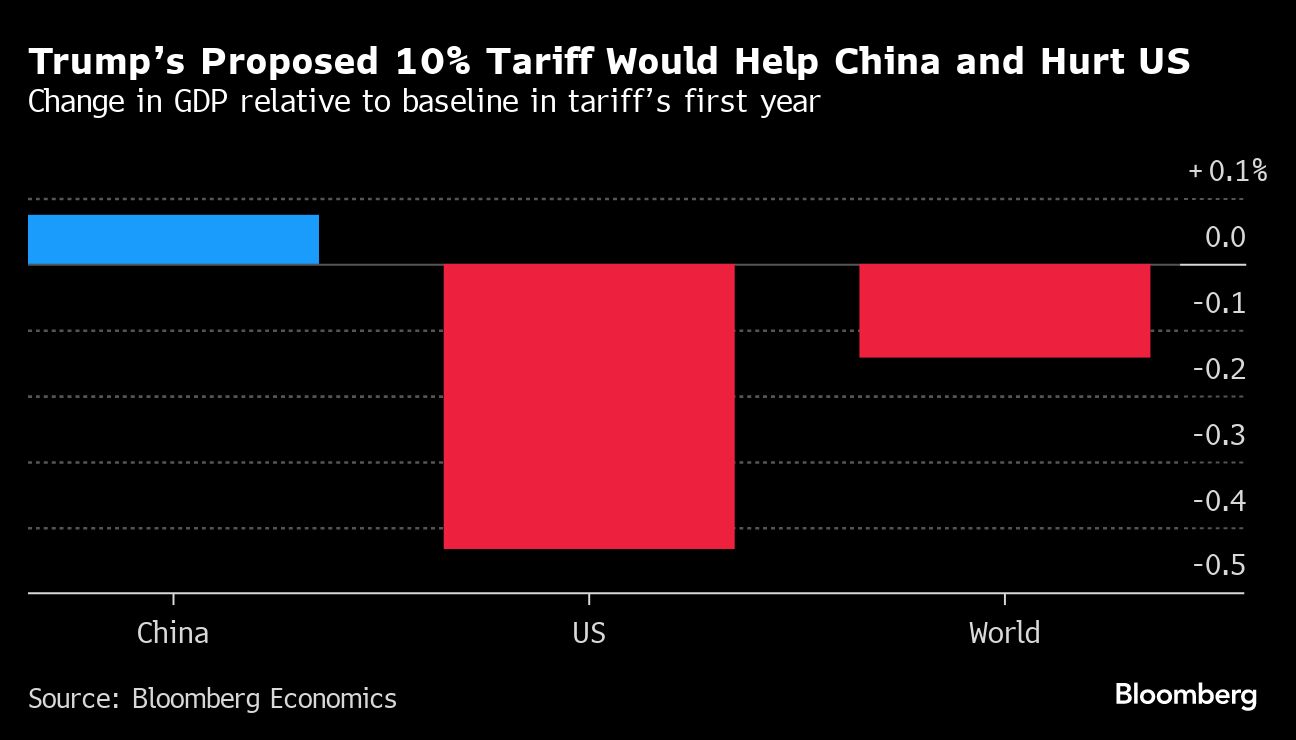

Kembalinya Trump ke kursi presiden dapat membawa pembalikan kebijakan yang tajam pada tahun 2025, dan pasar mungkin akan memperhitungkan hal itu lebih awal. Dia menjanjikan tarif 10% untuk semua impor. Jika mitra dagang membalas dengan cara yang sama, maka kebijakan itu akan mengurangi 0,4% dari PDB AS, menurut estimasi Bloomberg Economics.

Kepemimpinan Trump diprediksi akan membuat lebih banyak ketegangan perdagangan dengan mitra seperti Eropa dan rival seperti China. Keinginan Amerika untuk memimpin aliansi militer NATO bisa berkurang.

Sebelum semua itu terjadi, ada pemilu itu sendiri yang harus dilewati dan risiko signifikan bahwa hasilnya bisa digugat. Kekerasan pasca-pemungutan suara pada 6 Januari 2021 menunjukkan potensi pergolakan domestik dan rapuhnya keyakinan terhadap demokrasi AS.

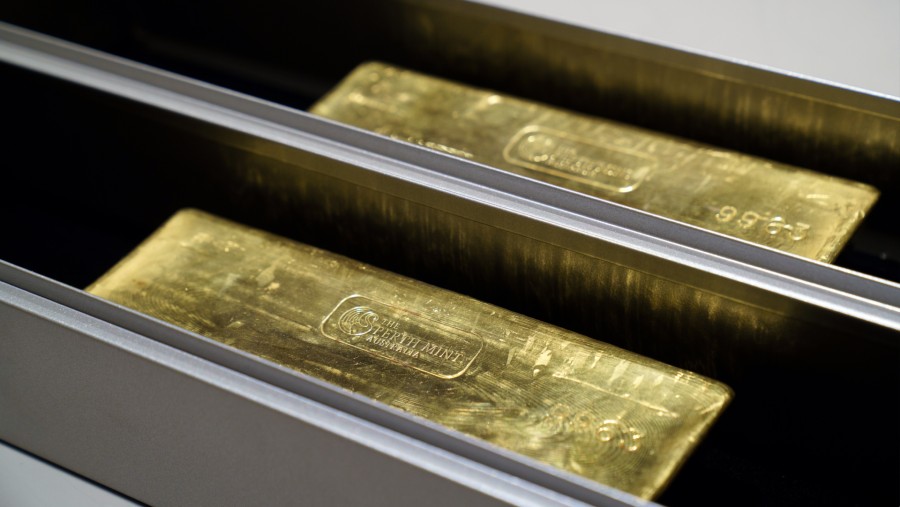

Harapan-Harapan Baik di Tahun 2024, Contohnya Minyak

Setelah bertahun-tahun ketika skenario yang tampaknya berpeluang rendah berubah menjadi kenyataan yang mengguncang pasar, mungkin kabar baik yang terbaik di tahun 2024 adalah jika risiko tetap menjadi risiko.

Selain itu, pasar energi bisa menjadi satu tempat untuk mencari kejutan pertumbuhan yang positif, asalkan perang besar di Timur Tengah dapat dihindari. Harga minyak seharusnya melonjak pada tahun 2023—dipicu oleh permintaan kuat, dan OPEC+ memangkas pasokan—tetapi justru malah turun. Jika konflik di Gaza tetap terkendali, kondisi pada tahun 2024 mungkin kondusif untuk penurunan lebih lanjut.

Pertumbuhan permintaan diperkirakan akan melambat, dan OPEC+ bisa kesulitan untuk tetap bersatu. Hal ini meningkatkan prospek perang harga yang akan mengangkat ekonomi global. Bloomberg Economics memperkirakan bahwa penurunan harga minyak sebesar 10% akan mendorong PDB dunia mendekati 0,1 poin persentase.

Beberapa Pasar Negara Berkembang Bisa Maju Pesat

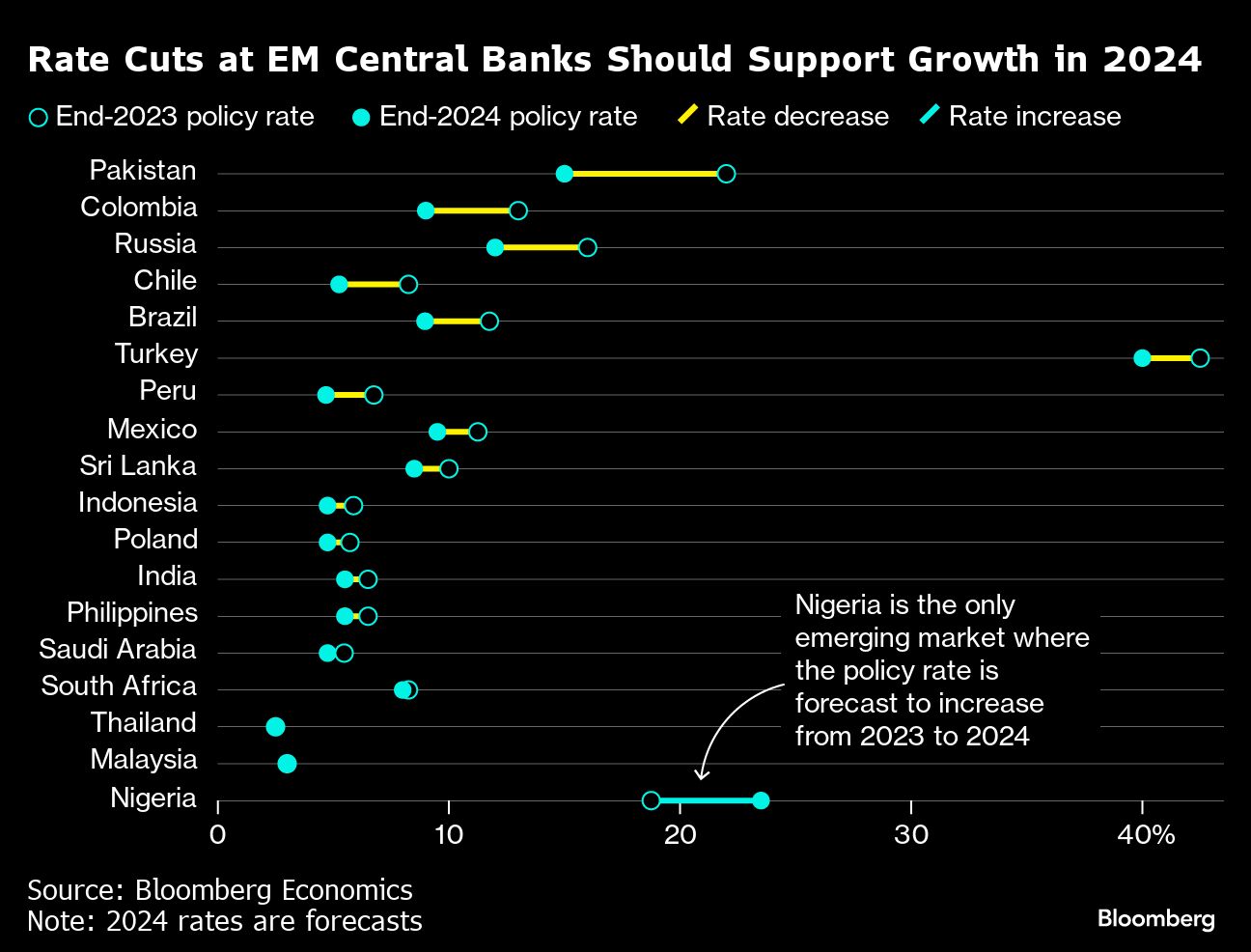

Ada dua tren yang umumnya menguntungkan pasar negara berkembang memasuki tahun 2024: Suku bunga sedang turun, dan perusahaan sedang berusaha mendekatkan rantai pasokan mereka ke negara asalnya.

Beberapa negara berada dalam posisi yang baik untuk menghadapi kedua dampak tersebut secara bersamaan, dipimpin oleh Meksiko, Peru, dan Polandia. Ketiganya siap menurunkan suku bunga pada 2024—dua negara terakhir sudah memulai—dan memiliki pengaturan perdagangan dengan negara-negara tetangga besar yang menjadikan mereka lokasi utama untuk melakukan aktivitas di dekat pantai.

Bahkan di Negara-negara yang Sudah Lama Bermasalah

Perubahan kebijakan besar di Argentina dan Turki mungkin membuat dua negara dengan perekonomian yang sedang bermasalah ini dapat kembali berinvestasi.

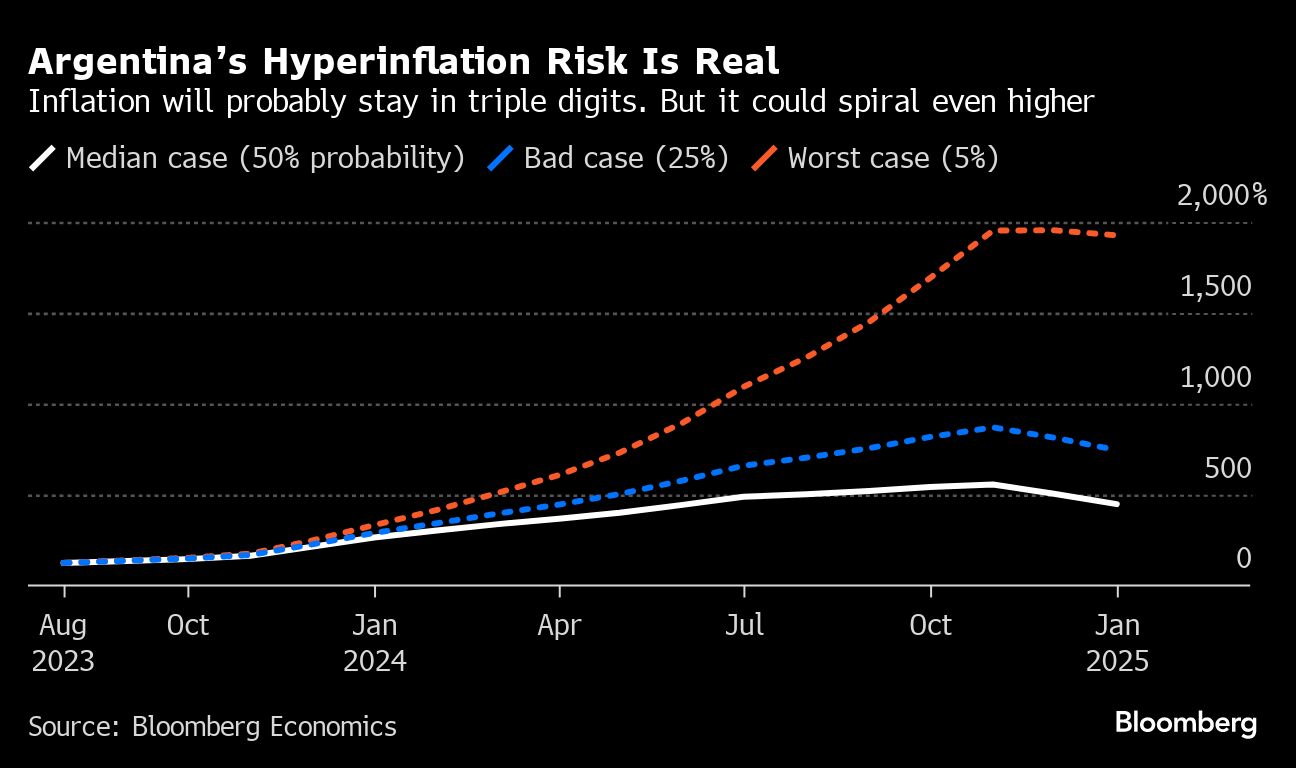

Di Argentina, terapi kejut yang dilakukan oleh Presiden Javier Milei akan merugikan dalam jangka pendek karena devaluasi mata uang diikuti oleh pengencangan anggaran yang drastis. Masih terdapat bahaya bahwa negara, di mana harga-harga naik lebih dari 200% tahun lalu, akan jatuh ke hiperinflasi total. Model Bloomberg Economics menandai kemungkinan 5% kenaikan harga bisa mendekati 2.000%.

Namun, jika program Milei berhasil, maka benih-benih pertumbuhan yang lebih cepat dan lebih seimbang akan ditanam—dan investor mungkin berhenti khawatir tentang kemungkinan gagal bayar lainnya dan mulai berpikir tentang perburuan barang murah (bargain-hunting).

Sejak memenangkan pemilihan ulang pada Mei, Presiden Turki Recep Tayyip Erdogan telah menyetujui perubahan kebijakan. Resepnya yang tidak ortodoks dan tidak berhasil untuk memerangi inflasi dengan uang murah sudah ketinggalan zaman. Kenaikan suku bunga jumbo dan regulasi perbankan yang lebih ketat diterapkan. Minat investor meningkat, yang menjadi pertanda baik bagi lira.

Tetap Saja, Skenario Terburuk Tidaklah Bagus

Ada hal-hal yang bisa berjalan lancar. Namun, lebih banyak yang bisa memburuk.

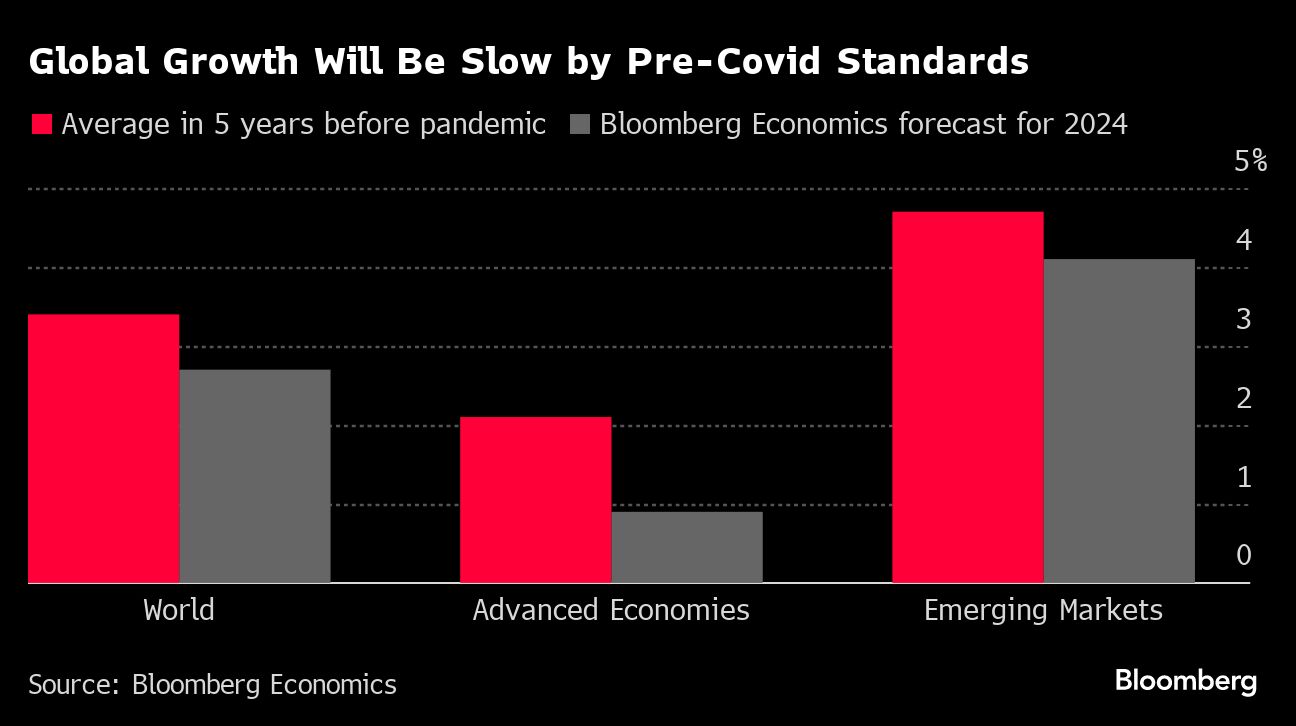

Bahkan sebelum adanya risiko kerugian, perkiraan dasar Bloomberg Economics untuk pertumbuhan global pada tahun 2024 hanya 2,7%. Jauh di bawah tingkat pra-pandemi 3,4% dan terendah dalam tahun non-krisis sejak pecahnya gelembung dot-com pada tahun 2001.

Perekonomian yang sudah goyah akan mudah terpuruk.

(bbn)