Bloomberg Technoz, Jakarta - Tahun 2023 menjadi periode yang sangat berat bagi mata uang kebanggaan Indonesia, rupiah. Tekanan ketidakpastian global terutama dari kebijakan bunga bank sentral negara maju membuat rupiah mengalami tekanan besar terutama separuh kedua tahun ini hingga sempat menembus Rp16.000/US$, level terlemah sejak rekor terendah pecah ketika pandemi Covid-19 pada 2020 lalu.

Memasuki tahun baru, rupiah sudah berhasil bergerak lebih stabil dan menghadapi 2024 dengan prospek lebih cerah seiring dengan potensi penurunan bunga Federal Reserve (The Fed) yang bisa menaikkan lagi pamor valuta dari pasar emerging market, termasuk rupiah.

Selain ketidakpastian global yang terlihat mulai turun dari puncak ekstremnya, stabilitas rupiah juga berpeluang lebih langgeng dengan kini sudah semakin banyak amunisi yang telah disiapkan oleh Bank Indonesia (BI). Mulai dari kebijakan repatriasi devisa hasil ekspor (DHE), sampai penerbitan berbagai sekuritas baru yang memanjakan pelaku pasar keuangan seperti Sertifikat Rupiah Bank Indonesia (SRBI), Sertifikat Valas (SVBI) hingga Sukuk Valas Bank Indonesia (SUVBI).

Mengawali 2023, nilai rupiah semula bergerak dengan penguatan meyakinkan mengalahkan semua mata uang emerging market. Bahkan, sampai akhir April 2023, rupiah mencetak penguatan hingga 6,13%, mengalahkan mata uang Asia lain yang bahkan masih mencatat pelemahan melawan dolar AS.

Rupiah berjaya bahkan ketika pecah serentetan kejatuhan bank-bank regional di Amerika Serikat pada Maret 2023, membuat ketakutan pelaku pasar global.

Namun, memasuki pertengahan tahun ketika secara historis permintaan terhadap dolar AS di pasar meningkat, tekanan pada rupiah semakin besar hingga mata uang Indonesia ini kehilangan hampir setengah nilai return yang dicatat sebelumnya. Pada akhir semester 1-2023, tingkat return rupiah terkikis hingga tinggal 3,5%. Bulan-bulan setelahnya, tekanan pada rupiah semakin kuat di mana hampir semuanya bersumber pada arah kebijakan bunga The Fed.

Puncak tekanan pada rupiah terjadi pada Oktober. Rupiah di bulan itu terperosok hingga menyentuh level terlemah sejak 2020 di Rp15.940/US$ pada 27 Oktober di mana dalam perdagangan intraday sudah menyentuh Rp16.000/US$. Perbankan juga sudah banyak membanderol harga dolar melampaui Rp16.000/US$ saat itu.

Apa boleh buat, tersudut semakin berat memaksa BI akhirnya mengambil reaktif. Kekhawatiran jebolnya level psikologis di Rp16.000/US$ akan menjadi 'bencana' bagi perekonomian dan secara politis. Bunga acuan, BI 7 Days Reverse Repo Rate yang kini dinamakan BI Rate lagi, akhirnya dinaikkan 25 basis poin (bps) pada rapat Dewan Gubernur Oktober setelah ditahan selama 9 bulan berturut-turut.

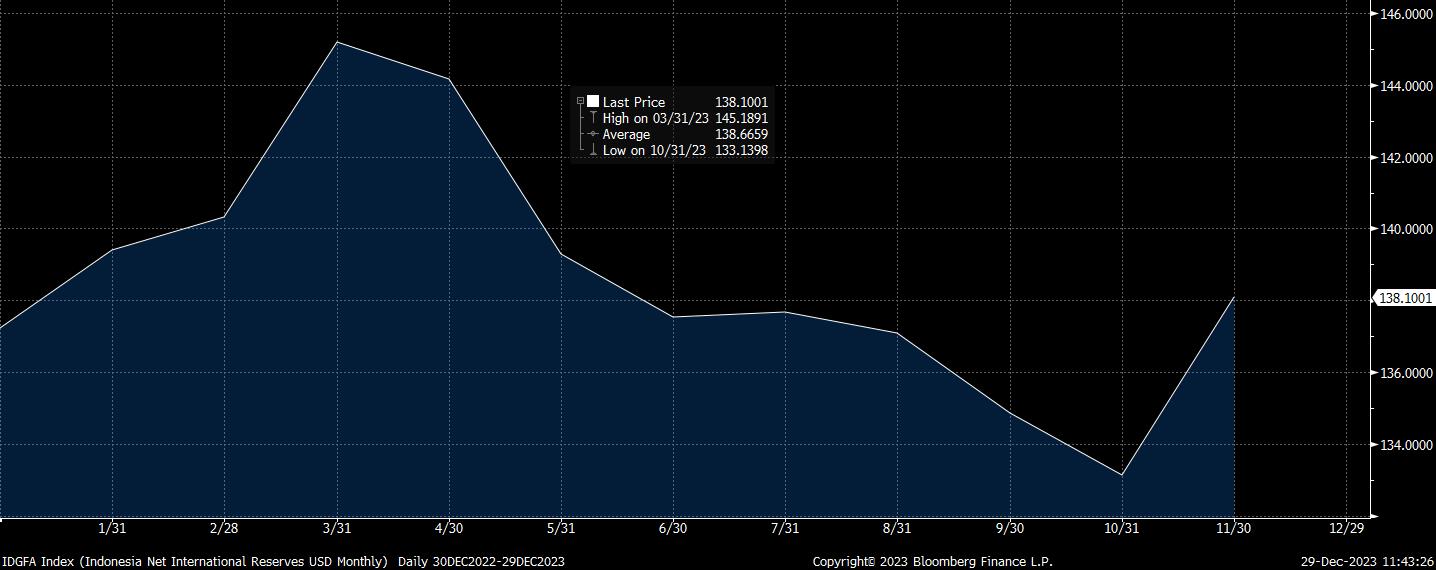

Suku bunga acuan naik ke 6% ketika rupiah sebenarnya sudah dibekali banyak amunisi baru oleh bank sentral dan saat cadangan devisa terkuras banyak untuk menolong kejatuhan rupiah. Posisi cadangan devisa berkurang hingga US$12,05 miliar hanya dalam tujuh bulan saja dan terseret ke level terendah tahun ini di US$133,13 miliar per akhir Oktober 2023.

Amunisi Lengkap

Semula Bank Indonesia terlihat cukup percaya diri suku bunga acuan bertahan di 5,75% sampai akhir tahun ini. Tidak cukup alasan bagi BI untuk menaikkan bunga acuan ketika level inflasi domestik terus menunjukkan penurunan.

Bahkan inflasi inti sudah jauh merosot di bawah target bank sentral yang menunjukkan dampak pengetatan moneter sejak Agustus 2022 telah melukai daya beli masyarakat.

Namun, tekanan ketidakpastian global yang bersumber dari tingkat bunga AS jauh lebih berisiko bagi pengendalian inflasi ke depan. Anjloknya nilai rupiah ke level terburuk bisa menyulut inflasi dari aktivitas importasi barang (imported inflation) yang dapat berdampak pada perekonomian lebih luas.

Pada saat yang sama, berbagai amunisi yang sudah dikeluarkan oleh bank sentral, belum serta merta memperlihatkan hasil. Sejak Agustus, aturan yang mewajibkan para eksportir menempatkan devisa hasil ekspor dalam jangka waktu minimal tiga bulan, telah diberlakukan.

Menyusul setelah itu adalah rilis instrumen sekuritas baru yang ditujukan untuk menarik dana pemodal asing untuk masuk ke sistem domestik, yaitu penerbitan SRBI, juga tidak bisa instan memberi penguatan pada rupiah kendati memberikan imbal hasil yang jauh melampaui acuan di pasar. Rupiah tetap terpukul dengan pemodal asing berancang-ancang terus melepas aset mereka di pasar domestik seiring selisih imbal hasil investasi yang kian sempit antara Indonesia dengan rupiah.

Di hari ketika BI menggelar RDG pertengahan Oktober, rupiah 'dihajar' sejak pembukaan pasar hingga akhirnya bank sentral memutuskan kenaikan bunga acuan, langkah yang sangat mengejutkan ketika konsensus pasar memperkirakan BI akan bertahan.

"Kenaikan ini untuk memperkuat kebijakan stabilisasi nilai tukar rupiah dari dampak ketidakpastian global dan sebagai langkah untuk mitigasi dampaknya terhadap barang impor sehingga inflasi terkendali di kisaran sararan 3 plus minus 1% pada 2023 dan 2,5 plus minus 1% pada 2024," kata Gubernur BI Perry Warjiyo dalam jumpa pers usai RDG di kantor BI, Jakarta, Kamis (19/10/2023).

'Jamu pahit' itu, demikian kerap disebut oleh Perry, cukup mampu menenangkan pasar di mana setelah itu rupiah berangsur stabil, sejak BI Rate naik sampai hari ini pergerakannya lebih kuat di kisaran Rp15.615/US$. Selama periode yang sama, rupiah sempat menyentuh level terkuat lagi di posisi Rp15.395/US$ walau masih jauh dibanding titik terkuat tahun ini pada akhir April ketika rupiah dihargai Rp14.670/US$.

Bila dibandingkan dengan level penutupan 2022 di Rp15.573/US$, rupiah sejauh ini masih mencatat pertumbuhan positif 0,98% sampai level penutupan di pasar spot kemarin ketika rupiah berakhir di Rp15.420/US$.

Memasuki 2024, para pembuat kebijakan sektor keuangan cenderung lebih optimistis tekanan ketidakpastian global sudah relatif berakhir dengan perubahan narasi terkini di mana langkah berikut The Fed adalah penurunan bunga. Ini juga memberikan kelegaan bagi otoritas moneter dan bisa mengurangi tekanan pada nilai tukar yang menjadi lawan dolar AS, termasuk rupiah.

Modal asing mulai masuk kembali ke pasar domestik di mana selama kuartal IV-2023 hingga 19 Desember lalu mencapai US$5,1 miliar dan posisi cadangan devisa merangkak naik lagi ke US$138,1 miliar pada akhir November.

Sepanjang 2023 ini, pemodal asing masih mencatat posisi beli bersih di instrumen Surat Berharga Negara (SBN) sebesar Rp81,4 triliun, lalu di SRBI sebesar Rp52,81 triliun, sampai data setelmen 21 Desember. Sedangkan di pasar saham, asing masih mencatat posisi jual bersih sebesar Rp11,61 triliun pada periode yang sama.

(rui/aji)