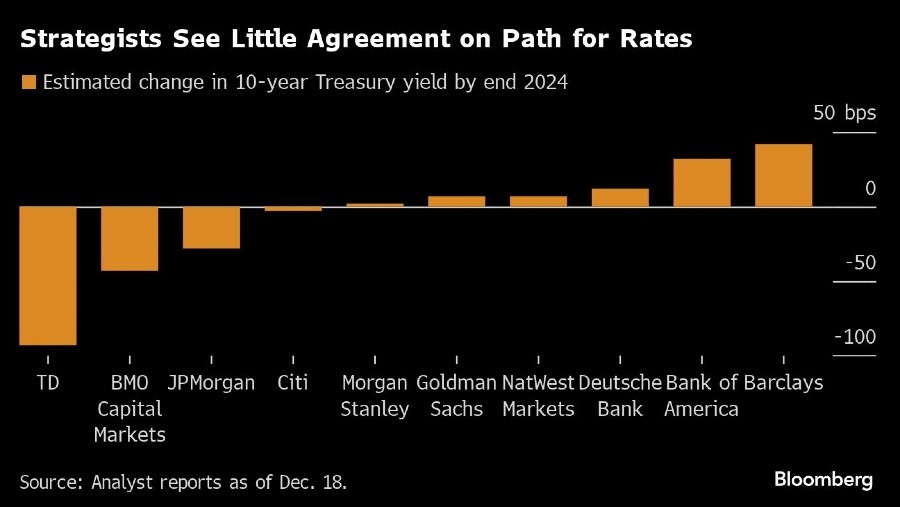

Pada level terendah, TD Securities berpendapat bahwa suku bunga 10 tahun memiliki ruang untuk turun menjadi 3% dalam setahun dari sekarang, menyusul 200 basis poin penurunan suku bunga The Fed yang dimulai pada Mei. Goldman Sachs Group Inc dan Barclays, sementara menyerah pada pandangan mereka bahwa penurunan suku bunga tidak mungkin terjadi sebelum kuartal keempat tahun depan, memperkirakan imbal hasil akan berakhir pada tahun 2024 di 4% dan 4,35%.

"Kapan pun Anda melihat rentang perkiraan yang berbeda, saat itulah Anda tahu bahwa sebuah tren telah berakhir dan Anda akan memulai sesuatu yang baru," kata Bryce Doty, yang timnya mengelola dana obligasi pemerintah senilai US$9 miliar di Sit Investment Associates. Poros dovish The Fed, tambah Doty, adalah "lonceng yang berbunyi yang memberi tahu Anda bahwa kita berada di titik balik."

Bank-bank lain, seperti Bank of America, masih memproyeksikan imbal hasil obligasi 10 tahun akan diperdagangkan pada 4,25% pada tahun depan, namun mengakui bahwa sikap baru The Fed "menimbulkan risiko-risiko penurunan terhadap perkiraan suku bunga kami." Morgan Stanley berada di 3,95%, JPMorgan Chase & Co memperkirakan 3,65%, dan Citi memperkirakan 3,90%.

Apa yang dikatakan oleh Bloomberg Intelligence...

"Bergantung pada kapan pemangkasan dimulai dan seberapa cepat, pasar mungkin akan bergerak lebih cepat. Meskipun mungkin ada konsolidasi untuk beberapa waktu, kami masih melihat imbal hasil 10 tahun mendekati 3% dari 4% pada akhir tahun depan," kata Ira F. Jersey dan Will Hoffman, ahli strategi BI.

Tahun lalu, TD dan Citigroup termasuk di antara mereka yang paling bullish terhadap Treasury karena beberapa investor menyatakan bahwa 2023 adalah "tahun obligasi".

Perkiraan tersebut meleset karena ekonomi dan inflasi terbukti lebih tangguh daripada yang diantisipasi dan resesi dapat dihindari, sehingga membuat The Fed menghabiskan sebagian besar tahun ini dengan memperpanjang rangkaian kenaikan suku bunga terbesar dalam beberapa dekade. Berlawanan dengan ekspektasi sebagian besar orang, imbal hasil obligasi 10 tahun melampaui 5% di Oktober untuk pertama kalinya sejak 2007.

Prospek 2024 Analis Keuangan Berusia Tua dengan Buruk: Rangkuman Penelitian

Obligasi saat ini berada di jalur yang tepat untuk menghindari kerugian tahunan ketiga berturut-turut setelah ekonomi mulai memudar dan The Fed menghentikan pengetatan. Hal ini memicu bulan terbaik untuk Treasury sejak 2008 di November dan lonjakan pasar saham, kredit, dan pasar negara berkembang.

"Ekspektasi tahun 2023 sebagai tahun obligasi belum sepenuhnya terpenuhi," kata Chris Iggo, kepala investasi investasi inti di AXA Investment Managers, dalam sebuah laporan pada 8 Desember, sebelum lonjakan Treasury pasca-Fed. "Kinerja pasar obligasi pemerintah telah mengecewakan."

Goldman Sachs termasuk di antara segelintir orang yang memprediksi dengan tepat apa yang terjadi, dan timnya, yang dipimpin oleh Praveen Korapaty, sekarang mengatakan lagi bahwa reli akan kehilangan tenaga pada tahun 2024.

Yang lain baru saja menendang mantra 'beli obligasi' ke tahun yang baru. Para analis di Jefferies International Ltd. mengatakan kepada para kliennya pada 11 Desember bahwa, "kami memperkirakan tahun 2024 akan menjadi tahun pendapatan tetap" dengan obligasi yang mengungguli ekuitas karena bank-bank sentral memulai penurunan suku bunga. Namun, para penulis mengatakan, "dengan menghormati para analis di seluruh spektrum, kemungkinan besar 2024 akan menjadi tahun yang menantang untuk prakiraan makro."

Perbedaan antara perkiraan imbal hasil juga memperhitungkan pandangan tentang berapa lama The Fed akan terus membiarkan kepemilikan Treasury-nya mengalir dengan kecepatan US$60 miliar per bulan karena bergerak untuk melepas obligasi yang dibeli selama pandemi. Apa yang disebut pengetatan kuantitatif, atau QT, memberikan tekanan ke atas pada imbal hasil jangka panjang dengan mengharuskan lebih banyak utang yang dijual untuk membayar defisit fiskal AS yang sangat besar.

Sebagai contoh, NatWest menyerukan penurunan suku bunga The Fed lebih banyak lagi pada tahun 2024 daripada TD, tetapi--berdasarkan catatan pada awal Desember--mengharapkan QT berlanjut hingga akhir tahun; sebaliknya TD mengharapkannya berhenti ketika pelonggaran moneter dimulai.

Demikian juga, JPMorgan dan Morgan Stanley memiliki perkiraan imbal hasil 10 tahun yang relatif bullish, meskipun ekspektasi konservatif untuk penurunan suku bunga The Fed. Keduanya melihat adanya ruang bagi QT untuk berlanjut hingga tahun depan.

Terlepas dari kecepatan pelepasan neraca keuangan The Fed, para investor terbagi atas prospek ekonomi yang pada akhirnya akan mengarahkan jalan para pembuat kebijakan. Doty dari Sit Investment Associates bilang, prospek pendaratan lunak, inflasi yang masih tinggi, dan kekuatan kebijakan bank sentral semuanya sulit diprediksi.

"Dengan tiga pandangan yang luas tersebut, Anda akan memiliki rentang yang luar biasa pada proyeksi suku bunga."

(bbn)