Jason Scott - Bloomberg News

Bloomberg, Saham-saham Asia bersiap untuk dibuka lebih rendah pada Selasa, menyusul penurunan di Wall Street di tengah kekhawatiran bahwa taruhan agresif terhadap pembatalan pengetatan moneter Federal Reserve mungkin terlalu optimistis.

Kontrak berjangka di Jepang, Hong Kong, dan Australia berada dalam tren turun setelah S&P 500 turun dari level tertingginya sejak Maret 2022. Nasdaq 100 turun 1% di tengah penurunan megacaps. Imbal hasil obligasi dua tahun AS naik sembilan basis poin menjadi 4,63%. Dolar menguat. Bitcoin melayang mendekati US$42,000 karena hiruk pikuk spekulasi dalam mata uang kripto makin meningkat.

Para pedagang akan mencermati data lapangan kerja utama di AS selama beberapa hari ke depan untuk mendapatkan petunjuk apakah ekonomi terbesar di dunia ini akan mengalami soft landing, atau apakah kampanye kenaikan suku bunga The Fed akan memicu perlambatan yang melemahkan kekayaan pada 2024.

Namun, kedua skenario menunjukkan tingkat suku bunga yang lebih rendah akan terjadi. Hampir 125 basis poin pelonggaran sudah diperkirakan pada pertemuan Fed pada Desember tahun depan – setara dengan sekitar lima pemotongan seperempat poin.

“Pasar mendekati batas perkiraan yang masuk akal tanpa memberikan peluang terjadinya resesi dalam waktu dekat,” tulis ahli strategi Goldman Sachs Group Inc, termasuk Praveen Korapaty.

Saham-saham AS sedang menuju akhir tahun yang sulit, menurut Michael Wilson dari Morgan Stanley. Ahli strategi tersebut mengatakan bahwa Desember dapat membawa “volatilitas jangka pendek baik pada suku bunga maupun ekuitas” sebelum tren musiman yang lebih konstruktif serta “efek Januari” mendukung ekuitas bulan depan.

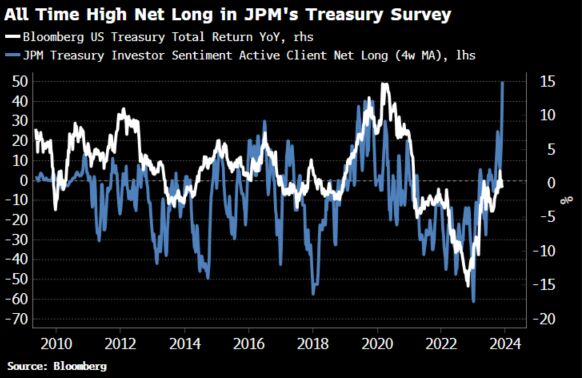

Mislav Matejka dari JPMorgan Chase & Co. mengatakan pasar mengharapkan soft landing tidak memberikan ruang untuk kesalahan. “Mungkin seseorang harus menjadi pelawan lagi,” kata Matejka.

Di Asia, China telah menegaskan kembali fokusnya pada peningkatan kualitas kredit, dengan gubernur bank sentral berjanji untuk menjaga pertumbuhan jumlah uang beredar dan menawarkan dukungan yang lebih baik kepada sektor-sektor utama termasuk teknologi dan manufaktur maju.

Sementara itu, pengembang properti China Evergrande Group yang berutang secara mengejutkan mendapat ruang untuk mencapai perjanjian restrukturisasi dengan kreditor.

Kembali ke Wall Street, langkah The Fed selanjutnya dapat membantu menyalakan kembali volatilitas yang baru-baru ini menunjukkan tanda-tanda anemia. Secara teknis kondisi “overbought” dan posisi bullish telah membuat pasar rentan terhadap koreksi setelah reli bersejarah pada ekuitas dan Treasury bulan lalu.

“Risiko jangka pendek terbesar bagi pasar adalah setelah reli satu bulan yang fenomenal, periode konsolidasi mungkin merupakan jeda yang diperlukan,” kata Jason Draho dari UBS Global Wealth Management. “Banyak kabar baik yang sudah diperkirakan, dan investor melihat sedikit risiko penurunan yang akan terjadi membuat pasar rentan terhadap kekecewaan kecil sekalipun.”

Bagi Paul Nolte di Murphy & Sylvest Wealth Management, pertanyaannya sekarang adalah: Akankah The Fed menindaklanjuti ekspektasi pasar?

“Kami mengalami kenaikan suku bunga secara besar-besaran, tetapi belum sepenuhnya berdampak pada perekonomian,” kata Dana D’Auria dari Envestnet Inc.

“Pasar memiliki peluang besar untuk melambat tahun depan. Apakah ini berarti kehancuran besar-besaran? Tidak, belum tentu. Namun, saya tidak menganjurkan mengejar saham dan tidak menyeimbangkan cara Anda memasuki pasar.”

Kepada Chris Larkin di E*Trade dari Morgan Stanley, para pedagang mungkin bertanya-tanya apakah pasar sudah terlalu berpuas diri.

Persentase saham S&P 500 yang diperdagangkan di atas rata-rata pergerakan 50 hari telah melonjak menjadi 84% — menunjukkan partisipasi luas selama reli baru-baru ini, menurut data yang dikumpulkan oleh Bespoke Investment Group.

Sementara itu, selisih bull-bear yang diawasi ketat dari survei American Association of Individual Investors baru-baru ini menunjukkan sikap paling bullish bagi grup tersebut sejak Juli, mendekati level yang belum pernah terlihat sejak April 2021.

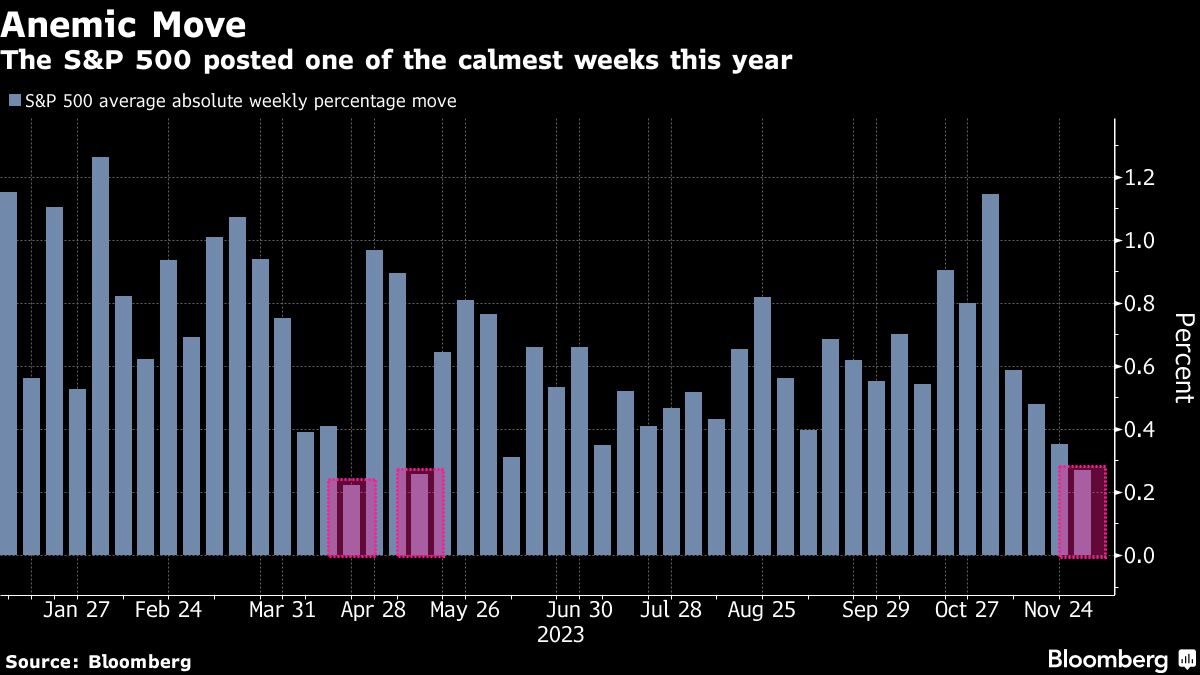

S&P 500 membukukan pergerakan harian rata-rata sebesar 0,3% ke arah mana pun pada pekan lalu, perubahan yang paling tidak berbahaya dalam setengah tahun, karena pasar kehilangan momentum menjelang akhir November terbaik kedua sejak tahun 1980.

Indeks Volatilitas Cboe, juga dikenal ketika VIX, mendekati level terendah tahun ini pada Jumat setelah Ketua Fed Jerome Powell memberikan sinyal paling jelas bahwa para pejabat telah selesai menaikkan suku bunga.

“Semua perhatian akan tertuju pada laporan pekerjaan bulanan pada Jumat untuk melihat apakah laporan tersebut mengkonfirmasi tren penurunan yang kita lihat bulan lalu,” kata Larkin. “Jika tidak, hal ini mungkin akan memperbaharui kekhawatiran bahwa fokus penurunan suku bunga The Fed pada 2024 akan tertunda.”

Meskipun peringatan bahwa pasar terlalu panas terus bermunculan, “jangan melawan tape recorder” tampaknya masih menjadi moto bagi banyak pedagang di akhir tahun ini.

“Jika S&P 500 mulai mengalami tren yang lebih rendah, para pembuat pasar harus secara mekanis membeli penurunan tersebut,” kata ahli strategi Tier1Alpha. “Sebaliknya, jika tren pasar lebih tinggi, dealer harus menjual kontrak berjangka untuk mempertahankan posisi delta-netral.”

Jika sejarah bisa menjadi panduan, Desember sepertinya tidak akan membawa penjualan besar-besaran. Sejak 1950, ini adalah bulan terbaik ketiga tahun ini untuk S&P 500, dengan rata-rata kenaikan sebesar 1,4%, menurut data yang dikumpulkan oleh Stock Trader's Almanac.

Setelah bangkit dari 23 koreksi sebelumnya sejak Perang Dunia II, S&P 500 naik rata-rata 9,8% selama periode 127 hari kalender sebelum mengalami penurunan lagi sebesar 5% atau lebih, menurut Sam Stovall dari CFRA. Dan ketika hal itu terjadi, penurunan selanjutnya mencapai rata-rata 11%.

“Seperti semua rata-rata, ini juga bisa sedikit menyesatkan, karena dua pengamatan menunjukkan pasar tergelincir ke dalam penurunan 5%+ segera setelah pulih dari koreksi sebelumnya,” katanya. “Namun, sementara beberapa pasar bearish mengikuti keberhasilan koreksi, sebagian besar merupakan kemunduran dan koreksi tambahan.”

Di tempat lain, minyak turun untuk sesi ketiga berturut-turut di tengah skeptisisme yang terus-menerus bahwa pengurangan pasokan OPEC+ terbaru akan memperketat pasar. Emas mundur dari rekor tertingginya. Tembaga, seng dan nikel juga turun.

(bbn)