Bloomberg Technoz, Jakarta – Pemerintah menargetkan 11 proyek minyak dan gas bumi (migas) bisa mulai beroperasi atau onstream pada 2023 dengan total nilai belanja modal atau capital expenditure (capex) sebanyak US$709,2 juta (sekitar Rp11 triliun asumsi kurs saat ini).

Menurut data Satuan Kerja Khusus Pelaksana Kegiatan Usaha Hulu Minyak dan Gas Bumi (SKK Migas), kesebelas proyek tersebut dapat menambah cadangan minyak Indonesia sebanyak 19.077 barel per hari (bph) dan gas sejumlah 454 juta standar kaki kubik per hari (MMSCFD).

“Per 31 Oktober 2023, sebanyak 6 proyek telah onstream,” kata Kepala SKK Migas Dwi Sutjipto di Komisi VII DPR RI, Kamis (30/11/2023).

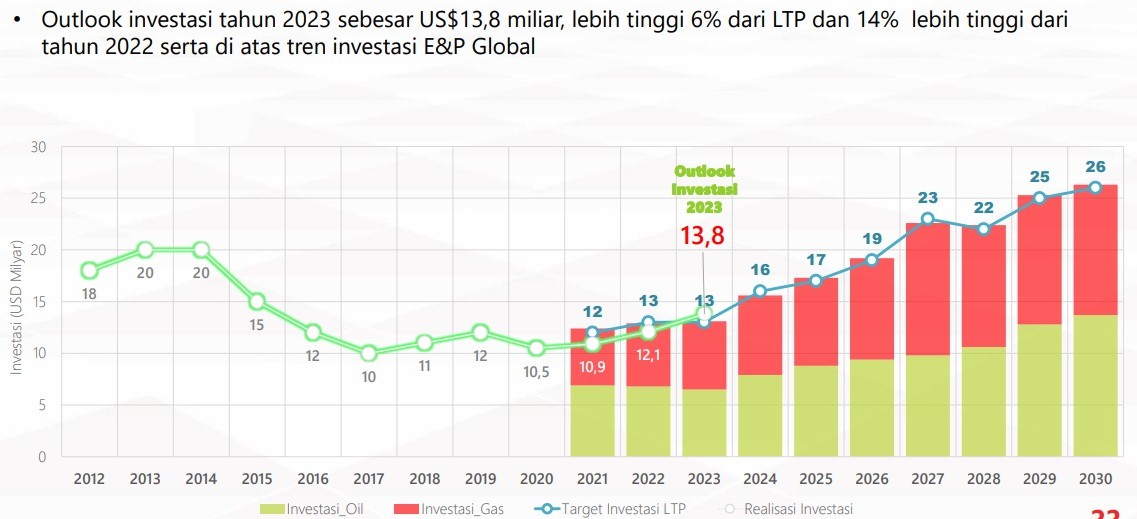

Tahun ini, investasi hulu migas diperkirakan mencapai US$13,8 miliar (sekitar Rp214,25 trililun), naik 6% dari long term plan (LTP) dan 14% lebih tinggi dari 2022, serta di atas tren investasi eksplorasi dan produksi global.

“Secara global, menurut IHS Markit atau S&P Global per Oktober 2023, tahun ini diperkirakan rata-rata investasi global tumbuh sekitar 6,5%. Ini baru yang onshore. Ini sebagai pembanding saja untuk melihat investasi di Indonesia,” sebut Dwi.

Tantangan Daya Tarik Hulu Migas

Sampai dengan 2030, lanjutnya, pemerintah akan terus memacu investasi hulu migas untuk LTP. Adapun, distribusi investasi akan ditujukan untuk eksplorasi, pengembangan, produksi, dan administrasi.

Namun, Dwi tidak menampik salah satu hal yang menjadi sorotan SKK Migas belakangan ini adalah isu rendahnya investasi eksplorasi yang hanya mencapai US$0,5 miliar—US$0,6 miliar dalam beberapa tahun terakhir.

“Namun, pada 2022 sudah ada kenaikan, meski kecil, menjadi US$0,7 miliar, dan pada 2023 diharapkan naik menjadi US$0,9 miliar. Jadi kalau dibandingkan dengan 2018 atau 2020, ini kenaikan yang cukup besar, mencapai 50%. Kami harap menghasilkan dampak yang signifikan.”

Dia pun menyebut daya tarik investasi hulu migas juga sudah mulai mengalami perbaikan. Saat ini peringkat daya tarik investasi hulu migas RI menurut S&P Global berada di posisi 5,3.

Secara terperinci, faktor-faktor yang memengaruhi daya tarik investasi tersebut antara lain legal dan kontrak 5,34; sistem fiskal 5,11; risiko migas 5,4; serta aktivitas dan kesuksesan 5,25.

“Mengenai activity and success, kita peringkat ke-4 dari 14 negara yang disurvei. Di sini yang jadi pertanyaan dalam analisis S&P adalah RI membutuhkan penemuan besar. Insyaallah dengan [temuan] Geng North yang terjadi tahun depan akan menjadi pendorong pertumbuhan [daya tarik investasi hulu migas] di fator activity and success,” papar Dwi.

Dalam hal sistem fiskal, dia juga mengeklaim Indonesia sudah mengalami perbaikan lantaran pemerintah makin terbuka untuk berdiskusi dengan kontraktor kontrak kerja sama (KKKS) untuk memberikan insentif-insentif yang dibutuhkan investor.

“Faktor oil and gas risk juga membaik, ada perbaikan enabler investasi oleh pemerintah dan sudah menunjukkan peningkatan. Namun, legal and contractual di hulu migas masih di posisi rendah karena variabelnya ini adalah masalah RUU Migas,” kata Dwi.

Untuk diketahui, pemerintah tengah merancang RUU Migas yang memungkinkan beberapa skema baru dalam kontrak hulu migas, termasuk pembebasan biaya pemanfaatan barang milik negara.

Berikut proyek-proyek migas yang ditargetkan onstream pada 2023:

Proyek Minyak:

MEDCO Natuna

- Proyek: Forel Bronang

- Potensi minyak: 10.000 bopd

- Potensi gas: 43 MMscfd 2024

- Capex: US$265,74 juta

Pertamina EP

(1)

- Proyek: Production Facility Upgrading Area Sangasanga

- Potensi minyak: 2.177 bopd

- Potensi gas: 0,44 MMscfd

- Target onstream: Desember 2023

- Capex: US$ 5,97 juta

(2)

- Proyek: Production Facility Upgrading Area Anggana

- Potensi minyak: 2.000 bopd

- Target onstream: Desember 2023

- Capex: US$6,23 juta

SP Jatiasri

- Proyek: Pertamina EP

- Potensi minyak: 2.900 bopd

- Potensi gas: 16 MMscfd

- Onstream: 13 September 2023

- Capex: US$10,22 juta

YY (Lanjutan)

- Proyek: PHE ONWJ

- Potensi minyak: 2000 bopd

- Potensi gas: 1 MMscfd

- Onstream: 9 Agustus 2023

- Capex: US$56,34 juta

Proyek Gas:

MEDCO Natuna

- Proyek: OPL Bronang Gas

- Potensi gas: 65 MMscfd

- Onstream: 13 September 2023

- Capex: US$80,03 juta

GBFCP

- Proyek: Premier Oil

- Potensi gas: 117 MMscfd

- Onstream: 6 Juli 2023

- Capex: US$17,80 juta

EMP Bentu

(1)

- Proyek: Seng Compressor

- Potensi gas: 45 MMscfd

- Target onstream: Desember 2023

- Capex: US$43,05 juta

(2)

- Proyek: Segat Compressor

- Potensi gas: 60 MMscfd

- Target onstream: Desember 2023

- Capex: US$48,47 juta

LTRO 1B

- Proyek: Medco Grissik

- Potensi gas: 52 MMscfd

- Onstream: 28 Juli 2023

- Capex: USS$11,35 juta

MAC

- Proyek: HCML

- Potensi gas: 55 MMscfd

- Onstream: 5 September 2023

- Capex: US$163,94 juta

(wdh)