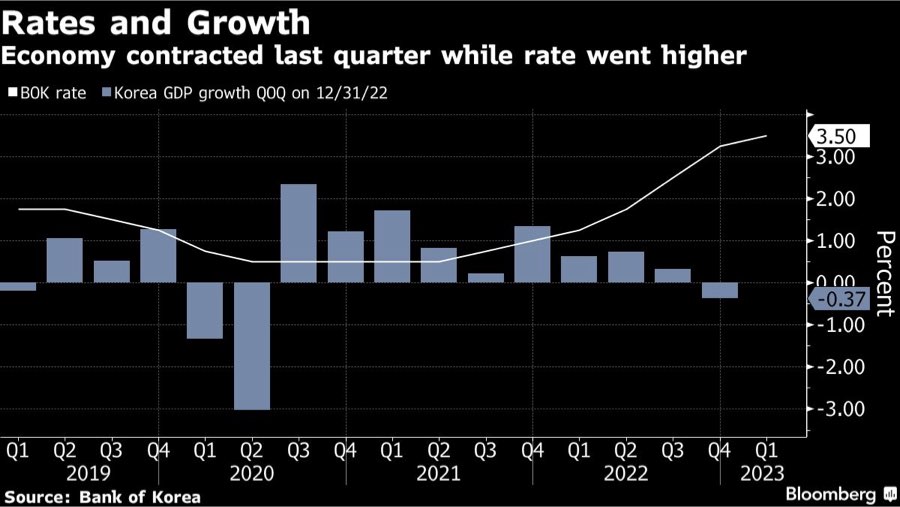

Kebijakan pengetatan moneter di Korea Selatan sudah dijalankan sejak Agustus 2021, ketika rezim bunga beringsut dari 0,5% menjadi 0,75% dan selanjutnya terus merangkak naik hingga terhenti di level 3,5%, Februari ini.

Pengetatan moneter Korsel ditempuh seiring tekanan inflasi yang menguat di negeri K-Pop tersebut yang dialami juga oleh hampir semua negara di dunia imbas dari pandemi dan krisis geopolitik Ukraina. Inflasi Korsel melesat ke level 5,2% pada Januari lalu, naik dari Desember yang di level 5%. Persoalannya, pengetatan moneter di negeri itu mulai mencederai perekonomian.

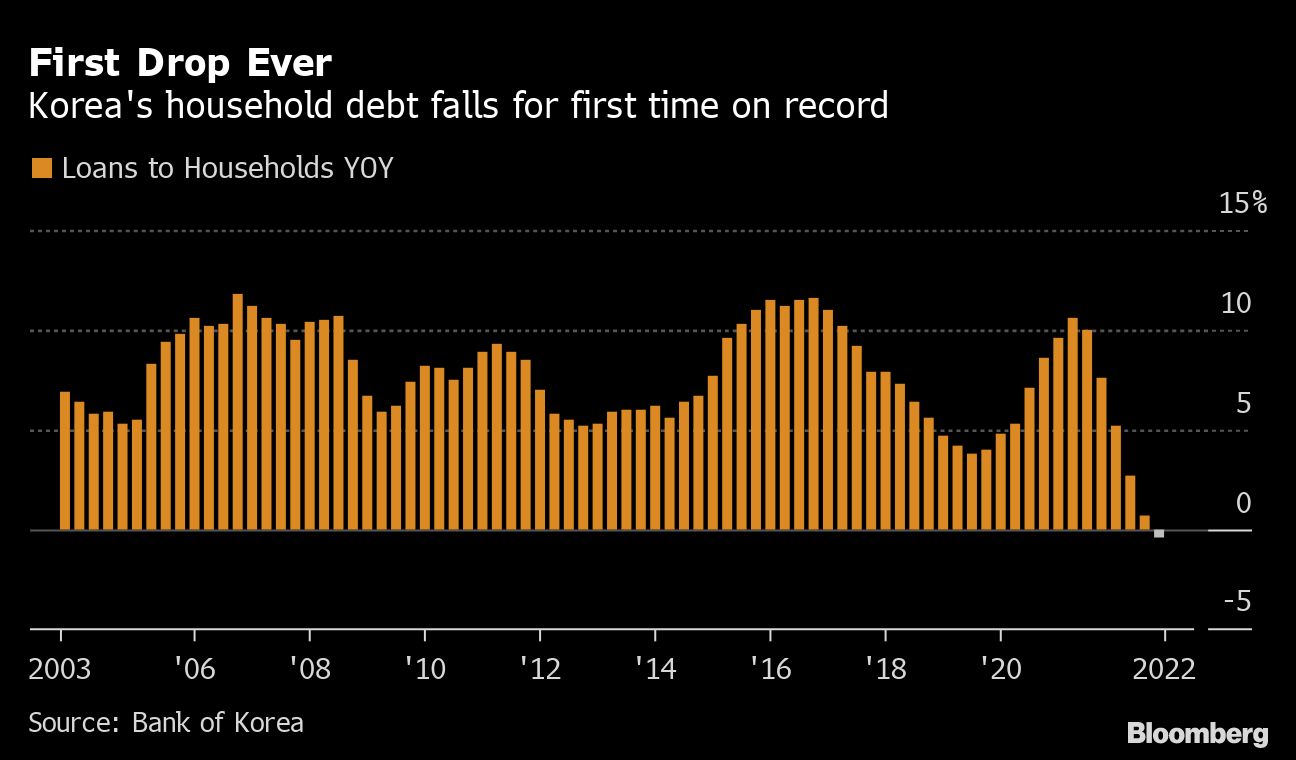

Pertumbuhan ekonomi Korsel terkontraksi selama tiga bulan terakhir 2022 disusul penurunan harga rumah. Kredit perumahan juga turun 0,4% pada kuartal IV-2022. Kredit rumah tangga termasuk untuk pembelian barang pada periode yang sama bahkan hanya naik 0,2%, kenaikan terkecil sepanjang sejarah Korsel.

Tidak cukup sampai di situ. Kinerja ekspor Korsel juga anjlok 14,9% pada 20 hari pertama Februari, padahal bulan sebelumnya sudah terpuruk turun 16,6%, mengutip Bloomberg News. Ekspor ke China jatuh 22,7% dan penjualan semikonduktor ambrol sampai 43,9%. Korsel tidak bisa menghindari dampak perlambatan ekonomi global dan pada akhirnya turut melukai perekonomian domestik mereka.

Ini yang kemudian mendorong bank sentral negeri itu berani mengambil keputusan menahan bunga kendati laju inflasi masih akan berjalan di atas target BoK meski diproyeksikan akan perlahan turun sepanjang 2023 ke level 3,5% . Selain itu, pertumbuhan ekonomi tahun ini juga diperkirakan di level 1,6%, menurun dari prediksi sebelumnya sebesar 1,7%.

Rhee Chang Yong, Gubernur Bank of Korea menggarisbawahi, keputusan menahan bunga kali ini bukan berarti bank sentral mengakhiri kebijakan pengetatan moneter. “Saya tidak ingin keputusan hari ini dilihat sebagai akhir dari kenaikan bunga,” ujar Rhee. Pernyataan yang menenangkan pasar menilik tekanan inflasi di negeri itu yang masih tinggi.

Kasus Indonesia

Langkah Korsel menahan bunga acuan berbeda cerita dengan langkah BI yang juga menjeda kenaikan bunga pekan lalu.

Pertumbuhan ekonomi Indonesia melampaui ekspektasi dengan tumbuh 5,3% pada 2022. Kinerja ekspor pada Januari lalu juga masih naik 16,37% secara tahunan mengantarkan neraca perdagangan kembali surplus untuk 33 bulan berturut-turut. Di sisi lain, inflasi juga beringsut melandai ke kisaran 5,28% pada bulan pertama 2023.

Langkah BI menahan bunga acuan sedikit bisa dipahami bila menilik berbagai indikator domestik, mulai dari inflasi yang semakin melandai hingga kinerja transaksi berjalan yang masih aman.

Optimisme terhadap pemulihan ekonomi pada 2023 menguat dengan pertumbuhan ekonomi diperkirakan tumbuh di kisaran 4,5%-5,3% didorong konsumsi rumah tangga dan peningkatan investasi.

Namun, langkah BI bisa dinilai masih terlalu percaya diri bila melihat faktor eksternal. Keseriusan The Federal Reserves melanjutkan langkah kenaikan ke level yang lebih tinggi daripada prediksi sebelumnya, sudah membuat pasar nervous.

Bunga The Fed sangat krusial mempengaruhi pergerakan modal terutama di pasar finansial. Bunga tinggi The Fed akan menarik modal asing kembali ke pasar negara maju ketimbang bertahan di pasar emerging market yang dinilai lebih berisiko seperti Indonesia. Ketika selisih antara FFR dan BI7DRR terlalu lebar, imbasnya adalah pada kekuatan nilai tukar rupiah.

Sebagai gambaran, pasca BI menahan bunga acuan, nilai tukar rupiah menghadapi dolar AS terus melemah. Volatilitas nilai tukar rupiah terhadap dolar AS menajam. Kemarin (22/2/2023), kurs penutupan JISDOR BI melemah ke level Rp 15.218 per dolar AS. Adapun pada Kamis siang pukul 12.42, USD-IDR di pasar spot diperdagangkan di kisaran Rp 15.187 per dolar AS.

Aksi jual investor melanda pasar obligasi maupun pasar saham domestik. Tercatat, investor asing mencatat nett sell sebesar US$ 38 miliar pada Kamis. Sedangkan di pasar obligasi, kepemilikan asing di SBN terus menurun dalam tiga hari terakhir. Pada 17 Februari lalu, kepemilikan asing di SUN masih sebesar Rp 806,11 triliun. Namun, pada Kamis, posisinya turun menjadi Rp 804,82 triliun.

Yield Surat Utang Negara (SUN) bertenor 10 tahun yang sudah di level 6,792%, hari ini pukul 12.45 WIB. Padahal posisi yield SUN baru di level 6,732%, sehari setelah BI memutuskan menahan BI7DRR. Kenaikan yield SUN adalah indikasi terjadinya penurunan harga obligasi di pasar akibat tekanan aksi jual investor.

Ketidakpastian masih tinggi

Pasar finansial global masih berada di tengah ketidakpastian yang tinggi, terutama menyoal keberlanjutan kebijakan The Fed. Dalam rilis risalah FOMC Januari yang dirilis kemarin, The Fed menyiratkan arah kebijakan yang tidak terlampau hawkish, terutama bila dibandingkan dengan berbagai pernyataan-pernyataan langsung pejabat The Fed beberapa waktu belakangan.

Hampir semua pemegang hak suara dalam FOMC setuju mengurangi kenaikan FFR sebesar 25 bps, akan tetapi persoalan inflasi yang masih melejit terutama di pasar tenaga kerja tetap menjadi penentu utama arah bunga. Ini yang kemudian masih memicu ketidakpastian karena pasar masih bertanya-tanya di level berapa terminal rate The Fed akan terhenti.

Pasar merespon risalah itu dengan tetap mempertahankan ekspektasi bahwa The Fed akan menaikkan bunga hingga ke level 5,5% pertengahan tahun ini. Yield US Treasury 10 tahun terindikasi masih stabil di level 3,92%.

"Saat ini pelaku pasar masih berekspektasi kenaikan suku bunga acuan sebesar 25 bps pada bulan Maret menjadi 5% dengan perkiraan puncak kenaikan suku bunga acuan di 5.5% pada bulan Juni," tulis Samuel Sekuritas dalam rilis harian Economic and Fixed Income Report seperti diterima Bloomberg Technoz.

(rui/aji)