Di pasar swap, persepsi itu pun beredar. Suku bunga untuk tenor semalam (overnight) naik sampai 5,33%, sekitar 75 basis poin (bps) di atas suku bunga acuan saat ini.

Pada rapat Maret, Mei, dan Juni, ada kemungkinan The Fed menaikkan suku bunga acuan masing-masing 25 bps. Pelaku pasar juga memperhitungkan puncak suku bunga acuan kini lebih tinggi dari perkiraan sebelumnya, yaitu bisa mencapai 5,4% pada Juni.

Setelah perdagangan yang volatil, S&P akhirnya finis di zona merah selama empat hari beruntun. Ini adalah rantai koreksi terpanjang sejak Desember. Penguatan sejak awal tahun ini sudah berkurang lebih dari separuhnya.

Sedangkan imbal hasil (yield) obligasi pemerintah AS tenor 2 tahun, yang lebih sensitf terhadap pergerakan suku bunga, menipiskan penurunannya setelah rilis notula rapat (minutes of meeting) The Fed. Kemudian dolar AS melanjutkan penguatannya, di mana Dollar Index (yang menggambarkan posisi greenback di hadapan enam mata uang utama dunia) menguat 0,3%.

Garis Bawah

Dalam notula The Fed, sejumlah pejabat menyebut bahwa “pengetatan yang belum cukup” akan menghambat upaya meredam tekanan inflasi, menandakan mereka siap untuk mengangkat suku bunga lebih tinggi dari proyeksi Desember 2022 yang sebesar 5,1%. Notula itu juga menuliskan “hampir semua” pejabat sepakat bahwa menaikkan suku bunga sebesar 25 bps pada rapat Januari 2023 sudah layak (appropriate). Bahkan “sejumlah kecil” pejabat mendukung kenaikan 50 bps.

“Garis bawahnya adalah, tantangan di pasar belum akan pergi dan investor harus siap dengan volatilitas akibat dampak suku bunga tinggi dalam waktu lama,” tegas Mike Loewengart dari Morgan Tanley Global Investment Office.

Investor memang melihat peningkatan volatilitas di pasar. Indeks VIX memang mereda setelah 2 hari naik, tetapi tetap nyaris menyentuh titik tertinggi selama 2023.

“Trader kini bearish terhadap kekuatan pasar saham,” ujar Gurmit Kapoor dari Aurel.

Aksi Jual

Situasi di pasar sangat kontras dengan apa yang terjadi akhir bulan lalu, di mana sedikit yang berani melawan reli. Saham yang dipinjamkan (yang mengindikasikan minat aksi jual/short selling) hanya 1% di bawah saham beredar di S&P 500, menurut catatan S&P Global Market Intelligence.

Kini investor berharap musim laporan keuangan (earnings season) bisa mendorong S&P 500. Dari mulai awal musim laporan keuangan yang dimulai dengan JPMorgan Chase & Co hingga Walmart Inc yang dirilis Selasa lalu, S&P 500 hanya bertambah 0,4%. Ini adalah tambahan terendah sejak 2018, menurut data Bloomberg.

“Setelah mengawali 2023 dengan kuat, keraguan akan keberlanjutan reli masih tinggi. Koreksi kini mulai dominan terhadap penguatan. investor institusi masih konservatif dan cepat dalam menjual, sementara investor ritel masih agresif dalam membeli. Tren ini mirip dengan semester II-2022,” papar Mark Hackett, Chief Investment Research di Nationwide.

Saat The Fed masih menerapkan pengetatan, perusahaan di AS kini mengandalkan pembelian saham kembali (buyback) untuk menaikkan valuasi. Emiten S&P 500 setidaknya melakukan buyback senilai US$ 936 miliar (Rp 14.159,81 triliun) pada 2022, berbanding dengan pembayaran dividen US$ 565 miliar (Rp 8.598,17 triliun), menurut data Howard Silverblatt. Ini adalah buyback tertinggi sejak awal milenium baru.

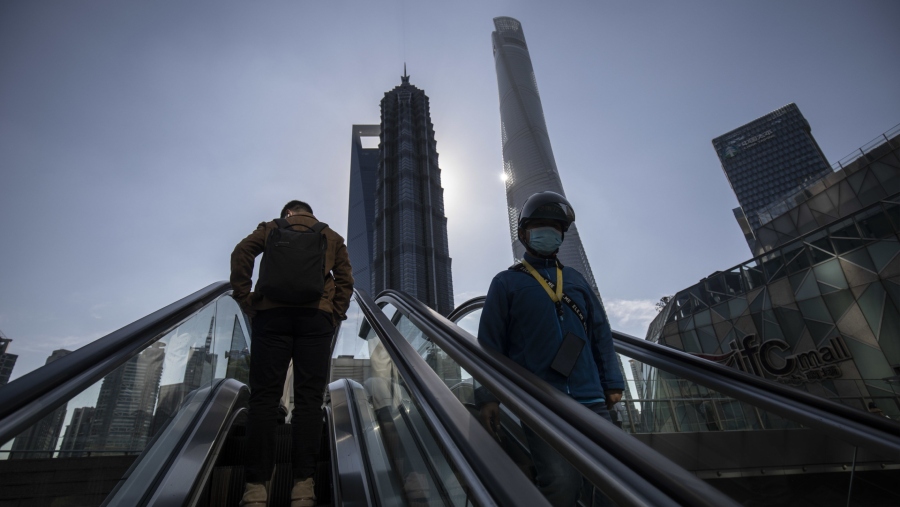

Kondisi geopolitik juga memberi kesan suram. Presiden AS Joe Biden menyebut Presiden Rusia Vladimir Putin membuat “kesalahan besar” dengan menunda keikutsertaan di perjanjian nuklir New START. Sementara Putin menantikan kedatangan Presiden China Xi Jinping di Rusia.

AS sudah memperingatkan China soal pasokan senjata dan bantuan lain untuk mendukung serangan ke Ukraina. Negeri Adidaya juga ingin memastikan misi diplomatik dan ekonomi Beijing tidak bisa membantu Moskow lebih jauh, kata Juru Bicara Kementerian Luar Negeri AS Ned Price.

(bbn)