Bloomberg Technoz, Jakarta – Volatilitas harga masih akan menghantui pengusaha batu bara Indonesia hingga akhir tahun ini. Kondisi tersebut diperparah dengan proyeksi kenaikan permintaan yang tidak seberapa dari China saat musim dingin, serta bengkaknya ongkos operasional di tingkat hulu atau pertambangan.

Direktur Eksekutif Asosiasi Pertambangan Batubara Indonesia/Indonesian Coal Mining Association (APBI/ICMA) Hendra Sinadia membenarkan harga batu bara saat ini sangat volatil, bahkan mencapai titik terendah sejak Mei 2021.

Walakin, jika dibandingkan dengan 2020, harga batu bara saat ini sebenarnya masih jauh lebih bagus.

Biasanya jelang akhir tahun permintaan menguat, jelang musim dingin. Namun, [tahun ini] kalaupun ada penguatan, tidak terlalu besar.

Direktur Eksekutif Asosiasi Pertambangan Batu Bara Indonesia (APBI) Hendra Sinadia

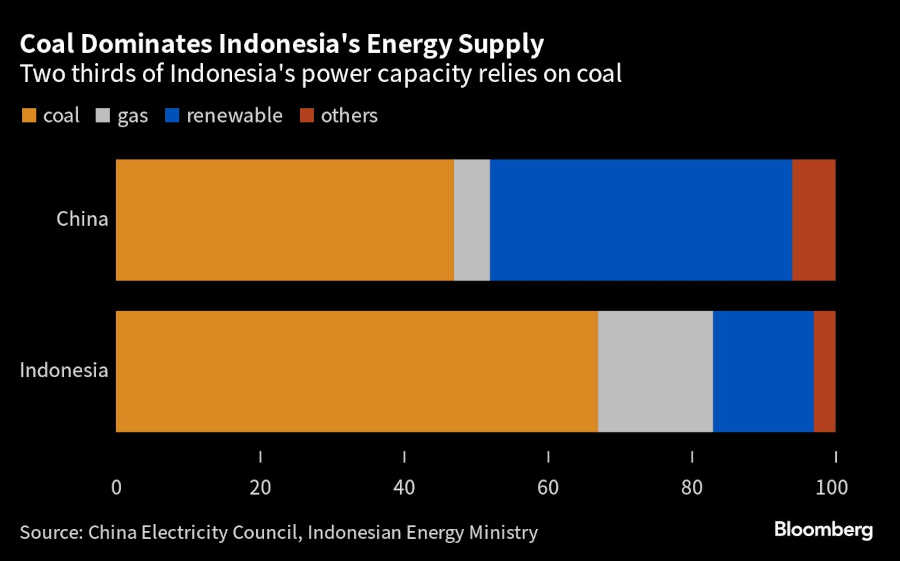

“Tren penurunan harga saat ini diakibatkan pasar yang oversuplai. Produksi meningkat, sementara demand – meski meningkat – tidak mengimbangi pasokan. Ekspor kita ke China masih cukup kuat, lebih dari 30%. Sementara itu, total impor China lebih separuhnya dari Indonesia,” ujarnya saat dihubungi, Senin (6/11/2023).

Hendra menilai kemungkinan harga batu bara mengalami penguatan signifikan sampai dengan akhir tahun ini sangat tipis. “Biasanya jelang akhir tahun permintaan menguat, jelang musim dingin. Namun, [tahun ini] kalaupun ada penguatan, tidak terlalu besar.”

Pekan lalu, harga batu bara di pasar ICE Newcastle membukukan pelemahan 9,39% secara point to point (ptp). Ini adalah koreksi terdalam sejak pekan pertama Oktober. Harga batu bara juga merah selama 3 pekan beruntun, dengan koreksi sebanyak 14,84%.

Tahun ini sepertinya bukan periode indah bagi batu bara. Sejak awal 2023, harga komoditas ini sudah rontok 69,69%.

Mengutip riset Bank Dunia, harga batu bara memang turun setelah tahun lalu naik tajam. Penyebabnya, terjadi peningkatan ekspor dari sejumlah negara seperti Afrika Selatan dan Kolombia.

“Sementara produksi di China naik 11% dan India tumbuh 16%,” lanjut riset Bank Dunia.

Kenaikan Ongkos

Tekanan dari sisi harga yang dirasakan oleh pengusaha batu bara Indonesia turut berbanding lurus dengan kenaikan biaya operasional akibat berbagai kebijakan fiskal yang diberlakukan pemerintah di dalam negeri.

“Kalau saat ini tren harga rendah, [isu] yang dikhawatirkan [pengusaha batu bara Indonesia] adalah beban biaya operasional yang terus meningkat. Biaya operasional itu termasuk ongkos bahan bakar yang terus naik,” ujar Hendra.

Selain bahan bakar, beban biaya yang dinilai memberatkan pengusaha batu bara saat ini adalah kewajiban perpajakan seperti kenaikan tarif royalti, sebagaimana tertuang dalam Peraturan Pemerintah (PP) No. 26/2022 tentang Jenis dan Tarif atas Jenis Penerimaan Negara Bukan Pajak (PNBP) yang Berlaku pada Kementerian Energi dan Sumber Daya Mineral (ESDM).

Berlaku sejak September tahun lalu, royalti batu bara diterapkan maksimal sebesar 13,5% dari harga alias naik drastis dari sebelumnya hanya 7% dari harga. Royalti berlaku untuk harga batu bara acuan (HBA) sama dengan atau lebih besar dari US$90/ton.

Tidak hanya itu, kewajiban menempatkan 30% dari devisa hasil ekspor (DHE) di bank nasional selama 3 bulan – bagi eksportir sumber daya alam (SDA) dengan nilai minimal US$250.000 – juga dinilai membebani.

Aturan 'parkir DHE' itu termaktub dalam PP No. 36/2023 tentang DHE dari Kegiatan Pengusahaan, Pengelolaan, dan/atau Pengolahan Sumber Daya Alam (SDA) sebagai pengganti PP No. 1/2019.

Strategi Pengusaha

Guna menghadapi problem tersebut, Hendra mengatakan pengusaha batu bara Indonesia tidak akan menempuh strategi mengurangi produksi untuk menjaga keseimbangan pasokan global.

Perusahaan-perusahaan batu bara, sambungnya, akan tetap memaksimalkan produksi sesuai dengan rencana kerja dan anggaran biaya (RKAB) serta memenuhi kewajiban pasok domestik sesuai target domestic market obligation (DMO).

“Sebab, kalau mencari market [ekspor] lain ya susah, tetapi pasar [ekspor] batu bara yang tradisional tidak berubah,” ujar Hendra.

Pemerintah sendiri menargetkan volume DMO batu bara pada 2024 sebanyak 187 juta ton, naik 100 juta ton dari target tahun ini. Sementara itu, produksi batu bara nasional tahun depan ditargetkan 628 juta ton, naik tipis 3 juta ton dari target tahun ini.

Sejauh ini, bagaimanapun, Hendra mengaku belum ada perusahaan batu bara nasional yang melaporkan kerugian. Kalaupun terjadi kerugian, dia menilai hal tersebut kemungkinan melanda perusahaan skala kecil yang menjual batu bara kalori rendah dengan harga mendekati biaya operasional mereka.

“[Hal] yang jelas, kenaikan biaya operasional plus pembayaran royalti yang naik tentu mengurangi atau menggerus margin usaha seluruh penambang batu bara,” terangnya.

Founder Traderindo sekaligus analis komoditas Wahyu Laksono mengatakan pelemahan harga batu bara sudah menjadi kenormalan baru saat ini, baik karena faktor siklus maupun musiman.

“Waktu batu bara anjlok sekitar 2008 atau 2014—2016, memang banyak perusahaan pertambangan batu bara yang tutup atau setidaknya krisis. Namun, saat ini dan dalam jangka panjang [permintaan] batu bara masih sangat potensial dan strategis sebagai komoditas energi,” jelasnya.

Batu bara, kata Wahyu, masih akan terus memiliki pangsa pasar yang pakem untuk sektor energi dalam 10—20 tahun ke depan, meski mayoritas negara di dunia makin fokus pada kebijakan transisi energi dan pengembangan energi baru terbarukan (EBT).

“Apalagi krisis geopolitik masih sangat rentan bagi sektor energi. Terbaru ada konflik Israel-Hamas. Negara Eropa pun menyerah dan menelan ludahnya sendiri karena krisis energi pascainvasi Rusia ke Ukraina,” lanjutnya.

Tekanan harga yang tidak akan membawa Indonesia ke fase krisis, jelas Wahyu, tecermin dari kinerja sejumlah perusahaan batu bara yang masih cukup bertaji. Bahkan, masih ada segelintir emiten sektor batu bara yang mencatatkan performa baik tahun berjalan.

“[Emiten] yang lumayan, misalnya, laba DOID [PT Delta Dunia Makmur Tbk] naik 5%, rekor pendapatan kuartalan US$506 juta [Rp8,05 triliun) selama kuartal III-2023, yang berkontribusi pada pertumbuhan pendapatan menjadi US$1,36 miliar [Rp21,64 triliun] atau naik 19% dalam 9 bulan secara year on year,” tuturnya.

Meski demikian, dia tidak menampik tidak sedikit pula perusahaan batu bara yang mencatatkan kinerja buruk. Mayoritas, kata Wahyu, merupakan korporasi yang tergabung dalam holding badan usaha milik negara (BUMN) PT Mining Industry Indonesia (MIND ID).

“Dari tiga emiten MIND ID, hanya satu yakni ANTM [PT Aneka Tambang Tbk] yang laba bersihnya masih bertumbuh, meskipun hanya single digit. Sementara itu, dua emiten lainnya yakti PTBA [PT Bukit Asam Tbk] dan TINS [PT Timah Tbk] harus rela kinerja keuangannya tergerus.”

(wdh)