Surat utang AS, Treasury, turun mengawali pekan ini menyusul mulai meredanya kekhawatiran bahwa perang Israel-Hamas akan meluas ke negara-negara lain di Timur Tengah.

Imbal hasil obligasi AS bertenor 10 tahun naik lima basis poin menjadi 4,66%. Posisi yield itu hampir 80 basis poin lebih tinggi dibandingkan awal 2023.

Kerugian besar yang terjadi tahun lalu lebih mudah dijelaskan kepada klien — semua orang tahu harga obligasi akan menderita ketika inflasi tinggi dan bank sentral menaikkan suku bunga.

Perkiraan pada tahun 2023 adalah perekonomian AS akan terpuruk karena kenaikan suku bunga paling tajam dalam beberapa dekade terakhir – dan itu akan membawa keuntungan bagi obligasi karena ekspektasi akan adanya pelonggaran kebijakan bunga acuan di masa depan.

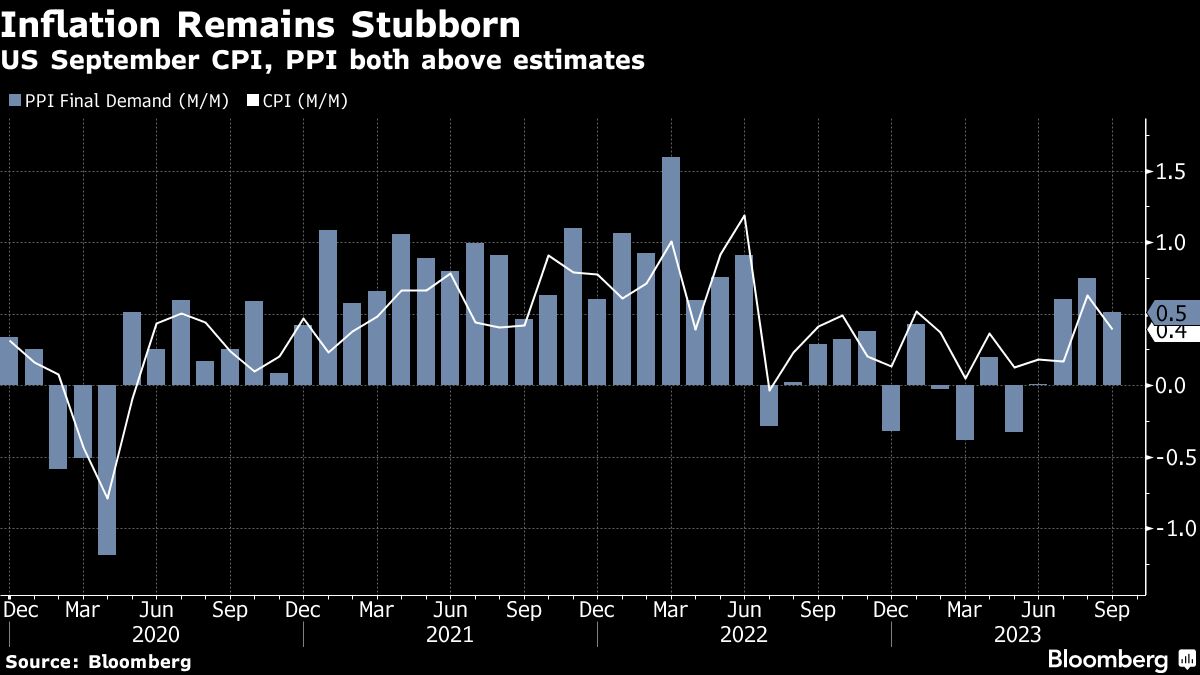

Akan tetapi, pada kenyataannya, bahkan ketika inflasi telah melambat, data ketenagakerjaan dan indikator-indikator penting lainnya mengenai kesehatan perekonomian terlihat tetap kuat, sehingga ancaman inflasi terakselerasi lagi masih ada.

Sebagai imbas, imbal hasil Treasury melonjak ke tingkat tertinggi yang belum pernah terjadi sejak tahun 2007, menempatkan pasar surat utang AS pada jalur kerugian tahunan ketiga yang belum pernah terjadi sebelumnya.

Dan tanpa adanya Federal Reserve di pasar yang membeli obligasi untuk menekan biaya pinjaman, defisit besar-besaran di AS – dan penerbitan obligasi yang membengkak diperlukan untuk menutupnya – kini menjadi masalah yang belum pernah terjadi sebelumnya.

Hunt dan rekan-rekannya terus-menerus mendiskusikan apakah akan melakukan perubahan besar-besaran terhadap pandangan baik mereka terhadap utang jangka panjang, karena asumsi mereka bahwa melambatnya inflasi akan menurunkan imbal hasil Treasury gagal terwujud. Mereka memang memangkas durasi pada awal tahun, namun itu tidak cukup.

“Kami mengira inflasi akan turun dan ternyata memang demikian,” kata Hunt. “Faktanya, tidak ada penurunan inflasi sebesar itu yang tidak terkait dengan resesi yang terjadi di masa lalu. Jadi fakta bahwa produk domestik bruto masih meningkat adalah hal yang belum pernah terjadi sebelumnya.”

Pada saat yang sama, ekspektasi bahwa kontraksi yang pada akhirnya bakal terjadilah yang membuat saham-saham Wall Street tidak mundur terlalu jauh, ketika mereka mencoba mengelola apa yang disebut sebagai dana terbatas yang hanya dapat diinvestasikan di pasar Treasury.

“Hard landing akan terjadi,” kata Hunt.

Tingkat Menarik

Bob Michele, Kepala Investasi Pendapatan Tetap di J.P. Morgan Asset Management, memangkas posisi overweight di Treasury ketika yield UST 10 tahun menembus 4,30%. Sejak saat itu, tingkat imbal hasil telah meningkat lebih dari 50 basis poin. Meskipun level saat ini terlihat menarik, investor veteran pasar obligasi selama 40 tahun ini masih menunggu keadaan mereda.

“Kita harus menghormati teknis pasar dan melihat bagaimana hal ini bisa terjadi,” kata Michele, yang pada awal tahun ini memperkirakan imbal hasil bisa turun hingga 3% di seluruh kurva pada bulan Agustus.

Jika imbal hasil obligasi tenor panjang akan menembus 5,25% dengan kondisi pasar tenaga kerja tetap kuat, maka inilah saatnya untuk benar-benar mundur, katanya.

Selama satu tahun yang disebut-sebut oleh perusahaan seperti Vanguard Group Inc. dan raksasa ekuitas swasta KKR & Co Inc sebagai titik di mana Treasury bangkit kembali – sebuah “jangkar di tengah badai,” kata Michele pada saat itu. Namun, kenyataan yang ada sangat menyedihkan. Sejak bulan April, imbal hasil Treasury 10-tahun telah membukukan kenaikan bulanan berturut-turut.

Meskipun pasar obligasi telah memulihkan sejumlah kerugian dalam sepekan terakhir, dipicu oleh pergerakan pedagang yang memburu aset-aset yang dinilai tidak terlalu berisiko ketika perang Israel dan Hamas memicu kekhawatiran akan eskalasi konflik.

Di balik kenaikan tersebut, ketidakpastian masih belum hilang, dengan adanya sinyal dari The Fed bahwa perubahan suku bunga selanjutnya bisa berupa kenaikan suku bunga.

Yang pasti, perubahan arah sekarang akan memakan biaya besar: banyak posisi buy dibuka ketika imbal hasil berada di 3,75%, menurut data yang dikumpulkan oleh Jefferies International.

Dan bahkan setelah obligasi merosot, masih ada metrik yang menunjukkan investor dapat menunggu lebih lama. Rasio imbal hasil terhadap tenor obligasi – yang merupakan ukuran seberapa besar imbal hasil obligasi perlu ditingkatkan untuk menghapus nilai pembayaran bunga di masa depan – berada pada kisaran 89 basis poin.

Meskipun jatuh temponya lebih pendek, Mike Riddell, manajer portofolio di Allianz Global Investors UK Ltd., mengatakan obligasinya masih sangat bullish.

Bagi Aliki Rouffiac yang mengelola portofolio multi-aset untuk Robeco, imbal hasil yang lebih tinggi meningkatkan risiko hard landing ekonomi, itulah sebabnya dia menggunakan obligasi untuk melakukan lindung nilai terhadap kemungkinan kemunduran saham yang berkepanjangan.

“Ini merupakan tiga tahun yang sulit,” kata Chris Iggo, kepala investasi investasi inti di AXA Investment Managers. “Pasar telah memberikan lebih banyak alasan bagi mereka yang ragu untuk mempertanyakan nilai pendapatan tetap. Biarkan aku berani. Tahun depan akan menjadi tahun obligasi.”

(bbn)