Imbal hasil Treasury AS dengan tenor 30 tahun memperpanjang lonjakan kuartalan terbesarnya dalam lebih dari satu dekade. Obligasi Jerman bertenor 10 tahun naik menjadi 3% — level yang belum pernah terlihat sejak tahun 2011. Di Jepang, swap yang digunakan untuk bertaruh pada perubahan imbal hasil obligasi bertenor 10 tahun menyentuh 1% untuk pertama kalinya sejak Januari.

"Satu hal yang membuat saya khawatir adalah kecepatan aksi jual yang dapat mempengaruhi sentimen pasar," kata Alexandra Ivanova, seorang pengelola dana di Invesco.

Lonjakan imbal hasil AS, yang sekarang jauh lebih tinggi dibandingkan negara-negara lain, membuat dolar menguat dalam beberapa hari terakhir. Mata uang euro pun mencapai level terlemah dalam hampir satu tahun dan mendorong yen ke level 150 per dolar pada hari Selasa.

Volatilitas ini juga berdampak pada saham dan obligasi korporat. Indeks S&P 500 turun ke level terendah dalam empat bulan pada hari Selasa, sementara pengukur risiko kredit utama untuk perusahaan-perusahaan Eropa dengan peringkat sub-investment melonjak ke level tertinggi sejak Mei.

"Pergerakan ini mulai menimbulkan kekhawatiran di semua kelas aset," kata James Wilson, seorang pengelola dana di Jamieson Coote Bonds Pty di Melbourne. "Saat ini ada aksi mogok pembeli dan tidak ada yang ingin berhadapan dengan kenaikan imbal hasil, meskipun sudah mencapai level yang sangat oversold."

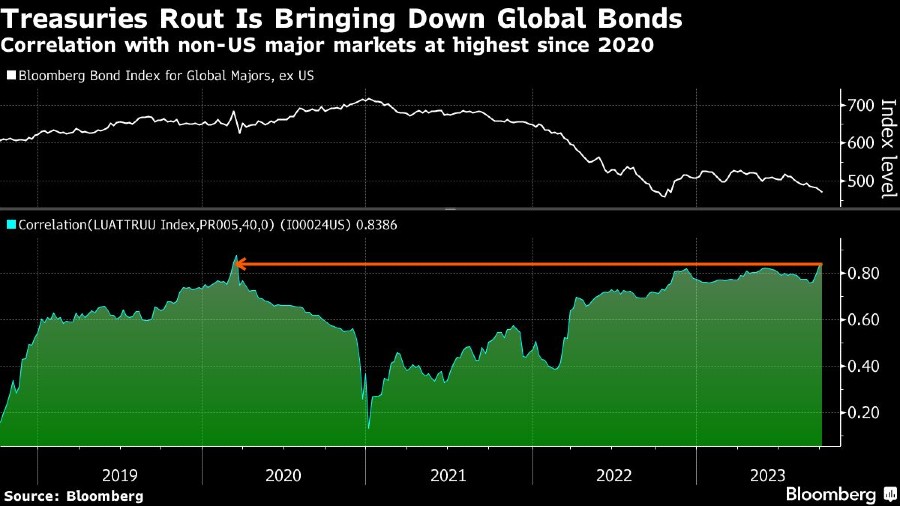

Obligasi global turun 3,5% pada tahun 2023 dan imbal hasil di seluruh dunia sekarang berada pada level yang hampir tidak terbayangkan pada awal tahun 2023. Aksi jual yang terjadi begitu eksterm, sehingga investor yang bullish pun terpaksa menyerah, dan memaksa bank-bank Wall Street untuk mengubah perkiraan mereka.

Pergerakan tajam ini mendorong ukuran volatilitas Treasury ke level tertinggi sejak Mei pada hari Selasa. Sementara korelasi antara ukuran sekuritas global Bloomberg dan indeks obligasi pemerintah AS melonjak ke level paling tinggi sejak Maret 2020.

Pasar-pasar negara berkembang juga merasakan dampaknya. Permintaan imbal hasil tambahan yang diminta oleh investor untuk memiliki obligasi dolar negara-negara berkembang dibandingkan Treasury melonjak ke level tertinggi dalam tiga bulan pada hari Selasa. Hal ini mendorong biaya pinjaman rata-rata hampir mencapai 9%.

"Durasi pasar-pasar negara berkembang yang panjang merupakan perdagangan yang menyakitkan bagi sebagian besar investor uang sungguhan," tulis analis Morgan Stanley, termasuk Min Dai, dalam catatan. Posisi semacam itu "meningkatkan kerentanan pasar, terutama jika tingkat suku bunga Treasury AS terus naik."

Namun, pasar Treasury jangka pendek masih terlihat menarik bagi sebagian orang. Penjualan surat utang 52 minggu yang diperbesar pada hari Selasa menarik rekor permintaan dari non-dealer, karena investor mengunci yield di atas 5% untuk tahun mendatang.

Tingkat imbal hasil saat ini akan "mengalihkan modal dari kelas aset yang lebih berisiko," kata Wilson dari Jamieson Coote. "Investor tidak perlu berpindah di spektrum risiko untuk menghasilkan return yang menarik."

Kekacauan ini juga telah mengirim imbal hasil riil, yang disebut sebagai real yield, ke level tertinggi dalam beberapa tahun. Dengan tingkat inflasi AS 10 tahun yang disesuaikan melampaui 2,4%, mencapai level-level yang tercapai pada tahun 2007.

"Berapa harga untuk imbal hasil 10 tahun AS jika ekonomi AS menunjukkan pertumbuhan normal? Jumlahnya jauh lebih tinggi dari 5% dan itulah yang akan terjadi," kata Peter Kinsella, kepala strategi FX global di Union Bancaire Privee Ubp SA.

(bbn)