Berikut adalah beberapa alasan mengapa kemungkinan AS jatuh ke dalam resesi tetap menjadi skenario dasar Bloomberg.

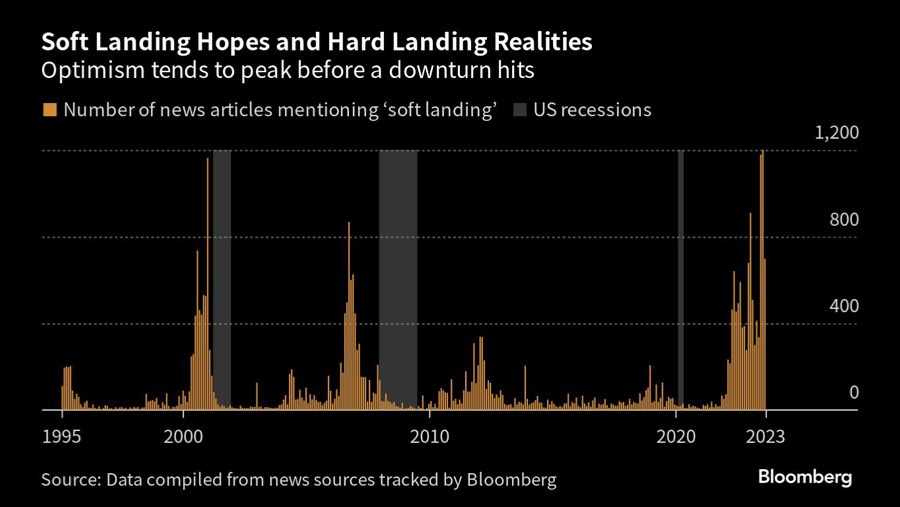

Harapan Soft Landing di balik Realitas Resesi

“Hasil yang paling mungkin terjadi adalah perekonomian akan bergerak menuju soft landing.” Demikian dikatakan Janet Yellen pada Oktober 2007 saat dirinya masih menjabat Gubernur Fed San Francisco. Pernyataan itu dibuat hanya dua bulan sebelum Great Recession terjadi. Saat itu Yellen tidak sendirian dalam optimismenya itu.

Mengapa para ekonom sulit mengantisipasi resesi? Salah satu alasannya adalah cara kerja perkiraan mereka. Biasanya asumsi bahwa apa yang terjadi selanjutnya dalam perekonomian adalah semacam perluasan dari apa yang telah terjadi. Namun, resesi sendiri merupakan peristiwa nonlinear. Pikiran manusia tidak pandai memikirkannya.

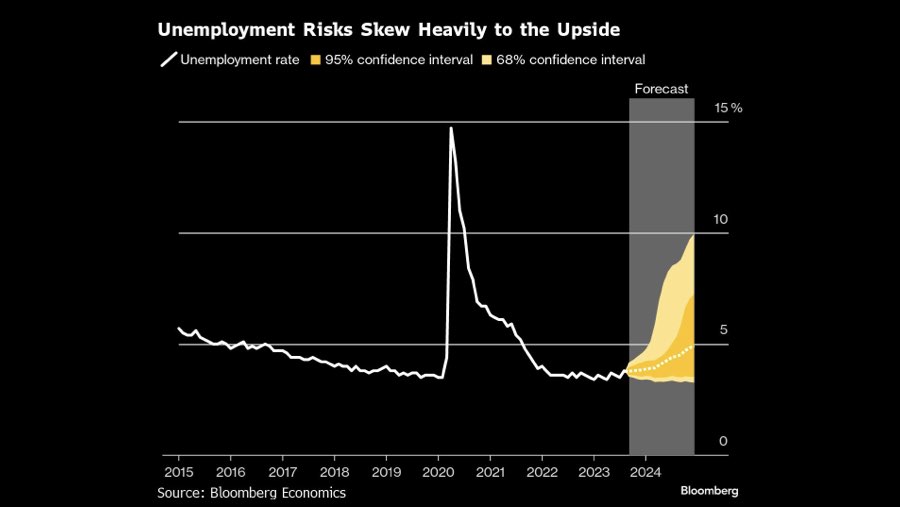

Contoh, perkiraan soal pengangguran, yang merupakan ukuran utama kesehatan perekonomian. Perkiraan terbaru The Fed adalah tingkat pengangguran akan meningkat dari 3,8% pada 2023 menjadi 4,1% pada 2024. Hal ini merupakan kelanjutan dari tren saat ini, dan hal ini akan membuat AS dapat melewati resesi.

Namun, bagaimana jika tren tersebut terhenti? Dengan menggunakan model yang dirancang untuk memperhitungkan ketidaklinieran ini, Bloomberg Economics memperkirakan ada distribusi risiko di sekitar jalur tersebut dan sangat condong ke arah pengangguran yang lebih tinggi.

Dampak Suku Bunga The Fed

Mereka yang opitimistis ekonomi AS mampu soft landing percaya bahwa pergerakan saham telah mencapai tahun yang baik, manufaktur mulai pulih, dan sektor perumahan terakselerasi kembali. Masalahnya, justru itulah sektor-sektor yang memiliki waktu jeda paling singkat dari dampak kenaikan suku bunga.

Itu berarti kekuatan penuh kenaikan suku bunga acuan The Fed — 525 basis poin sejak awal 2022 — tidak akan terasa sampai akhir tahun ini atau awal 2024. Ketika itu terjadi, itu akan memberikan dorongan baru bagi saham dan perumahan untuk berbalik arah. Masih terlalu dini untuk mengatakan bahwa ekonomi telah melewati badai itu.

Belum lagi, The Fed mungkin belum selesai menaikkan suku bunga. Dalam proyeksi terbaru mereka, bank sentral memperkirakan satu kenaikan suku bunga lagi.

Kemungkinan Resesi Sudah Ada di Prakiraan

Dengan latar belakang pengetatan moneter itu, tidak mengherankan bahwa beberapa indikator sudah menunjukkan tanda-tanda peringatan. Bloomberg Economics mengamati lebih dekat langkah-langkah yang sangat penting bagi para akademisi terkemuka yang akan secara resmi menyatakan apakah AS dalam resesi atau tidak.

Penentuan itu, oleh National Bureau of Economic Research (NBER), biasanya tidak dilakukan sampai beberapa bulan setelah resesi benar-benar dimulai. Namun, komite penanggalan kemerosotan NBER mengidentifikasi enam indikator yang sangat berpengaruh dalam keputusan tersebut, termasuk ukuran pendapatan, pekerjaan, pengeluaran konsumen, dan output manufaktur.

Dengan menggunakan konsensus perkiraan untuk angka-angka kunci tersebut, Bloomberg Economics membangun model untuk meniru proses pengambilan keputusan komite secara real time, dan hasilnya ada peluang bahwa di suatu saat tahun depan, NBER akan menyatakan bahwa resesi AS dimulai pada bulan-bulan penutupan tahun 2023.

Dan Perkiraan Itu Ada Sebelum Guncangan-Guncangan Baru Menghantam

Penilaian itu sebagian besar didasarkan pada proyeksi yang disampaikan dalam beberapa pekan terakhir - yang mungkin tidak menangkap beberapa ancaman baru yang dapat menggoyahkan ekonomi. Di antaranya:

1. Mogok Kerja di Sektor Otomotif:

Serikat Pekerja Otomotif AS telah mengumumkan mogok di tiga perusahaan otomotif besar. Pada Jumat (29/9/2023), mereka memperluas mogok ini untuk mencakup sekitar 25.000 pekerja. Rantai pasok panjang industri ini terganggu dan dapat berdampak besar. Pada 1998, mogok selama 54 hari oleh 9.200 pekerja di General Motors (GM) menyebabkan penurunan 150.000 lapangan kerja.

2. Tagihan Pinjaman Mahasiswa:

Jutaan warga AS akan mulai mendapatkan tagihan pinjaman pendidikan lagi bulan ini, setelah masa pembekuan selama 3,5 tahun akibat pandemi berakhir. Pengembalian pembayaran ini dapat mengurangi pertumbuhan tahunan sekitar 0,2%—0,3% pada kuartal IV-2023.

3. Kenaikan Harga Minyak:

Lonjakan harga minyak mentah - yang memengaruhi setiap rumah tangga - merupakan salah satu indikator yang cukup dapat diandalkan bahwa resesi akan datang. Harga minyak telah naik sekitar US$25 dari titik terendahnya musim panas, melampaui US$95 per barel.

4. Kurva Imbal Hasil Obligasi:

Penjualan besar-besaran pada September telah mendorong imbal hasil obligasi 10 tahun ke level tertinggi dalam 16 tahun, mencapai 4,6%. Biaya pinjaman yang lebih tinggi untuk jangka waktu yang lebih lama telah membuat pasar saham mengalami penurunan. Hal ini juga dapat mengancam pemulihan sektor perumahan dan menghambat investasi perusahaan.

5. Penurunan Ekonomi Global:

Negara lain dapat menyeret AS ke dalam krisis. Ekonomi terbesar kedua, China, tenggelam dalam krisis properti. Di Eropa, pemberian pinjaman berkurang lebih cepat daripada di masa terburuk krisis utang, yang merupakan pertanda bahwa pertumbuhan yang sudah stagnan akan turun lebih rendah.

6. Penutupan Pemerintah:

Kesepakatan sementara selama 45 hari untuk menjaga pemerintah tetap beroperasi telah menggeser risiko dari Oktober ke November - di mana hal ini bisa lebih merusak angka pertumbuhan GDP kuartal keempat.

Bloomberg Economics memperkirakan setiap minggu penutupan dapat mengurangi pertumbuhan PDB tahunan AS sekitar 0,2%, walaupun sebagian besar bisa dipulihkan setelah pemerintah kembali beroperasi.

-- Dengan asistensi Katia Dmitrieva, Stuart Paul, Andrej Sokol, Alexandre Tanzi, Rich Miller, dan Cedric Sam.

(bbn)