Perjuangan para bankir pada akhirnya berat lantaran biaya kredit mereka dinilai terlalu mahal bagi sebagian besar developer China, bahkan setelah pemerintah menggelontorkan sejumlah langkah intervensi.

Untuk itu, bank-bank investasi mendesak para developer menerbitkan obligasi sebanyak yang mereka bisa, kata seorang bankir pasar modal utang yang berbasis di Hong Kong dengan pialang utama China.

UBS dan HSBC menolak berkomentar terkait dengan kabar ini. Credit Suisse, Guotai Junan, JPMorgan, serta pengembang yang disebutkan di atas juga tidak menanggapi permintaan komentar.

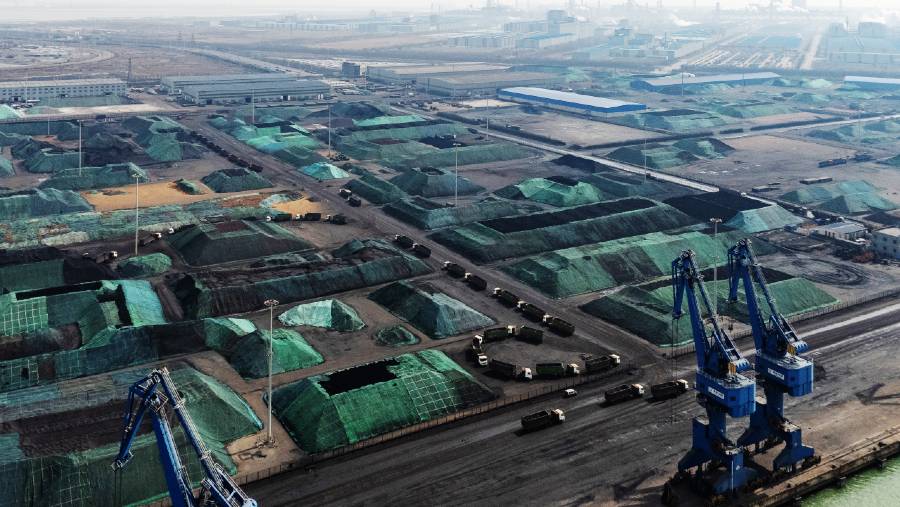

Obligasi dolar sampah (junk dollar notes) yang diterbitkan para pengembang China pernah menjadi salah satu perdagangan terpanas di dunia, sebelum akhirnya meledak dalam dua tahun terakhir.

Pemicunya adalah kebijakan tegas Pemerintah China dalam memerangi utang tinggi, kemerosotan pasar residensial yang menyebabkan imbal hasil (yield) melonjak, rekor gagal bayar, serta terhentinya aktivitas penggalangan dana.

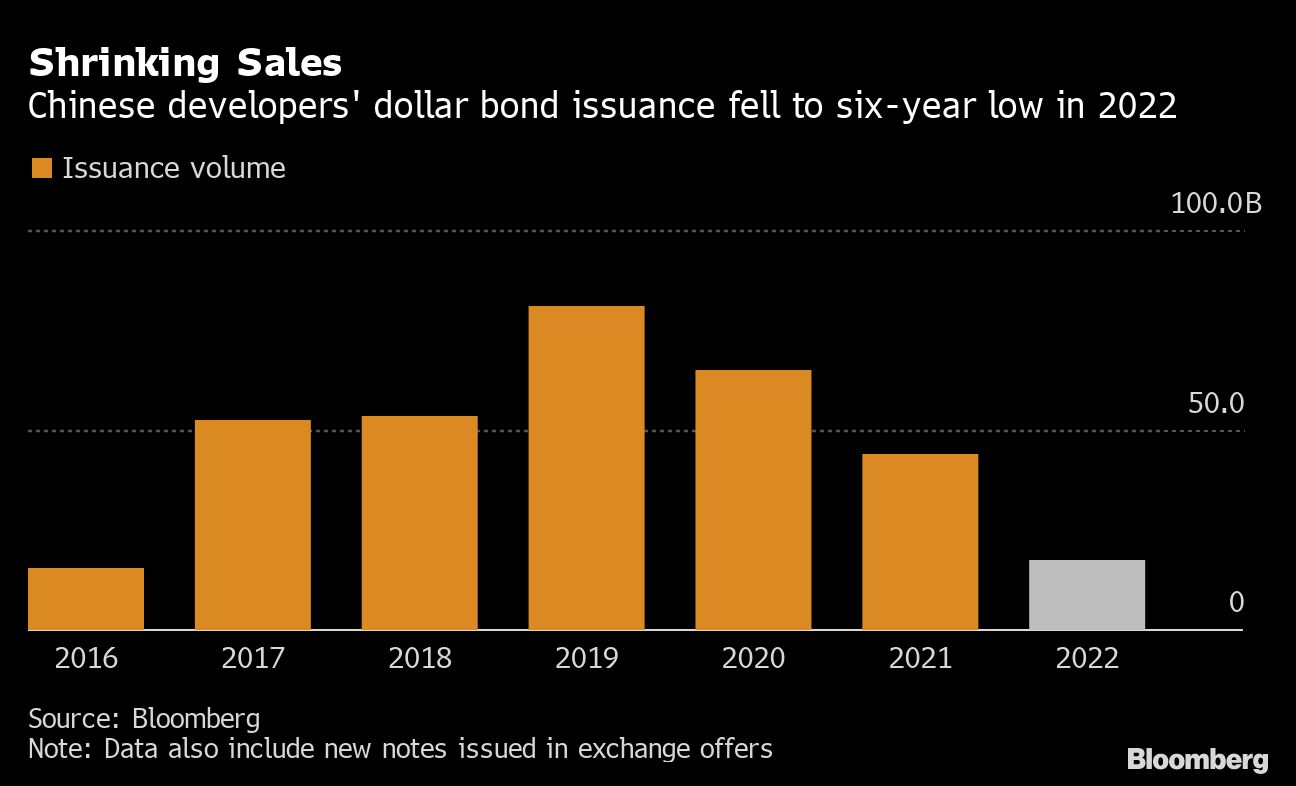

Penerbitan uang kertas dolar oleh perusahaan real estat China pun terpelanting 60% menjadi US$18 miliar tahun lalu, terendah sejak 2016, menurut data yang dikumpulkan Bloomberg.

Namun, sebagian besar kesepakatan adalah catatan yang dikeluarkan oleh pengembang yang kekurangan uang untuk mengganti utang yang jatuh tempo.

Kelangkaan penawaran baru dari properti ini adalah bagian penting dari penurunan yang lebih luas dalam pendapatan perbankan investasi di China tahun lalu.

Dampaknya, perusahaan-perusahaan Wall Street di Asia terbelit rekor gagal bayar tertinggi sejak krisis keuangan global. Tidak hanya itu, pemain besar—mulai dari HSBC hingga UBS—pun terpaksa memangkas jumlah pegawai.

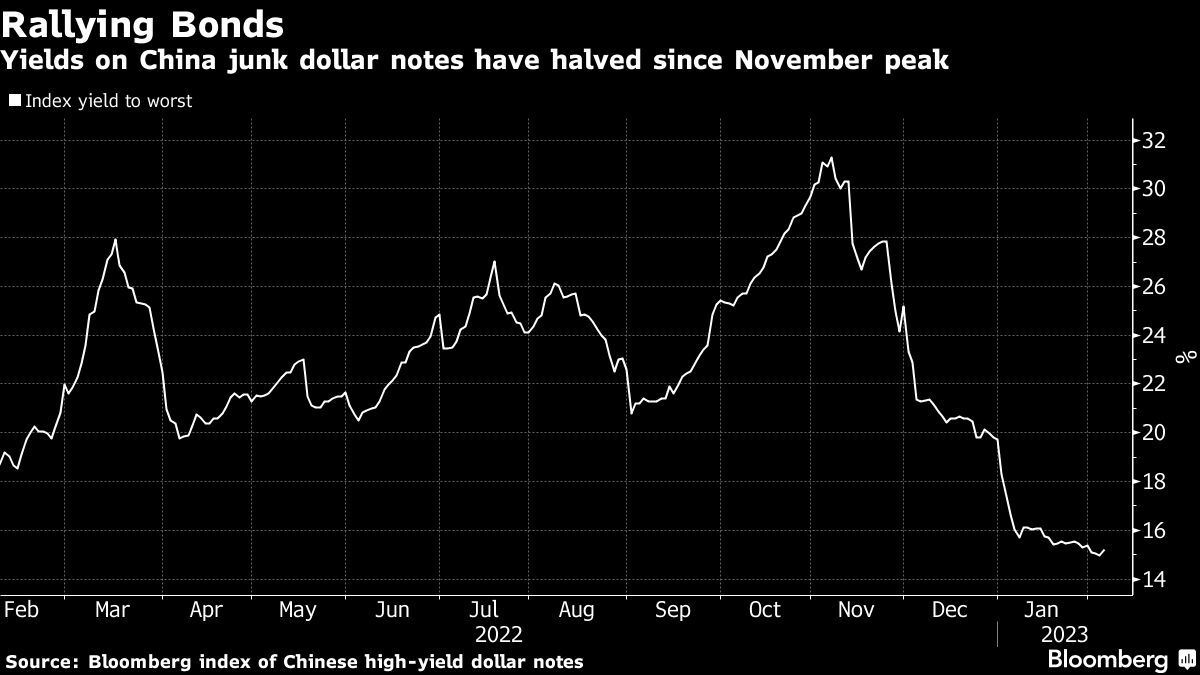

Perubahan arah mata angin mulai terjadi sejak November 2022, ketika Beijing meningkatkan upaya untuk menyelamatkan pasar perumahan yang sakit karena pertumbuhan ekonomi mengambil alih kendali Covid-19 sebagai prioritas utama pembuat kebijakan.

Obligasi dolar China—yang didominasi oleh pengembang properti—mencatatkan reli untuk rekor 13 minggu berturut-turut sejak saat itu, mendorong imbal hasil rata-rata turun menjadi sekitar 15% dari rekor 31%, menurut indeks Bloomberg.

Momentum mendapatkan daya tarik lebih lanjut bulan lalu, ketika Wanda kembali ke pasar dengan kesepakatan $400 juta, penawaran langka pada yang memicu harapan untuk pemulihan yang lebih luas dalam penjualan utang dolar.

Perusahaan mengeluarkan uang kertas $ 300 juta lagi pada pekan ini.

Sebagian besar emiten masih memiliki keuntungan waktu untuk menunggu lebih lama karena permintaan investor masih lemah.

Eddie Chia, manajer portofolio di China Life Franklin Asset Management Co.

Namun, para analis memperingatkan bahwa portofolio properti Wanda sebagian besar terbatas pada real estat komersial, bukan sektor perumahan yang paling terpukul, yang menjadikannya taruhan yang lebih aman dan kurang sebanding dengan para pengembang yang tertekan di China.

Dan bahkan untuk Wanda, salah satu perusahaan swasta yang lebih sehat secara finansial di negara itu, hasil 12,375% yang dihargai kedua dari dua kesepakatan terbarunya menandai rekor tersendiri, membuat prospek mendapatkan pembiayaan yang lebih murah bahkan lebih redup untuk rekan-rekannya yang lebih lemah.

Banyak pengembang yang didekati oleh bankir sejauh ini tetap sensitif terhadap biaya dan lebih memilih menunggu hingga imbal hasil turun lebih jauh.

“Sebagian besar emiten masih memiliki keuntungan waktu untuk menunggu lebih lama karena permintaan investor masih lemah,” kata Eddie Chia, manajer portofolio di China Life Franklin Asset Management Co.

Menurutnya, normalisasi pasar primer masih bergantung pada pemulihan penjualan dan operasi perusahaan.

(bbn/wdh)