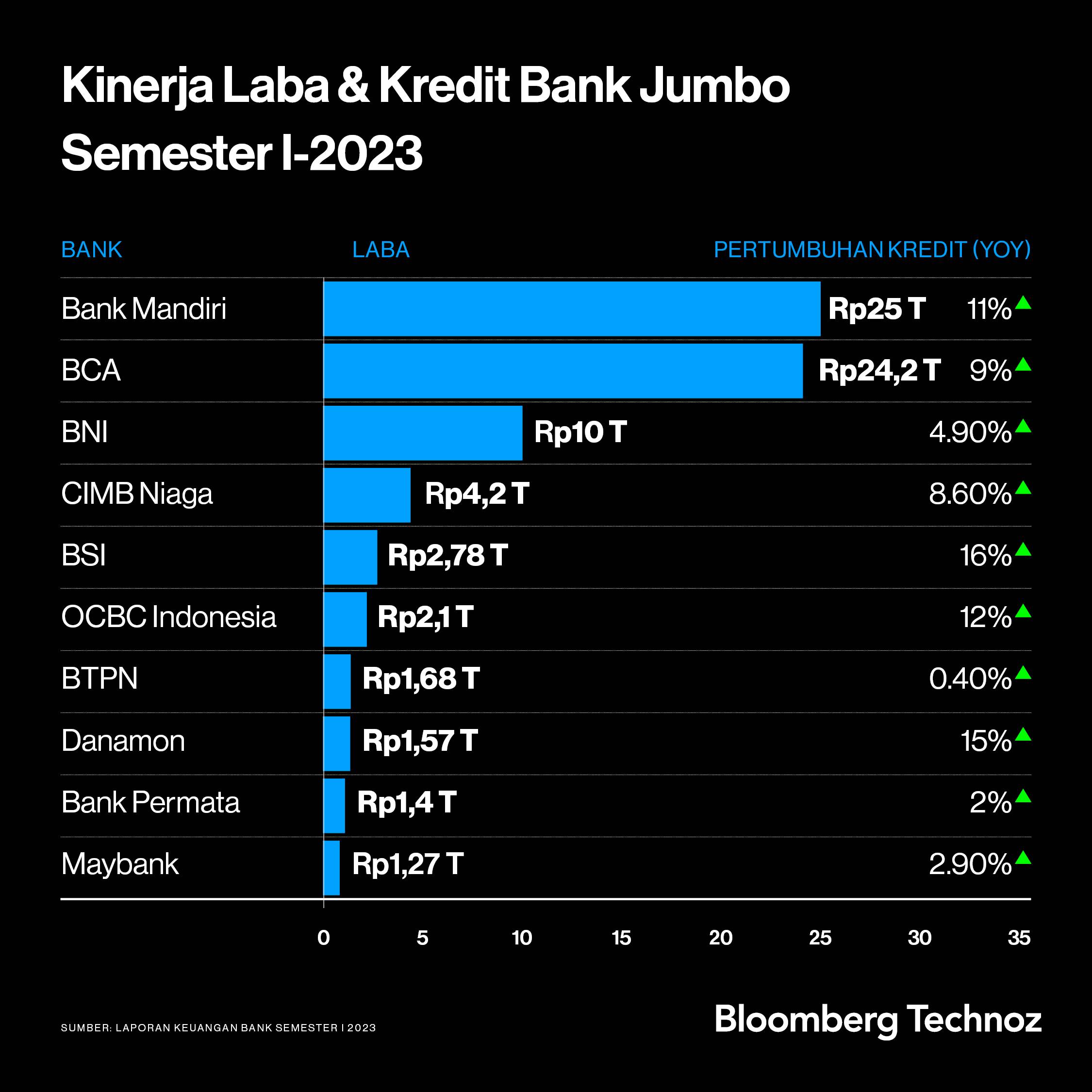

Bank BCA, sebagai contoh, mencetak pertumbuhan 14% untuk kredit di sektor konsumer pada semester I-2023, di kala kredit korporasi hanya mampu melaju 5,1%. Penyaluran KPR dan KKB menjadi motor utama pertumbuhan kredit disusul oleh pertumbuhan kredit di sektor komersial dan UKM yang naik 10,9%.

Begitu juga Bank Danamon yang mampu membukukan kenaikan kredit 15%, dua kali lipat dari rata-rata industri terdorong oleh pertumbuhan sektor konsumer 28% disusul kredit sektor UKM yang tumbuh 7%. Danamon juga banyak disumbang oleh kinerja pembiayaan Adira Finance yang mencetak pertumbuhan 24% pada semester I lalu.

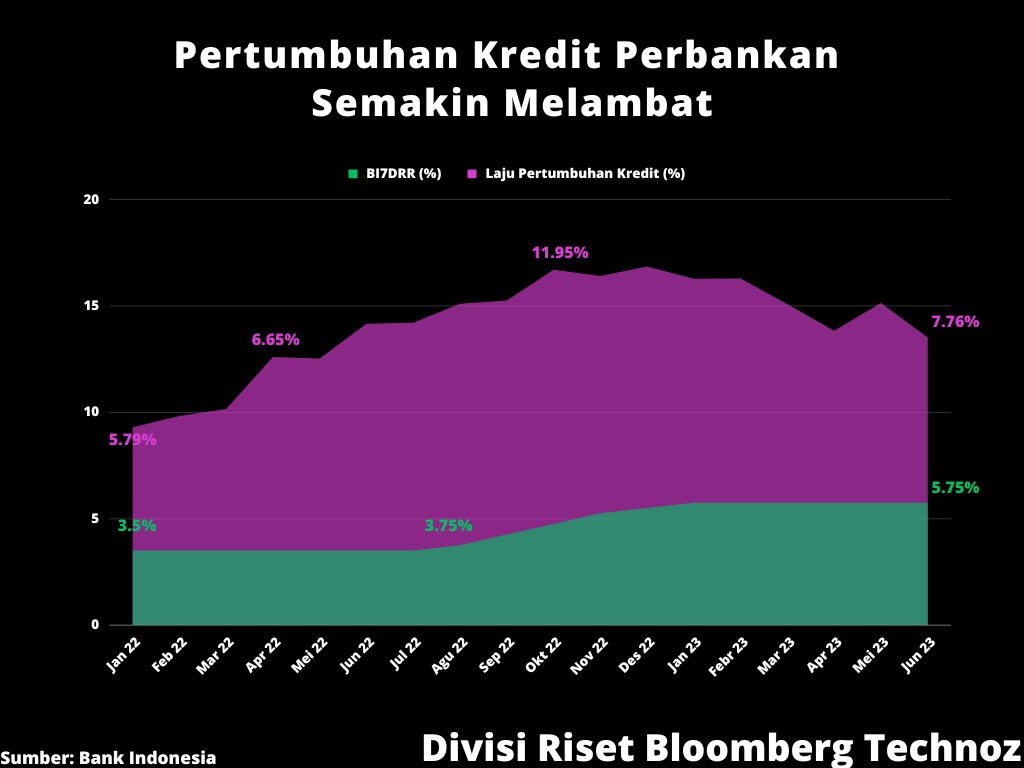

Dengan kelesuan penjualan mobil bulan lalu, besar kemungkinan laju kredit pada Juli juga akan melanjutkan perlambatan. Hasil survei Bank Indonesia beberapa waktu lalu menyebutkan prospek permintaan kredit baru diprediksi masih akan melambat dalam tiga bulan ke depan sampai September.

Berharap pada Rumah Tangga

Perlambatan pertumbuhan kredit kebanyakan dipicu kelesuan permintaan dari nasabah korporasi yang masih lebih senang memakai dana sendiri dari laba ditahan untuk membiayai aktivitas operasional dan ekspansi.

Selain itu, dunia usaha juga lebih suka memanfaatkan fasilitas longgar tarik yang sudah ada ketimbang mengajukan kredit baru.

Pasalnya, biaya bunga kredit perbankan yang mahal masih menjadi penghalang minat pengajuan kredit baru. Sedangkan memakai dana sendiri maupun memanfaatkan fasilitas longgar tarik dinilai lebih memudahkan dan lebih cepat juga memberikan biaya bunga yang lebih murah.

"Selain itu, juga karena optimalisasi fasilitas eksisting serta menghindari risiko nilai tukar," jelas Bank Indonesia.

Di sisi lain, perbankan juga masih menerapkan kebijakan penyaluran kredit (lending standard) lebih ketat sejurus dengan prospek makroekonomi yang masih lesu ditambah level bunga acuan BI7DRR yang masih tinggi.

"Kebijakan penyaluran kredit lebih ketat karena bunga kredit dan premi kredit berisiko," kata bank sentral.

Akan tetapi, masih ada harapan dari segmen individu dan rumah tangga. Nasabah rumah tangga diperkirakan akan mulai banyak melakukan pengajuan kredit baru ke perbankan utamanya untuk KPR, KKB dan kredit peralatan ruamh tangga.

"Pada tiga bulan mendatang, mayoritas jenis pembiayaan yang akan diajukan oleh rumah tangga adalah kredit multiguna meski dengan pertumbuhan yang melambat dibanding hasil survei pada Mei. Sedangkan kebutuhan terhadap KPR, KKB, kredit peralatan rumah tangga dan kartu kredit diprediksi meningkat pada 3 bulan mendatang," demikian hasil survei Bank Indonesia melaporkan.

Insentif Likuiditas dan Hapus Buku

Upaya Bank Indonesia mendorong pertumbuhan kredit di kala ruang pemangkasan bunga acuan terbatas, melalui pengucuran likuiditas makroprudensial senilai total Rp158,6 triliun, belum bisa dipastikan efektivitasnya.

Perhitungan Bank Indonesia, melalui kebijakan tersebut, penyaluran kredit bisa terdongkrak 0,6%-0,7%. Pengucuran insentif likuiditas melalui pengurangan kewajiban setoran giro wajib minimum atau GWM itu akan menyasar beberapa sektor industri yaitu sektor hilirisasi minerba, perumahan, pariwisata dan sektor hilirisasi non-pertambangan yang melingkupi perkebunan dan pertanian.

Pada Mei lalu ketika pertumbuhan kredit berhasil tumbuh 9,39% dari sebesar 8,08% di bulan sebelumnya, BI mengklaim itu adalah berkat pengucuran stimulus makroprudensial dalam bentuk pengurangan GWM dengan nilai insentif mencapai Rp108 triliun.

"Hasil evaluasi kami menunjukkan stimulus makroprudensial dalam bentuk likuiditas mampu menjaga pertumbuhan kredit pada Mei dengan kenaikan 9,39% dari 8,08% pada bulan sebelumnya. Jadi, kebijakan stimulus ini efektif dalam mendorong pertumbuhan kredit," kata Deputi Gubernur BI Juda Agung dalam konferensi pers pengumuman hasil Rapat Dewan Gubernur BI, akhir Juni lalu.

Bank Indonesia telah memangkas proyeksi pertumbuhan kredit tahun ini dari 10%-12% menjadi 9%-11%, menyusul kelesuan permintaan global yang telah menyeret kinerja korporasi setelah pesta harga komoditas berakhir.

Akan tetapi, pengucuran likuiditas tambahan ke perbankan yang sejatinya saat ini sudah cukup berlimpah likuiditas, menurut analis hanya akan mendorong lebih banyak bank menubruk pasar surat utang dan pasar uang antar bank.

Kepemilikan surat berharga negara oleh perbankan terus meningkat dengan posisi terakhir per 14 Agustus mencapai Rp1.712,60 triliun, berdasarkan data Kementerian Keuangan RI.

Selain kebijakan insentif makroprudensial oleh BI, pemerintah juga sudah bersiap menerapkan kebijakan hapus buku kredit macet di sektor UMKM di bank-bank pelat merah. Belum jelas berapa nilai alokasi yang disiapkan untuk melakukan kebijakan tersebut.

Sejauh ini, berdasarkan data kolektibilitas kredit UMKM di bank-bank milik negara sampai 31 Desember 2022, jumlah debitur yang tercatat di kelompok kolektibilitas 2 (Dalam Perhatian Khusus) mencapai 912.259 debitur. Sementara yang masuk di kategori 5 alias macet mencapai 246.324 debitur.

Akan tetapi, rencana kebijakan hapus buku kredit macet itu dibayangi risiko moral hazard dan potensi kerugian negara bila dalam realisasinya tidak sesuai harapan.

Direktur Program INDEF Esther Sri Astuti menambahkan, ada risiko kerugian negara dengan kebijakan hapus buku tersebut. Negara akan kehilangan kesempatan mengalokasikan anggaran ke sektor lain yang lebih produktif.

“Pemerintah jangan hanya bisa membuat kebijakan populis, kalau memang tidak layak tidak usah bagi-bagi. Lebih baik anggaran pemerintah bisa dialokasikan urusan lain yang lebih produktif,” kata Esther.

Tingginya kredit bermasalah dan kredit macet di sektor UMKM, seharusnya bisa dicegah melalui pembenahan internal bank BUMN.

"Jika terjadi kredit macet pihak bank seharusnya dapat menegakkan reward dan punishment. Jika debitur melunasi utangnya harus ada reward untuk analis kredit. Sebaliknya, jika ada kredit macet harus ada punishment untuk analis kredit," katanya.

Sementara itu, potensi moral hazard datang dari celah 'main mata' oleh bank terkait dan minimnya kualitas analisis kredit.

Direktur Center of Economic and Law Studies (CELIOS) Bhima Yudhistira berujar, kebijakan hapus buku kredit macet sektor UMKM memang bisa berdampak positif yaitu mendorong pelaku usaha UMKM memulai awal baru membesarkan usaha dan merangsang permintaan kredit baru pada bank.

Akan tetapi, potensi moral hazard terbuka apabila dari pihak perbankan salah memilih debitur.

"Seolah negara mensubsidi debitur nakal dan mensubsidi perbankan yang analisis kreditnya bermasalah," tegas Bhima.

-- dengan bantuan laporan Mis Fransiska Dewi.

(rui)