AUM Terus Turun

Belum ada penjelasan resmi dari manajemen terkait alasan di balik pembubaran tersebut. Namun, AUM FWD AM belakangan memang tangah dalam tren turun.

Berdasarkan data Infovesta, dana kelolaan di awal Januari 2023 tercatat Rp2,2 triliun. Sementara, di akhir Juni 2023, dana kelolaan tercatat Rp2,01 triliun. Artinya, FWD Asset Management telah kehilangan dana kelolaan 7,8% selama satu semester.

Jika ditarik lebih jauh ke belakang, penurunannya bahkan lebih dalam. Juni 2022, dana kelolaan masih tercatat Rp2,43 triliun. Sehingga, dana kelolaan FWD Asset Management sudah turun 16,43% selama satu tahun terakhir.

Bersih-bersih OJK

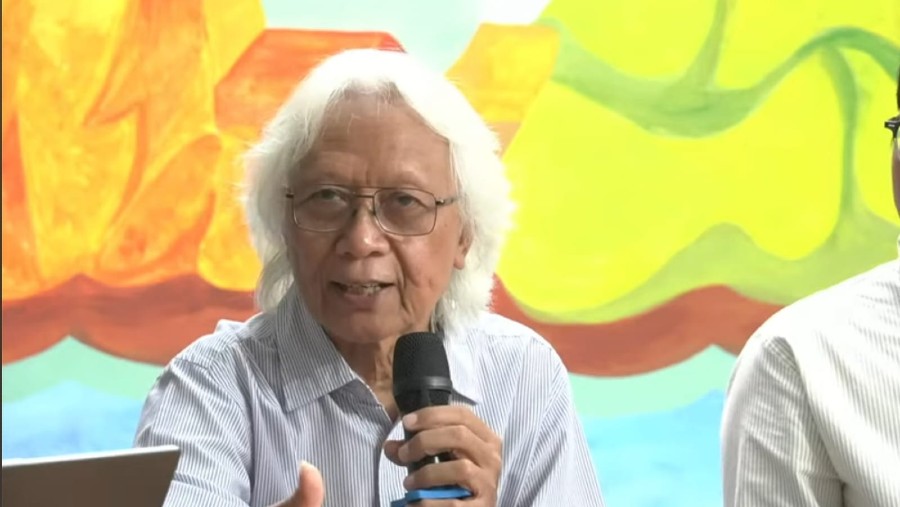

Head of Research Infovesta Utama Wawan Hendrayana menilai, langkah FWD AM membubarkan kesepuluh reksa dananya merupakan hal yang logis di tengah tren penurunan AUM ditambah dengan perubahan aturan unit link atau produk asuransi yang dikaitkan dengan investasi (PAYDI).

"Wajar saja, keberadaan FWD AM salah satunya sebagai pengelola aset FWD Life dalam bentuk reksa dana. Tapi, dengan perubahan peraturan unit link menjadi tidak memungkinkan lagi," jelas Wawan.

"Untuk mempertahankan dan mengembangkan manajer investasinya di tengah kondisi itu, [FWD AM] berarti harus mengubah strategi dan bersaing dengan manajer investasi, namun mungkin principal melihat ini tidak strategis buat mereka," sambung Wawan.

Sebagai informasi, OJK merilis aturan melalui Surat Edaran Otoritas Jasa Keuangan Nomor 5/SEOJK.05/2022 tentang Produk Asuransi yang Dikaitkan dengan Investasi (SEOJK PAYDI) Maret 2022 lalu.

Regulasi itu membatasi ruang gerak perusahaan asuransi jiwa yang menjual unit link, di mana dana investasi di unit link tidak boleh lagi ditempatkan di reksa dana terkecuali ke reksa dana dengan aset dasar (underlying asset) berupa surat berharga negara (SBN).

Adapun penempatan dana investasi unitlink di saham hanya boleh dilakukan oleh perusahaan asuransi sendiri. Atau, bila diserahkan pengelolaannya pada MI, maka itu harus dalam bentuk Kontrak Pengelolaan Dana (discretionary fund) di mana namanya tercatat atas nama asuransi sehingga perusahaan asuransi mengetahui isi sahamnya apa saja.

Aturan itu pada akhirnya banyak mendorong perusahaan asuransi penjual unit link melepaskan (redemption) dana investasi di reksa dana, terutama untuk produk reksa dana saham.

Data OJK mencatat, nilai investasi perusahaan asuransi jiwa di reksa dana per Juni 2023 tinggal Rp92,59 triliun. Angka itu anjlok drastis hingga 35% dibandingkan posisi Juni 2022 yang masih sebesar Rp142,06 triliun.

Kini, industri asuransi jiwa lebih banyak berinvestasi di Surat Berharga Negara sebesar Rp151,3 triliun (naik 28% year-on-year), disusul investasi di saham Rp149,34 triliun (naik 9% year-on-year), menurut data OJK.

Sementara itu, berdasarkan data Kustodian Sentral Efek Indonesia, per Juni lalu, nilai AUM milik asuransi masih menjadi yang terbesar mencapai Rp176,8 triliun.

'Risiko' Nasabah

Tidak ada kewajiban manajer investasi mengembalikan ke nasabah sesuai jumlah unit saat pembubaran reksa dana. Sehingga, dalam kondisi ini yang dirugikan lagi-lagi adalah nasabah.

"Yang dirugikan adalah nasabah yang dipaksa redemption. Jika redemption dalam posisi rugi, jadi cutloss, meski risiko likuidasi ini sudah tercantum di prospektus," terang Wawan.

Secara terpisah, Direktur & Head of Marketing and Product Development PT BNP Paribas Asset Management, Maya Kamdani mengatakan, perusahaan tidak terlalu berpengaruh terhadap SEOJK PAYDI.

“Masing-masing asset manajemen pasti memiliki strategi untuk menanggapi regulasi tersebut, dan kami masih bisa tangani dari regulasi SEOJK PAYDI dengan pertumbuhan AUM yang masih tinggi,” jelas Maya.

Tentu, edukasi juga menjadi hal krusial. Terlebih, untuk produk reksa dana dengan basis atau underlying saham yang berfluktuasi dengan berbagai risikonya.

Produk BNP Paribas, menurut Maya, kebanyakan bersifat open ended. Jadi, bukan reksa dana terproteksi sehingga terbuka untuk semua nasabah dan bisa keluar atau masuk setiap saat. "Untuk menjaga itu, caranya adalah dengan memberikan edukasi," kata Maya.

(dhf)