Yield SUN semua tenor melonjak naik karena aksi jual pemodal telah mengikis harga surat utang negara terutama tenor 2 tahun dan 5 tahun, pada perdagangan Senin kemarin. Selasa hari ini (11/7/2023), kenaikan yield terus berlangsung untuk SUN/INDOGB-2 tahun ke level 6,080% pada pukul 12:05 WIB.

Sementara yield tenor lebih panjang 5 tahun, 10 tahun dan 15 tahun terpantau berbalik turun mencerminkan meredanya tekanan jual para pemodal.

Babak Baru

Imbal hasil SUN-10 tahun melandai ke posisi 6,249%, mengindikasikan selisih dengan US Treasury tersisa sekitar 226 bps. Selama ini, selisih yield yang tak sampai 250 bps itu secara tradisional dinilai tidak kompetitif di mata pemodal dan berisiko memicu arus keluar dana dari pasar SUN yang semakin besar. Pasalnya, selama ini selisih yang dinilai masih menarik adalah di level 300-350 bps.

Jadi, ketika yield UST parkir di 4%, secara historis 'seharusnya' imbal hasil SUN akan terus melesat hingga ke 7% bahkan 7,5%.

Namun, tren yang terjadi belakangan memperlihatkan babak baru di mana yield SUN masih bertahan stabil di bawah 6,3% di kala aksi jual pemodal di pasar surat utang Amerika terus berlangsung dan mengerek imbal hasil US Treasury.

"Bank telah menggantikan investor asing sebagai pembeli utama SBN. Kondisi likuiditas yang dihadapi oleh investor asing dan bank juga sangat berbeda di mana investor di negara maju menghadapi pengurasan likuiditas sementara perbankan domestik menikmati likuiditas yang melimpah. Dominasi bank dan kondisi likuiditas yang kontras itu membuat selisih imbal hasil antara SUN dan UST menjadi kurang relevan dan menjelaskan mengapa imbal hasil SUN masih stabil di 6,3% di tengah aksi jual UST global," jelas Satria Sambijantoro dan Drewya, analis Bahana Sekuritas dalam catatan, Senin sore (10/7/2023).

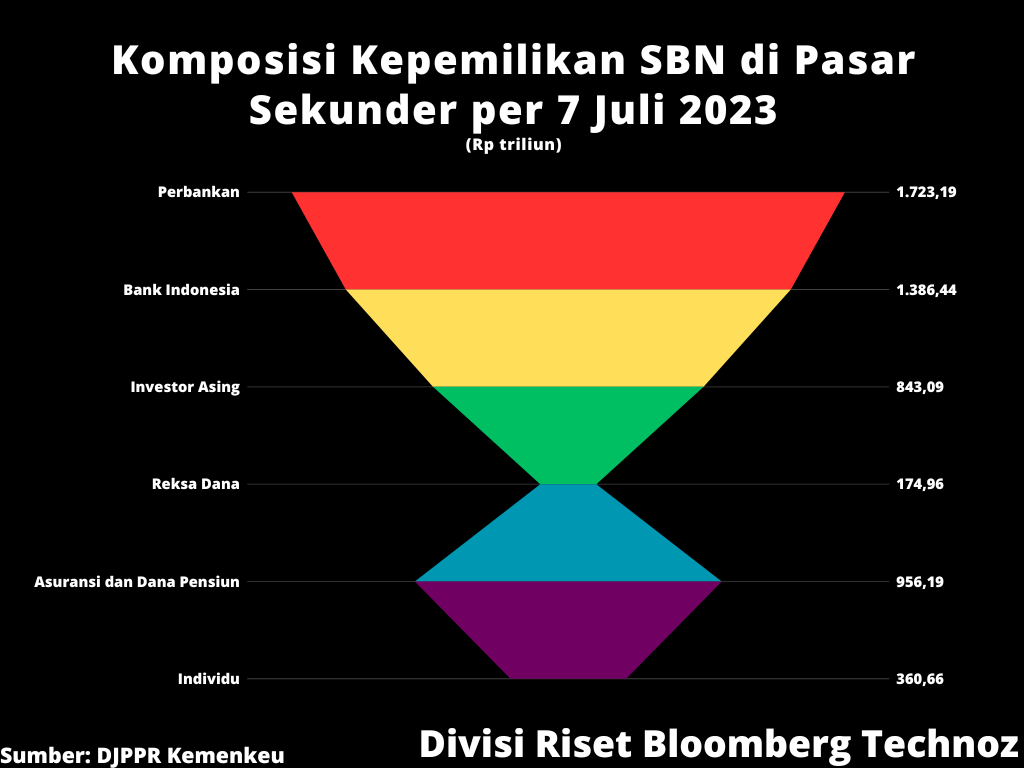

Mengacu pada publikasi Kementerian Keuangan, kepemilikan pemodal asing di SBN per 7 Juli lalu mencapai Rp843,09 triliun. Angka itu setara dengan 15,38% dari total SBN di pasar sekunder. Jauh lebih kecil dibanding kepemilikan SBN oleh perbankan lokal yang mencapai 31,44% atau setara Rp1.723,19 triliun. Sementara Bank Indonesia menguasai 25,9% termasuk yang digunakan untuk keperluan operasi moneter.

Bahkan kepemilikan SBN oleh pemodal asing saat ini kalah oleh perusahaan asuransi dan dana pensiun yang mencapai 17,45% dari total SBN yang beredar di pasar sekunder. Peta kepemilikan SBN itu sudah jauh berubah dibanding satu dekade lalu di mana asing menguasai SBN sampai 32,54% sehingga di kala Federal Reserve menggelar kebijakan tapering, yang memicu capital outflow pemodal asing, tekanan di pasar keuangan domestik lebih dahsyat di mana dampaknya terhadap nilai tukar rupiah lebih signifikan.

Pengurangan Emisi SBN

Indeks Bloomberg yang mengukur tingkat return SUN bagi pemodal asing tercatat tumbuh 10%, tertinggi di pasar emerging market Asia. Keputusan pemerintah mengurangi penerbitan SBN tahun ini hingga 49% dari target awal dinilai juga akan membantu performa SBN lebih stabil.

Surat utang RI menjadi favorit para investor sepanjang tahun ini didukung oleh kondisi makroekonomi, inflasi melandai dan momentum pertumbuhan yang stabil. Pasokan SUN yang lebih ketat di pasar berpeluang memperpanjang reli surat utang RI dengan dukungan bunga acuan BI7DRR yang bertahan dalam lima bulan terakhir di level 5,75%.

"Kinerja INDOGB/SUN telah mengungguli obligasi negara lain dalam beberapa bulan terakhir didukung inflasi yang menurun dan penyempitan defisit fiskal. Pengurangan pasokan akan membantu INDOGB mempertahankan kinerja baik sejauh ini," kata Vijay Kannan, Macro Strategist Societe Generale, seperti dilansir oleh Bloomberg News, Selasa pagi.

Premi risiko kredit atau credit default swap (CDS) Indonesia juga masih bertahan stabil di kisaran 86,334, masih lebih rendah dibanding rata-rata sepanjang tahun ini di kisaran 92,564.

Dampak pada Rupiah

Nilai tukar rupiah memang sulit mengelak dari tekanan eksternal yang berepisentrum pada langkah bank sentral AS melanjutkan pengetatan moneter secara agresif. Namun, dengan puncak historis kenaikan permintaan dolar AS di pasar domestik telah terlewati pada Mei-Juni, tekanan pada nilai tukar kemungkinan bisa sedikit termoderasi.

Terutama bila kebijakan mendukung sisi suplai bisa berjalan. Bank Indonesia berniat memperbanyak pilihan tenor dalam lelang Term Deposit Valas Devisa Hasil Ekspor terutama untuk tenor pendek di bawah 1 bulan. Upaya pemerintah menggalakkan hilirisasi dengan berbagai insentif, di mana itu diharapkan dapat memicu arus masuk investasi asing langsung (foreign direct investment), juga diharapkan bisa mendukung kekuatan rupiah.

Deputi Gubernur Senior Bank Indonesia Destry Damayanti mengatakan nilai tukar rupiah masih bisa menguat di tengah potensi pelemahan tahun ini. Hal itu merujuk pada nilai tukar rupiah yang relatif terkendali pada Semester I 2023.

Nilai tukar rupiah pada Juni memang sedikit melemah hingga 0,68% dibanding rata-rata pada Mei 2023. Namun, secara year to date, rupiah masih mencatat penguatan sebesar 3,84%. Kondisi ini lebih baik dari apresiasi Rupee India dan Peso Filipina masing-masing 0,86% dan 0,72%, atau pun Baht Thailand yang depresiasi sebesar 1,9%.

“BI masih melihat ruang apresiasi nilai tukar rupiah masih ada ditengah surplus transaksi berjalan dan kami perkirakan masuknya aliran modal asing seiring prospek pertumbuhan ekonomi yang kuat, inflasi yang rendah serta imbal hasil aset keuangan domestik yg menarik,” ujar Destry saat rapat dengan Badan Anggaran DPR, Senin (10/7/2023).

(rui/aji)